Содержание

- 1 Инструкция

- 2 Основные виды налогового вычета

- 3 Как записаться на прием в ФНС?

- 4 За что возвращается подоходный налог в 2018 году?

- 5 За какие операции с недвижимым имуществом полагается компенсация расходов?

- 6 Оформление налогового вычета в 2018 году

- 7 Как подать на налоговый вычет при покупке квартиры через Госуслуги заявление?

- 8 Подача документов через центр государственных услуг «Мои документы»

- 9 Срок рассмотрения заявления

- 10 По каким причинам отказывают в возврате налога?

- 11 Действия при отказе в получении налогового вычета

- 12 Кто может претендовать на налоговый вычет?

- 13 Кому налоговый вычет не будет предоставлен?

- 14 Какой налоговый вычет можно оформить через госуслуги?

- 15 В чём преимущества оформления налогового вычета через госуслуги?

- 16 Как оформить налоговый вычет через госуслуги?

- 17 Сколько времени ждать предоставления налогового вычета?

- 18 Почему могут отказать в получении налогового вычета?

- 19 Вопросы и ответы

- 20 Правила получения имущественного вычета

- 21 Что такое имущественный налоговый вычет

- 22 Пошаговая инструкция

- 23 Какие положены компенсации

- 24 Оформление имущественного вычета на сайте ФНС

- 25 Документы для подачи заявления

- 26 Каковы действия при отказе в получении вычета

- 27 Можно ли получить налоговую льготу через Госуслуги

- 28 Оформление налогового вычета в 2020 году

- 29 Как оформить налоговый вычет через портал Госуслуг: получить

Каждый совершеннолетний гражданин отдает 13% своей заработной платы в качестве подоходного налога. Однако в некоторых случаях часть налога возвращается к гражданину. Для получения налогового вычета необходимо подать заявление, по итогам которого происходит перераспределение средств. Сделать это можно через портал Госуслуги.

Инструкция

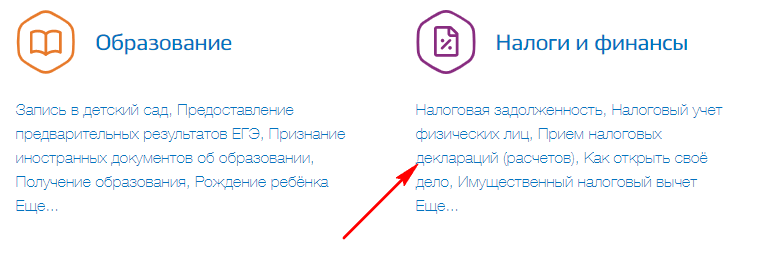

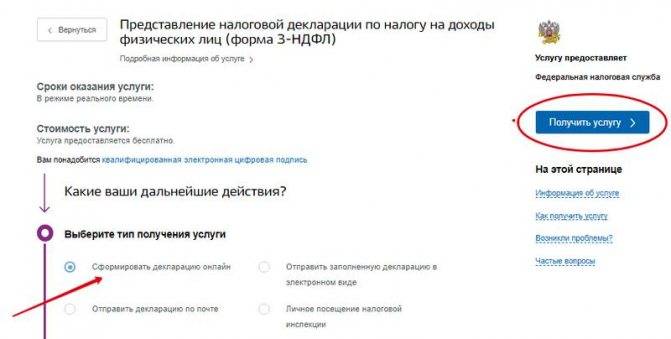

После авторизации в личном кабинете пользователя нужную для заполнения форму можно найти, если пройти по веткам:

- Каталог услуг;

- Налоги и финансы;

- Прием налоговых деклараций;

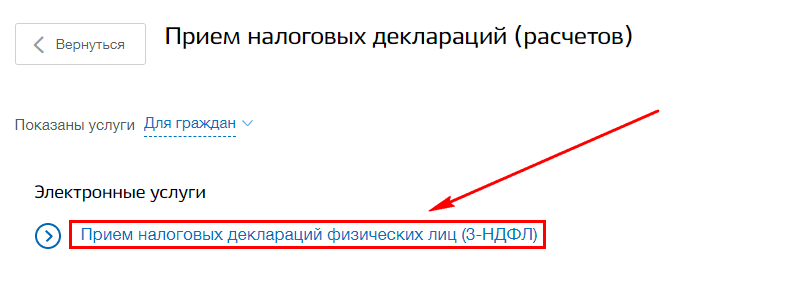

- Электронная услуга – предоставление декларации по форме 3-НДФЛ.

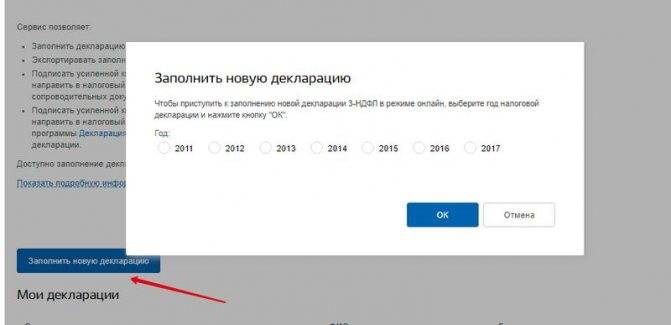

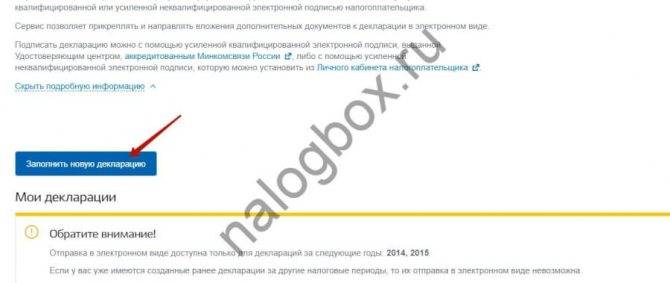

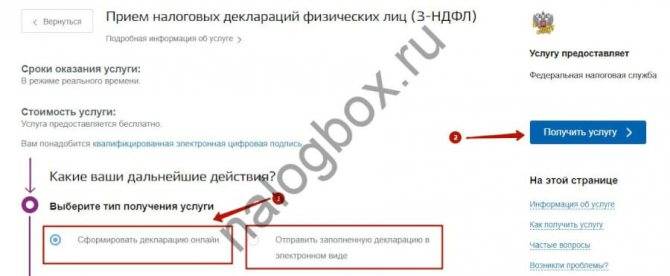

Подать декларацию можно несколькими способами, которые перечислены на странице с нужной электронной услугой. Электронный вариант выбран по умолчанию, поэтому ничего менять не нужно. Достаточно нажать «Получить услугу» и перейти к заполнению декларации.

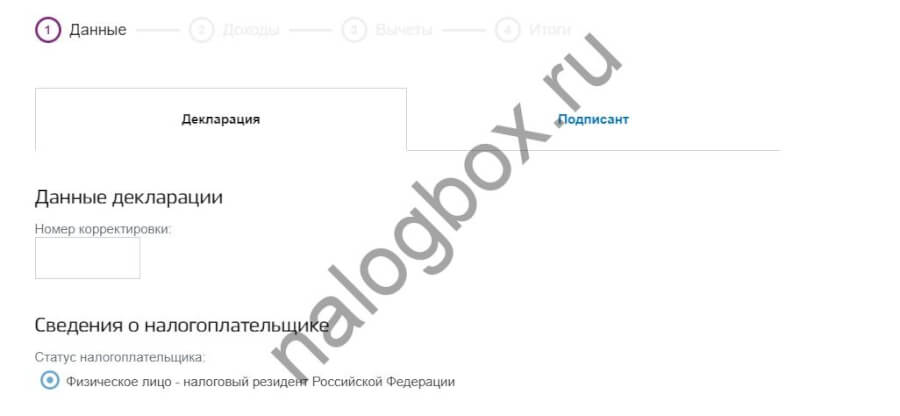

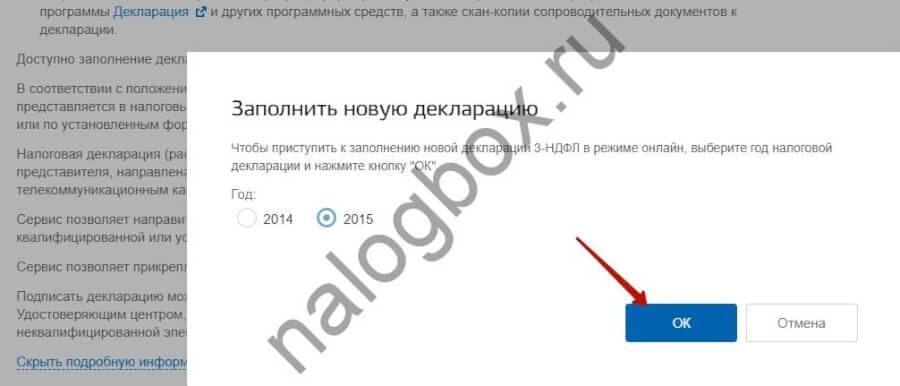

Обратите внимание! Декларация на налоговый вычет заполняется за календарный год. Поэтому выбор «Заполнить новую декларацию» можно осуществить не чаще, чем раз в год.

Однако не обязательно заполнять всю заявку сразу. Часть данных можно «сохранить» в черновике, а когда наступит момент окончательной подачи отчета, выбрать «Продолжить заполнение».

Перед пользователем открывается бланк для заполнения отчета. Здесь необходимо указать:

- ФИО;

- Дату рождения;

- Место рождения;

- Паспортные данные (серия, номер, дата выдачи, кем выдан);

- Адрес проживания. Обратите внимание, в этом поле не обязательно указывать адрес прописки. Подойдет также адрес временной регистрации или место пребывания);

- Информация о доходах. Сведения о заработке берутся из справки 2-НДФЛ, которая выдается сотруднику на работе по требованию. Справку необходимо иметь в отсканированном виде. Электронная копия подгружается к основной форме в качестве удостоверяющего документа. Обратите внимание, что данную справку может получить только сотрудник, который официально трудоустроен. А значит, подоходный налог автоматически высчитывается из зарплаты;

- Вид налогового вычета. Необходимо выбрать ту категорию, к которой относится гражданин, претендующий на налоговый вычет.

В конце декларация усиливается неквалифицированной электронной подписью и формируется для отправки в ФНС.

Важно, что после загрузки декларации отметить ее или внести корректировки через портал Госуслуги будет невозможно.

Подать декларацию по форме 3-НДФЛ можно не только на портала Госуслуги, но и на сайте Федеральной налоговой службы. Сервис там позволит не только внести необходимые данные, но и в режиме реального времени будет проверять их и указывать на ошибки и недочеты при заполнении.

Основные виды налогового вычета

В блоке с выбором налогового вычета будут представлены следующие варианты:

- Стандартный. Эта льгота предоставляется инвалидам, военнослужащим, совершеннолетним гражданам до 24 лет, которые находятся на обучении на дневной форме стационара. Также вычет оформляется родителями несовершеннолетних детей до 18 лет.

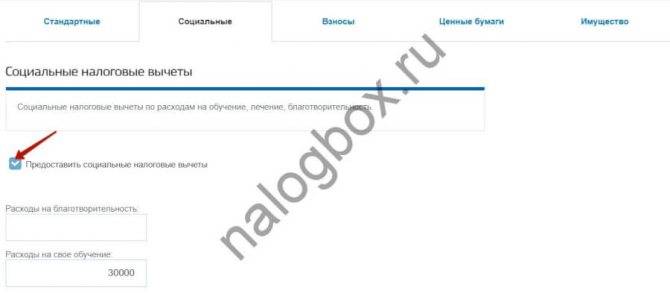

- Социальный. Социальный налоговый вычет может быть предоставлен, если гражданин может подтвердить расходы на собственное обучение, а также обучение близких родственников; благотворительность; на собственное лечение или лечение близких родственников, включая оплату не только медицинского обеспечения, но и лекарственных препаратов. Также на социальный вычет предоставляется при добровольных пенсионных взносах в государственные и негосударственные фонды.

- Имущественный. Вычет предоставляет при покупке жилья или участка под строительство. При этом возврат доступен как при единовременной оплате жилья, так и при покупке в ипотеку. В последнем случае вычет рассчитывается в зависимости от процентной ставки ипотечного кредита.

- Профессиональный. Выделяется некоторым категориям индивидуальных предпринимателей, а также сотрудникам научной или творческой сферы деятельности, которая связана с авторскими правами. На данный вычет не могут претендовать индивидуальные предприниматели, если они уже участвуют в других программах льготного налогообложения.

Существуют и другие категории налогового вычета. Здесь перечислены наиболее востребованные. Гражданин, который хочет вернуть часть налога, должен документально подтвердить расходы по соответствующим категориям. К примеру, квитанция для оплаты обучения. Этот документ должен быть отсканирован и прикреплен к форме 3-НДФЛ.

Как записаться на прием в ФНС?

При желании лично подать декларацию на налоговый вычет в отделении ФНС, сделать это можно в том же разделе, где находится электронная услуга. Достаточно поменять на странице с информацией по предоставлению формы 3-НДФЛ изменить тип получения услуги с электронной на личное посещение налоговой инспекции.

После этого пользователю нужно нажать «Получить услугу». В открывшемся окне будет карта для выбора конкретного территориального отдела, а также календарь для указания времени и даты приема.

В конце записи система сформирует талон на прием, который необходимо будет распечатать и взять с собой в налоговую инспекцию. Также там необходимо будет предоставить документы о доходах и расходах, которые дают право на возврат части средств. Бланк с налоговой декларацией желательно заполнить заранее. Скачать форму можно с официального сайта Федеральной налоговой службы. Однако также бланк могут предоставить сотрудники инспекции на самом приеме.

Не всем гражданам РФ известно, как оформить налоговый вычет при покупке квартиры через Госуслуги. Интернет-портал особенно удобен для занятых людей, ведь воспользоваться им можно из любой точки планеты. Для оформления возврата налога сегодня не нужно посещать налоговые службы, заполнить бланки и сдать документы можно не выходя из дома. Все действия осуществляются через электронный кабинет налогоплательщика.

Содержание

За что возвращается подоходный налог в 2018 году?

На официальном интернет-портале Госуслуг оформляются налоговые вычеты:

- за операции с недвижимостью;

- на детей;

- от перечислений в счёт накопительной пенсии;

- на обучение;

- на лечение и медикаментозные препараты;

- на благотворительные цели.

Официально трудоустроенные и исправно отчисляющие налоги граждане РФ, наделены правом на оформление налогового вычета при покупке квартиры через Госуслуги. Размер суммы возврата составляет не более 13%.

Получить компенсацию можно за:

- Покупку недвижимости.

- Строительство дома в частном секторе.

- Расходы на выполнение ремонтных работ в покупаемом или построенном жилье.

- Покупку жилья в ипотеку.

Сотрудники ФНС могут отказать в получении компенсации расходов в следующих случаях:

- объект недвижимости был приобретён до 1 января 2015 года, и покупатель уже получил компенсацию расходов по ней;

- заявитель купил недвижимость после 1 января 2015 года, но у него исчерпан налоговый лимит;

- объект недвижимости приобретён у близких родственников (мать, отец, дочь, сын, родные братья или сестры);

- часть средств на приобретение жилой недвижимости выделялась работодателем;

- гражданин, официально не трудоустроенный, лишается права на получение компенсации из-за неуплаты в бюджет НДФЛ;

- заявитель при покупке квартиры воспользовался материнским (семейным) капиталом или действующими федеральными льготными программами.

Рассчитывать на компенсацию расходов при покупке жилья граждане РФ могут не сразу, а только после окончания календарного года, в котором осуществлялась сделка. Подготовка и проверка всех документов займёт не меньше трёх месяцев, после чего только можно рассчитывать на возмещение денежных средств.

За какие операции с недвижимым имуществом полагается компенсация расходов?

При исправной оплате налогов гражданин РФ может подать в орган ФНС заявление с просьбой возвратить часть подоходного налога в отношении:

- Продажи недвижимости.

- Приобретения квартиры или частного дома.

- Строительства жилья или приобретения земельного участка для этой цели.

- Выкупленного у налогоплательщика объекта недвижимости под государственные или муниципальные нужды.

За конкретный налоговый период возвращается только та сумма, которая соответствует уплаченному за этот промежуток времени налогу.

Оформление налогового вычета в 2018 году

Согласно российскому законодательству налоговый вычет при приобретении жилой недвижимости, включая и ипотечный займ, относится к имущественному вычету, который даёт право вернуть часть подоходных налогов. Для оформления налогового вычета нужно написать заявление в ФНС.

Сделать это можно одним из следующих способов:

- на личном приёме в центре государственных услуг «Мои документы»;

- на официальном интернет-портале Госуслуг;

- на личном приёме в налоговой администрации.

Без поданного в ФНС заявления рассчитывать на возврат 13% средств от стоимости жилья бессмысленно.

Как подать на налоговый вычет при покупке квартиры через Госуслуги заявление?

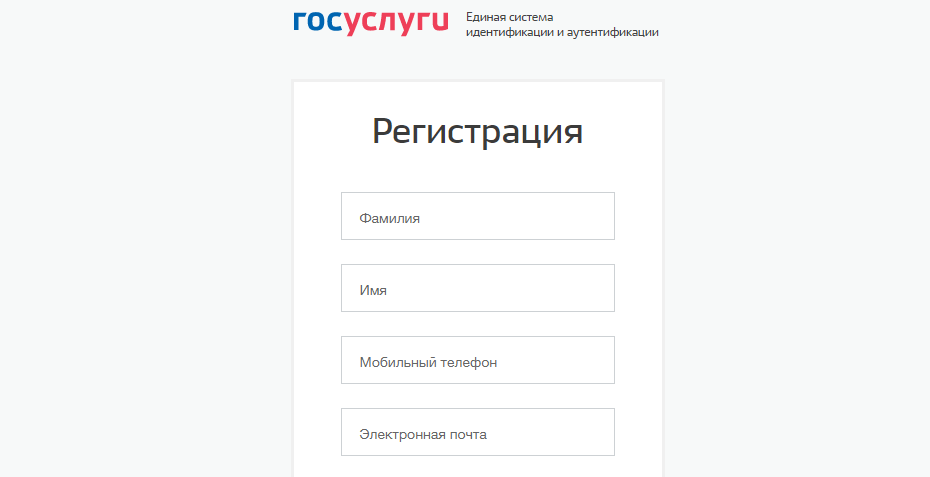

Для возмещения затрат посещать отделения ИФНС вовсе не обязательно. Нужно просто пройти регистрацию на интернет-портале госуслуг.

Сделать это достаточно просто:

- На главной странице портала в окне «Зарегистрироваться» ввести свои Ф. И. О. Также нужно указать номер телефона или адрес почтового ящика, на который можно будет отправить сообщение электронной почты. В течение нескольких минут после заполнения окна регистрации на телефон или электронную почту придёт код подтверждения. После того как полученный код будет введён в соответствующую строку, регистрацию можно считать завершённой. Осталось придумать пароль для входа в систему. Пароль лучше где-нибудь записать, поскольку его нужно будет вводить при всех последующих входах.

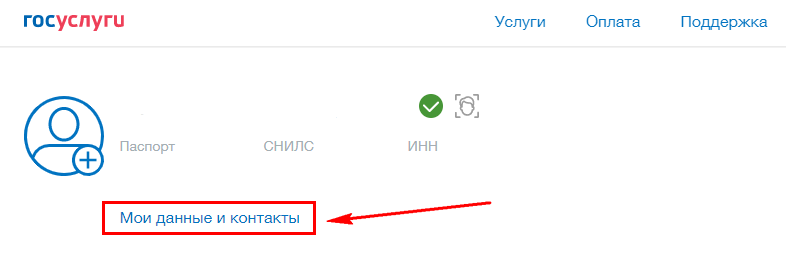

- Чтобы воспользоваться всеми услугами интернет-портала понадобятся дополнительные сведения. На открывшейся после входа в систему странице нужно ввести свои данные. Информация вносится в строгом соответствии с паспортом, касается это и страхового номера индивидуального лицевого счёта (СНИЛС). Проверка данных занимает некоторое время. О её окончании заявитель узнаёт из смс-сообщения или уведомления на электронную почту.

- После проверки информации, предоставленной заявителем, необходимо подтвердить свою личность. Трудностей на этом этапе не возникает у граждан, имеющих сертификат квалифицированной электронной подписи, поскольку проверка осуществляется с его помощью. При его отсутствии понадобится простая электронная подпись в виде кода подтверждения. Получить её можно в центре государственных услуг «Мои документы».

Во избежание проблем, связанных с отправкой документов, рекомендуется пользоваться порталом ночью или рано утром. Из-за большого количества граждан РФ, пользующихся данным сервисом, в дневное время не исключена вероятность перегруженности сети.

Для получения вычета нужно в электронном виде заполнить декларацию, перенеся данные из справки формы 2-НДФЛ, за которой нужно обратиться к работодателю.

Внося данные, будьте предельно внимательны! За предоставление искажённой информации ответственен налогоплательщик.

Все документы, наделяющие заявителя правом на возврат налога при покупке квартиры через Госуслуги, нужно отсканировать и отправить в электронном виде отдельными файлами. Налоговую декларацию нужно заверить электронной подписью. После отправки полного пакета документов, заявитель получит квитанцию с номером, присвоенным заявлению при регистрации.

Запись в ФНС на портале Госуслуг

На официальном интернет-портале госуслуг граждане РФ могут как подавать онлайн-заявки, так и записываться на приём в налоговую администрацию. Сделать этого достаточно просто: на информационной странице нужно найти вариант «Запись в ведомство» и кликнуть по кнопке «Записаться на приём».

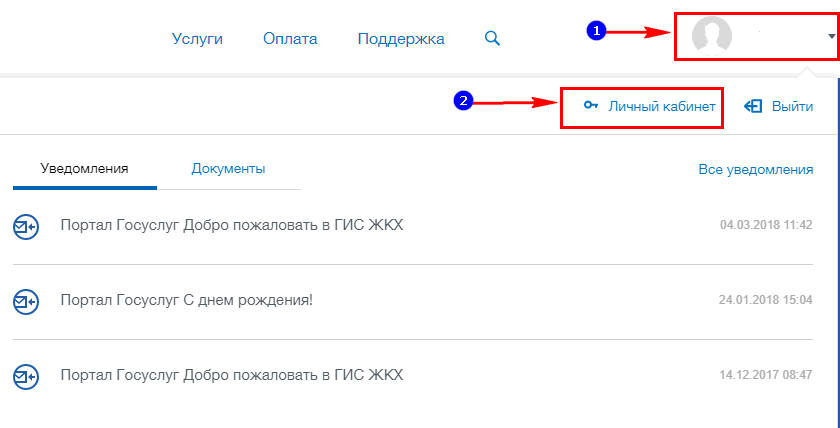

За статусом поданной онлайн-заявки можно следить из Личного электронного кабинета.

Подача документов через центр государственных услуг «Мои документы»

На сегодняшний день многофункциональные центры взаимодействуют со многими государственными структурами и ФНС не исключение.

Алгоритм действий подачи документов:

- Для возврата подоходного налога для начала нужно записаться на приём в центр государственных услуг «Мои документы» или взять талон с номером электронной очереди.

- Подать заполненный бланк налоговой декларации 3-НДФЛ, с помощью которой граждане РФ отчитываются по налогу на доход физических лиц.

- Написать по имеющемуся в МФЦ образцу заявление на получение имущественного вычета, желательно с помощью специалиста.

- Следить за статусом обращения по номеру заявки. Большая часть отделений Москвы и Санкт-Петербурга о готовности документов оповещает посредством смс-сообщения. Узнать о наличии услуги смс-оповещения можно у оператора горячей линии.

- В назначенный срок прибыть в ФНС. В обязательном порядке при себе иметь паспорт.

Проконсультироваться со специалистом или записаться на приём в МФЦ граждане РФ могут, позвонив по номеру горячей линии 8-800-550-50-30.

Срок рассмотрения заявления

Согласно установленным нормам камеральная налоговая проверка длится 3 месяца. Четвёртый месяц отводится на перечисление денег на счёт налогоплательщика, открытый, к примеру, в Сбербанке. Сроки рассмотрения аналогичны как для лиц, подавших заявление на личном приёме ФНС, так и для граждан, оформивших заявление на онлайн-сервисе.

Если принято решение отказать заявителю в компенсации расходов в адрес заявителя направляется акт с указанием причин отказа.

По каким причинам отказывают в возврате налога?

Налоговый вычет не предоставляется в случае, если:

- предоставлены не все документы;

- документы поданы не по месту регистрации;

- обнаружены ошибки.

Решение налоговиков в отношении предоставления компенсации расходов не всегда принимается в пользу заявителя.

Действия при отказе в получении налогового вычета

Если причины отказа, указанные в акте, по мнению заявителя, не законны, он вправе обжаловать решение налоговой службы через:

- Вышестоящие структурные подразделения ФНС.

- Центральный аппарат ФНС, находящийся по адресу: г. Москва, ул. Неглинная, д. 23.

- Судебные органы.

До начала процесса рекомендуется получить грамотную юридическую консультацию.

Несмотря на то что некоторые недочёты в работе сайта Госуслуг присутствуют, работать в системе удобно и быстро.

Теперь не нужно часами стоять в очереди, поскольку для получения компенсации расходов нужен только компьютер, доступ к интернету и все необходимые документы под рукой.

Разобравшись сполна в вопросе, как получить через Госуслуги возврат от уплаченного подоходного налога при покупке квартиры, можно приступать к сбору документов и регистрации на сайте.

К сожалению, не все граждане Российской Федерации имеют представление о возможности оформить налоговый вычет через госуслуги. Портал государственных услуг Российской Федерации (https://www.gosuslugi.ru/) представляет собой прекрасную альтернативу посещению налоговых органов с целью предоставления документов для получения налогового вычета.

Кто может претендовать на налоговый вычет?

На возмещение НДФЛ при покупке квартиры может претендовать любой человек, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

Читайте так же статью ⇒ Налоговый вычет за коррекцию зрения в 2020: кто может и не может получить налоговый вычет, в каком размере

Кому налоговый вычет не будет предоставлен?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Пример:

Гражданин Беляков Б.Б. имеет неофициальный доход – уплата НДФЛ, соответственно, не производится. В 2017 году Беляков Б.Б. прошёл курс платного лечения. В 2020 году и далее на предоставление налогового вычета Беляков Б.Б. претендовать не может, а даже и будет претендовать, то налоговыми органами в налоговом вычете будет отказано.

|

Какой налоговый вычет можно оформить через госуслуги?

Посредством Портала Госуслуг возможно оформить любой налоговый вычет:

| Вид налогового вычета | Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/19630@, в котором будет указано совместное решение супругов о распределении налогового вычета.

Размер вычета по расходам не более 2000000 рублей на человека. |

ст.220 НК РФ |

|

Социальный |

Расходы на обучение:

· собственное обучение; · обучение детей в возрасте до 24 лет (очная форма); · обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма); Размер вычета по расходам на обучение детей не более 50000 рублей в год. · обучение родного брата или сестры (очная форма). Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг. |

ст.219 НК РФ |

| Стандартный | Налоговый вычет предоставляется ежемесячно родителям, супругам родителей и усыновителям:

· 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю. Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета. Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей. |

ст.218 НК РФ |

В чём преимущества оформления налогового вычета через госуслуги?

Благодаря порталу Государственных услуг Российской Федерации https://www.gosuslugi.ru предоставление документов ИФНС значительно оптимизирует временные и финансовые затраты налогоплательщика:

- заполнить документы возможно самостоятельно – не требуется помощь специалиста, которую придётся оплатить;

- для формирования и предоставления документов нужен лишь компьютер с доступом в Интернет, что позволяет экономить время на посещении налоговых органов и экономить денежные средства, необходимые для поездки в ИФНС (особенно это касается отдалённых районов).

Читайте так же статью ⇒ Как оплатить транспортный налог онлайн через сайт Госуслуг

Как оформить налоговый вычет через госуслуги?

Для того, чтобы оформить налоговый вычет через госуслуги необходимо:

| №

п/п |

Этапы | Пояснение |

| 1 | Посещение сайта госуслуг | https://www.gosuslugi.ru |

| 2 | Регистрация или авторизация на портале | Регистрация:

1. Заполнить регистрационную форму, пароль. 2. Подтвердить личные данные – создать Стандартную учётную запись, предоставив данные документа, удостоверяющего личность и СНИЛС. 3. Подтвердить личность – создать Подтверждённую учётную запись. Для этого необходимо выбрать один из предложенных вариантов: · посетить Центр обслуживания; · получить код подтверждения личности почтовым отправлением; · воспользоваться Усиленной квалифицированной электронной подписью или Универсальной электронной картой (УЭК). В случае, если пользователь решил пройти регистрацию в Центре обслуживания – будет сразу создана Подтверждённая учётная запись. |

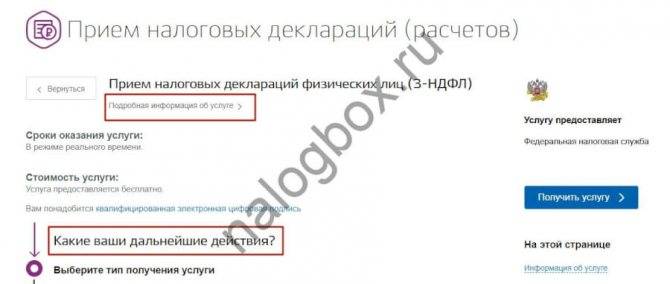

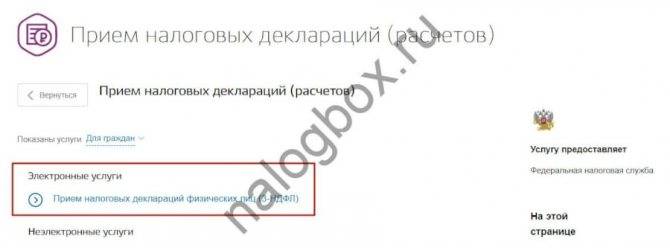

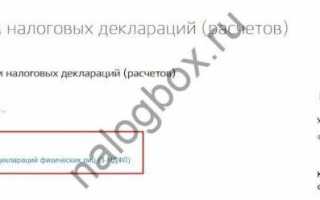

| 3 | В Каталоге услуг выбрать раздел «Налоги и финансы» | В данном разделе выбрать подраздел «Приём налоговых деклараций (расчетов)», где необходимо выбрать электронную услугу «Приём налоговых деклараций по налогу на доходы физических лиц (3-НДФЛ)». |

| 4 | Выбрать тип получения услуги | Выбрать услугу «Сформировать декларацию онлайн» |

| 5 | Заполнение 3-НДФЛ | Заполнить в электронном виде налоговую декларацию 3-НДФЛ |

| 6 | Отправить в налоговый орган налоговую декларацию | Необходимо отметить, что налоговую декларацию необходимо заверить Усиленной неквалифицированной электронной подписью, за получение которой придётся обратиться в один из удостоверяющих центров, перечень которых представлен:

· на сайте Портала уполномоченного федерального органа в области использования электронной подписи (http://e-trust.gosuslugi.ru/); · на сайте Минкомсвязи России (http://minsvyaz.ru/ru/activity/govservices/certification_authority/) |

| 7 | Дождаться информации о том, что налоговая декларация подана | Статус обращения можно отслеживать в Личном кабинете и получая уведомление по электронной почте. |

Читайте так же статью ⇒ Налоговый вычет на лечение родителей в 2020

Сколько времени ждать предоставления налогового вычета?

В соответствии со ст.88 НК РФ установлены следующие сроки:

- 90 дней – проверка документов;

- 10 дней – налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней – перечисление денежных средств на счёт налогоплательщика.

Причём важно отметить, что установленные сроки являются одинаковыми как для лиц, предоставивших документы лично путём посещения ИФНС, так и для лиц, оформляющих налоговый вычет через госуслуги.

Например:

01 сентября 2017 г. были представлены документы в налоговые органы на получение налогового вычета.

В срок до 29 ноября 2017 г. документы должны быть проверены, решение принято. В срок до 09 декабря 2017 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 08 января 2020 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Почему могут отказать в получении налогового вычета?

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве.

Вопросы и ответы

- Я хочу подать документы для получения налогового вычета через госуслуги, но у меня нет электронной подписи. Могу ли я сделать это без подписи?

Ответ: К сожалению, без заверения налоговой декларации Усиленной неквалифицированной электронной подписью документ не может быть отправлен в налоговую инспекцию, в связи с чем Вам придётся позаботиться о получении УНЭП, либо воспользоваться иным способом предоставления документов в ИФНС.

- Могу ли я на сайте госуслуг просто заполнить декларацию 3-НДФЛ, не отправляя её?

Ответ: Нет, на сайте госуслуг такой услугой Вы воспользоваться не сможете, но на сайте Федеральной налоговой службы (https://www.nalog.ru) есть ресурс (https://www.nalog.ru/rn77/program//5961249/), позволяющий сформировать декларацию по налогу на доходы физических лиц (3-НДФЛ).

Нравится статья

173Рекомендуем похожие статьиНовые коды в 2-НДФЛ

2-НДФЛ

Не облагаемые НДФЛ суточные

2-НДФЛ

Срок действия справки 2 НДФЛ

2-НДФЛ

Код дохода 2012 в справке 2 НДФЛ

2-НДФЛ

Справка 2-НДФЛ при декрете

2-НДФЛ

Справка 2-НДФЛ в 1С ЗУП 3.0: как сформировать и распечатать

2-НДФЛ

Каждый гражданин РФ, получающий доходы, облагается налогом по ставке 13%. Определенная категория граждан имеет право на налоговый вычет, который предусматривает возможность возврата ранее уплаченного налога на доходы, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д. Для получения налогового вычета необходимо собрать пакет документов и подать заявление, по итогам которого происходит перераспределение средств. Сделать это можно обратившись в налоговую инспекцию или дистанционно через портал госуслуг. Налоговый вычет через госуслуги предусматривает значительную экономию времени, поэтому мы подробно рассмотрим этот вариант.

Благодаря наличию учетной записи на портале «Госуслуги» Вы сможете произвести все манипуляции по заполнению и сдаче документов на получение налогового вычета без посещения федеральной налоговой службы. Также Вам потребуется электронная цифровая подпись. Достаточно иметь неквалифицированную ЭП, которая выдается бесплатно сроком на один год. Как получить электронную подпись для сайта госуслуги мы рассказывали в отдельной статье. Итак, предлагаем Вашему вниманию пошаговое руководство по оформлению налогового вычета через портал «Госуслуги».

- Важно

- Получение налогового вычета возможно только в том случае, если заявитель трудоустроен официально и с его зарплаты удерживается подоходный налог.

Правила получения имущественного вычета

Покупая, квартиру, дом, участок или другое жилье, граждане могут уменьшить сумму уплачиваемого налога на доходы физических лиц (НДФЛ). Льгота предоставляется путем уменьшения доходов (налогооблагаемой базы) на сумму покупки и уплаченных процентов по займам и кредитам, если недвижимость приобреталась за счет заемных средств. Получить имущественный вычет можно двумя способами:

- Предоставить отчетность в Федеральную налоговую службу (ФНС) по окончании года и вернуть налог, взысканный в течение финансового периода. Подтверждающие документы предоставляются вместе с годовым отчетом.

- После покупки недвижимости получить в ФНС уведомление о праве на имущественный вычет и не платить НДФЛ у работодателя, не дожидаясь окончания года. Подтверждающий покупку пакет бумаг передается в инспекцию по месту жительства вместе с заявлением на получение уведомления.

Читайте также: Как взять ипотеку без проблем: советы от профессионалов

Что такое имущественный налоговый вычет

Имущественный вычет – это возврат уплаченных налогов или снижение налогооблагаемого дохода на определённую сумму. Он доступен для тех, кто:

- официально трудится на работе и ежемесячно перечисляет в казну государства 13% от своего дохода;

- официально трудился и отчислял налоги в тот период, когда наступило право вычета.

Соответственно, если вы безработный и даже состоите на учёте в Центре занятости населения, данная льгота вам не положена.

Важно знать ситуации, при которых появляется возможность вернуть денежные средства. А именно:

- Приобретение недвижимого имущества.

- Продажа недвижимого имущества, которое находилось в собственности менее 5-ти лет.

- Ремонт или прочие затраты на квартиру.

- Строительство частного дома.

- Оплата процентов по ипотечному кредиту.

Пошаговая инструкция

Последовательность действий по возврату подоходного налога через электронный портал состоит из нескольких этапов.

Шаг 1. Регистрация.

Сервис по сдаче отчетности доступен только для зарегистрированных пользователей. Если нет учетной записи на портале, необходимо пройти регистрацию. Процесс включает заполнение формы на сайте Госуслуг и подтверждение личности в любом обслуживающем центре.

Перейти в окно регистрации можно по ссылке на главной странице портала gosuslugi.ru.

Для создание учетной записи пользователю нужно указать:

- фамилию;

- имя;

- контактный телефон;

- email.

После нажатия кнопки «Зарегистрироваться» на указанный телефонный номер будет направлен цифровой код. Ввод проверочных чисел завершит процедуру.

Справка. Для входа на сайт, потребуется создать пароль. В качестве логина используется СНИЛС (после заполнения профиля) или номер телефона.

Шаг 2. Получение справок 2-НДФЛ.

Какие положены компенсации

Наиболее востребованными видами компенсаций являются такие:

- стандартный – для инвалидов, военных, родителей детей (до 18 лет) и лиц, достигших совершеннолетия (до 24 лет), находящихся на стационарном обучении;

- социальный – для граждан, способных аргументировать затраты (собственные и ближайших родственников) на обучение, лечение, благотворительность, взносы в Пенсионный фонд и т.д.;

- имущественный – для приобретающих жилой фонд, включая ипотеку.

Читайте также: Снятие обременения с квартиры через суд: алгоритм действий, необходимые документы и образец искового заявления

Оформление имущественного вычета на сайте ФНС

Порядок действий налогоплательщика на официальном ресурсе налоговой службы, в целом, совпадает с последовательностью подачи декларации через портал Госуслуг. Однако, личный кабинет ФНС более функционален.

Здесь доступна не только сдача отчета, но и такие функции, как:

- отслеживание этапов проверки 3-НДФЛ;

- оперативный обмен информацией с территориальной инспекцией;

- подача заявления на возврат налога;

- зачет налогов;

- просмотр отчетности за прошлые периоды.

Для оформления доступа к личному кабинету необходимо посетить любое подразделение ФНС и получить логин, пароль. При себе иметь паспорт.

Документы для подачи заявления

Перед посещением налоговой службы обязательно соберите и подготовьте всю документацию по вашей квартире. Вам нужно взять с собой:

- удостоверение личности;

- декларацию 3-НДФЛ;

- справку о доходах за 12 месяцев (2-НДФЛ);

- документ, подтверждающий право собственности на квартиру (договор купли-продажи, дарственная);

- выписку из ЕГРН;

- акт приёма-передачи (для новостроек);

- чеки или расписки (подтверждение платежа).

Дополнительно могут потребоваться:

- свидетельство о рождении или браке, если доля квартиры принадлежит ребёнку или жене;

- выписка с банка о погашении процентов, если вычет по ипотеке.

На заметку. Обязательно сделайте копии всех бумаг. Это значительно сэкономит время на приёме.

Каковы действия при отказе в получении вычета

Может быть несколько ситуаций, когда его откажут возвращать:

- Подача неполного списка документов;

- Обращение в ФНС не по месту регистрации;

- Наличие ошибок в документах;

- Предоставление документов на тех, кто не является родственником по законодательству РФ.

Гражданин имеет право обжаловать отказ, если его не устраивает причина. Чтобы пожаловаться, необходимо заполнить заявление на Госуслугах. Также можно обратиться в органы прокуратуры, главный офис Московской ФНС, главное Управление ФНС вашего региона. Чтобы не потерять время на оформление жалобы и узнать о своих правах, лучше сначала обратиться за помощью к юристу.

Можно ли получить налоговую льготу через Госуслуги

Единый портал радует пользователей широким спектром услуг и богатым функционалом. Поэтому многим становится интересно: получится ли подать декларацию 3-НДФЛ через Госуслуги? Ведь дистанционная заявка существенно облегчит данную бюрократическую процедуру.

Ответ однозначный – да, получится, но в таком случае необходимо наличие:

- подтверждённого аккаунта ЕСИА;

- усиленной квалифицированной электронной подписи.

Для выполнения первого пункта потребуется:

- Отправиться на официальный сайт единого портала.

- Нажать на блок «Личный кабинет», расположенный в левой части веб-страницы.

- Выбрать «Регистрация» и ввести: фамилию, имя, номер мобильного телефона и адрес электронного почтового ящика, придумать и вписать в соответствующее поле пароль.

- Подтвердить создание учётной записи, активируя ссылку в письме. Оно будет отправлено на указанный email.

- Добавить в профиле информацию об основных документах: паспорте и СНИЛС. Можно внести и дополнительные: ИНН, военный билет, водительские права, медицинский полис, заграничный паспорт.

- Ввести дату рождения, а также адрес постоянной регистрации.

- Пройти идентификацию в одном из клиентских центров обслуживания. Аккредитованные отделения получится найти на карте Гос class=»aligncenter» width=»817″ height=»474″[/img]

Для выполнения второго:

Читайте также: Ипотека в «АИЖК» в 2020 году: программы, ставки и особенности

- Откройте сайт Минкомсвязи и найдите раздел с аккредитованными удостоверяющими центрами.

- Выберите ближайший по расположению.

- Соберите пакет бумаг для подачи заявки на ЭЦП: паспорт, СНИЛС, ИНН, выписка из ЕГРИП (для ИП).

- Отправляйтесь в выбранный филиал и передайте документы.

- Оплатите услуги по прайс-листу центра.

- Получите токен с цифровой подписью.

Оформление налогового вычета в 2020 году

Согласно российскому законодательству налоговый вычет при приобретении жилой недвижимости, включая и ипотечный займ, относится к имущественному вычету, который даёт право вернуть часть подоходных налогов. Для оформления налогового вычета нужно написать заявление в ФНС.

Сделать это можно одним из следующих способов:

- на личном приёме в центре государственных ;

- на официальном интернет-портале Госуслуг;

- на личном приёме в налоговой администрации.

Без поданного в ФНС заявления рассчитывать на возврат 13% средств от стоимости жилья бессмысленно.

Как оформить налоговый вычет через портал Госуслуг: получить

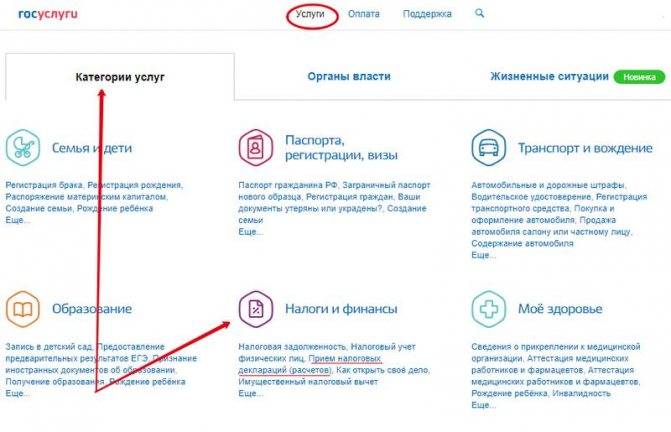

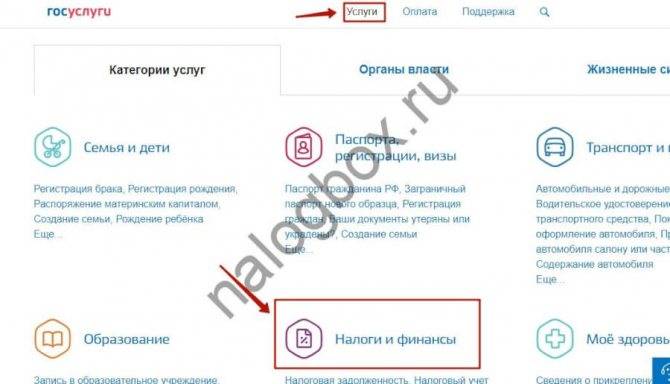

После регистрации на портале Госуслуг и подтверждения личности можно оформить налоговый вычет. Итак, далее представлена пошаговая инструкция, как получить налоговый вычет через портал Госуслуг

:

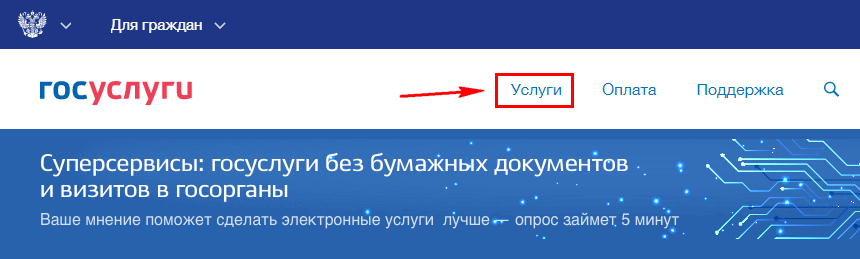

- Прежде всего необходимо войти в учетную запись на портале и открыть полный каталог услуг;

- Затем следует открыть раздел «Налоги и финансы»;

- На открывшейся странице необходимо выбрать подраздел «Прием налоговых деклараций (расчетов);

- Далее необходимо выбрать электронную ;

- На открывшейся странице следует ознакомиться с подробной информацией об и нажать на кнопку «Получить class=»aligncenter» width=»1063″ height=»653″[/img]

- Далее необходимо внимательно заполнить декларацию на налоговый вычет, указав личные и паспортные данные;

- Затем следует указать адрес проживания, а также информацию о доходах, которую можно получить из справки 2-НДФЛ (выдается на работе);

- Далее следует выбрать вид налогового вычета, к которому относится пользователь, и подтвердить декларацию электронной подписью;

- После чего декларация направляется в налоговый орган. При этом необходимо помнить, что отменить или откорректировать отправленную декларацию будет невозможно.

Безусловно, не все пользователи обладают электронной цифровой подписью, поэтому подача заявления на налоговый вычет через Госуслуги подразделяется на следующие виды:

- Подача декларации непосредственно через портал в электронном виде, о которой рассказано выше;

- «Отправить декларацию по почте» — составить декларацию при помощи портала Госуслуги, распечатать ее и направить в налоговый орган по почте;

- «Отправить заполненную декларацию в электронном виде» — заполнить декларацию в электронном виде при помощи специализированного программного обеспечения и отправить ее через Гос — записаться через портал Госуслуги на посещение налоговой инспекции в удобное время.

Кроме того, как уже отмечалось ранее, подача декларации 3-НДФЛ на налоговый вычет возможна на сайте налоговой через Личный кабинет налогоплательщика! Вот таким образом и можно подать документы на налоговый вычет онлайн через Госуслуги

, в том числе и оформить декларацию на имущественный налоговый вычет — при покупке квартиры, дома, а также налоговый вычет за медицинские услуги и обучение!

Одна из наиболее востребованных услуг на едином портале – это оформление налогового вычета через Госуслуги. Это связано с актуальностью жизненных ситуаций, в которых граждане вправе получить возмещение уплаченных налогов, а также удобством использования ресурса при составлении документации.

Налоговый вычет представляет собой часть дохода, не облагаемую налогом. То есть это возврат части ранее уплаченного вами налога на доходы физлиц при несении вами расходов, которые предусматривает налоговый кодекс.

Проще, эта ситуация описывается так. Каждый работающий гражданин уплачивает обязательный налог на доходы физических лиц (НДФЛ) в размере 13% от заработной платы. Чаще вы даже не сталкиваетесь с этой суммой, так как взиманием налогов и передачей их в государственную казну занимается бухгалтерия. Куда распределяет эти деньги государство – это уже отдельный разговор.

Получить налоговые вычеты можно следующих видов:

- Стандартный. Предоставляется для граждан, имеющих инвалидную степень, проходящим военную службу, стационарно обучающимся на дневном обучении в возрасте от 18 до 24 лет, родителям несовершеннолетних детей.

- Имущественный. Распространяется на лица, приобретающие жилье либо участок под строительство посредством единовременной или ипотечной оплаты. Второй вариант предполагает расчет процентной ставки.

- Социальный. Осуществляется в случаях, когда заявитель способен подтвердить расходы на обучение либо лечение себя или родственников, благотворительность, добровольные пенсионные взносы в фонды государственного или негосударственного уровня.

- Профессиональный. Выделяется определенным категориям предпринимателей, сотрудникам творческой или научной сферы, связанной с авторством. Причем этот вид вычета не распространяется на частных предпринимателей, причастных к иной программе льготного налогообложения.

Читайте также: Подробно об оплате земельного налога

Стоит отметить, что здесь представлены не все категории, а наиболее популярные.

Налоговый вычет доступен только, если вы ранее внесли искомую сумму в казну государству, будучи официально устроенным на работу либо оформленным как ИП. Оформляется частичный возврат налога:

- Единым перечислением необходимой суммы на счет в банке со стороны получателя.

- Либо посредством работодателя, прекращая взимание НДФЛ с зарплаты сотрудника до момента полной выплаты.

Чтобы получить заветную сумму важно предоставить инспекции по налогам соответствующую документацию:

- Лично. Этот процесс заимствует у вас много ресурсов в виде времени и эмоций.

- Почтой России в виде ценного письма. Длительнее, чем предыдущий. А при недостатке либо недостоверности документов отправку придется делать повторно.

- Через портал Госуслуги. Удобный способ для получения налогового возврата, потому что проходит быстро, а сайт подскажет, как вам поступить в определенных ситуациях, сообщив последовательность действий. А потому эта статья рассматривает именно этот вариант.

Будучи причастным к одному из видов налогового вычета гражданин обязан для его оформления выбрать один из способов:

- Представить соответствующую отчетность с подтверждающей факт причастности документацией в Федеральную налоговую службу (ФНС) по окончании года.

- Получить в ФНС уведомление о праве на возврат, не дожидаясь окончания года и также предоставив определенный пакет с документами.

Единый портал Госуслуги не предоставляет возможность воспользоваться вторым вариантом, а потому ниже приведена инструкция к действиям в соответствии с первым. Причем стоит помнить, что декларация заполняется не чаще, чем раз в календарный год. Хотя доступно частичное составление заявки, то есть сохранение части данных в черновике и возобновление оформления при нажатии на кнопку «Продолжить заполнение».

Читайте также: Как оплатить налоги через портал Госуслуги

Конкретная разновидность налогового возмещения распространяется на различные жизненные обстоятельства и категории граждан, участвующих в них. Так, лицо, рассчитывающее на имущественный вычет, обязано быть полноправным либо долевым собственником самостоятельно приобретенного жилища. А частичное возмещение доступно для граждан:

- Приобретших:

- Квартиру.

- Коттедж.

- Комнату.

- Дом.

- Возводящих строение самостоятельно на собственном участке земли.

- Участвующих в долевом строительстве.

- Закончивших внутри жилища косметический либо капитальный ремонт.

Стандартная документация при оформлении налогового возмещения включает:

- Удостоверение личности заявителя.

- Заявление, заполненное по стандартной форме.

- Декларационный бланк формы 3-НДФЛ, заполненный для вычета.

- Справка формы 2-НДФЛ, выданная бухгалтерией на официальном месте работы и включающая данные о заработке заявителя и налоговых сборах, в которых он принял участие.

Остальная документация изменяется в зависимости от определенной ситуации.

Для безграничной работы с порталом Госуслуги вам следует пройти на нем полную регистрацию с подтверждением учетной записи. А если подтвержденный профиль уже имеется, авторизуйтесь на сайте и приступите к поиску необходимой госуслуги. Пошаговая инструкция по составлению интерактивного заявление на оформление налогового вычета заключается в заполнении декларации. Найти форму заявки можно, проследовав:

- Во вкладку «Услуги».

- Раздел «Налоги и финансы».

- Подраздел «Прием налоговых деклараций (расчетов)».

- Услуга «Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)».

Читайте также: Земельный налог для физических лиц

Далее, ознакомьтесь с представленной информацией по предоставлению госуслуги и перейдите к заполнению заявления, нажав на кнопку «Получить услугу».

И в открывшемся бланке укажите:

- Ф. И. О.

- Дату с местом рождения.

- Данные из удостоверения личности: серию, номер, дату выдачи и наименование органа, осуществившего это.

- Адрес временной либо регулярной прописки, в зависимости от того, где вы живете.

- Информацию о доходах, то есть внесите информацию из справки 2-НДФЛ.

- Вид налогового вычета. Здесь вам необходимо указать категорию граждан, к которой вы относитесь. Нас интересует имущественный. Дополнительно при приобретении недвижимости здесь указываются:

- Размер уплаченных за год процентов по займам или целевым кредитам на покупку жилища.

- Данные о приобретенном объекте.

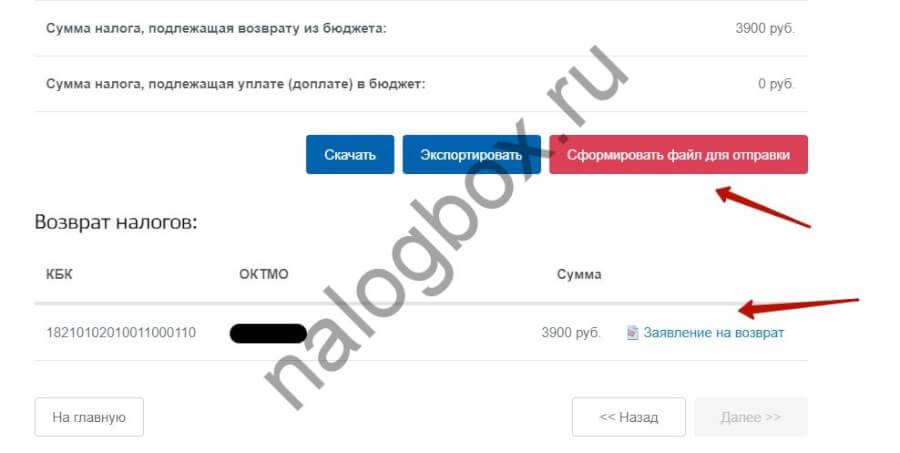

Приложите необходимые копии документации, усильте декларацию неквалифицированной электронной подписью и направьте заявку. Готовый документ можно:

- Скачать. Предполагает дальнейшую печать на бумажном носителе.

- Экспортировать. На выходе вы имеете xml–файл, загружаемый в иные программы или направляемый в инспекцию посредством государственного сайта.

- Либо сформировать для отправки. Это действие заключается в непосредственной отправке сформированного документа в налоговую службу.

Кроме электронного оформления заявления, на сайте Госуслуги доступна запись в ФНС для посещения его лично. Процесс записи сходен с описанным ранее, но вместо составления заявки вам необходимо установить галку напротив поля, указывающего на личное обращение в организацию, заполнив форму записи. Так, сайт сформирует талон, который вы в дальнейшем распечатаете, представив его при визите в федеральную службу.

Используемые источники:

- https://gosuslugigid.ru/finansy/kak-podat-zayavlenie-na-nalogovyj-vychet-cherez-gosuslugi.html

- https://provolochek.ru/vychet/oformit-cherez-gosuslugi.html

- https://online-buhuchet.ru/nalogovyj-vychet-cherez-gosuslugi/

- https://uk-mishino.ru/ipoteka/gosuslugi-imushchestvennyj-vychet.html

- https://ogosuslugah.ru/kak-oformit-nalogovyj-vychet-cherez-gosuslugi/

Какие документы нужно подавать на возврат подоходного налога при покупке квартиры

Какие документы нужно подавать на возврат подоходного налога при покупке квартиры Как подать заявление на налоговый вычет через Госуслуги

Как подать заявление на налоговый вычет через Госуслуги

Как вернуть 13 процентов налога за обучение через Госуслуги

Как вернуть 13 процентов налога за обучение через Госуслуги Декларация о доходах физлиц: как получить справку в Фонде социального страхования РФ

Декларация о доходах физлиц: как получить справку в Фонде социального страхования РФ Можно ли заказать справку 2-НДФЛ на Госуслугах

Можно ли заказать справку 2-НДФЛ на Госуслугах Личный кабинет на сайте Налоговой через Госуслуги

Личный кабинет на сайте Налоговой через Госуслуги