Содержание

- 1 Регистрация ИП в ПФР

- 2 Регистрация ИП в ФСС

- 3 Кто такие страхователи

- 4 Процедура

- 5 Как зарегистрироваться в ПФР в качестве работодателя в 2020 году

- 6 Видео: Регистрация ИП

- 7 Что такое страховые взносы для предприятий

- 8 Снятие

- 9 В каких случаях нужна регистрация ООО и ИП в ПФР и ФФОМС в 2017 году

- 10 Необходимые документы для индивидуального предпринимателя

- 11 Что нужно для ООО

- 12 Добровольная регистрация в ФСС

- 13 Зарегистрировать ИП в ПФР: основания, нормативная база

ПФР, ФСС и ФОМС — это так называемые внебюджетные фонды. ПФР — Пенсионный Фонд России, ФСС — Фонд Социального Страхования, ФОМС — Фонд Обязательного Медицинского Страхования. Регистрация в ФОМС сейчас происходит автоматически.

На всякий случай: координаты Вашего отделения ФОМС можно узнать здесь.

При регистрации Вам могли не выдать уведомление о присвоении кодов статистики (из Росстата). Как получить его самостоятельно описано здесь.

Регистрация ИП в ПФР

С 2017 года индивидуальным предпринимателям не нужно обращаться в ПФР для регистрации и снятия с регистрационного учета страхователей. Это относится как к самозанятому населению (см. здесь), так и к предпринимателям, которые нанимают работников (см. здесь). Страховые взносы теперь администрирует ФНС РФ (подробнее здесь).

Регистрация ИП в ФСС

В ФСС Вам нужно зарегистрироваться только в случаях:

- заключения трудового договора с работником (т.е. когда Вы стали работодателем),

- заключения гражданско-правового договора с обязанностью по уплате взносов в ФСС.

Если у Вас нет работников по трудовому договору или по соответствующему гражданско-правовому договору, регистрироваться в ФСС Вам не нужно.

Регистрация ИП в ФСС осуществляется в срок не позднее 30-ти календарных дней со дня заключения с первым из нанимаемых работников соответствующего договора. Соблюдайте этот срок — суммы штрафов за просрочки начинаются от 5000 руб!

Актуальный список документов для регистрации Вы можете узнать в своем отделении ФСС (координаты — здесь, в правом нижнем меню «Региональные отделения»).

Пенсионный Фонд Российской Федерации – это внебюджетный государственный целевой фонд, который по законодательству имеет множество прав и обязанностей, в том числе и в разрезе формирования пенсионного фонда для будущих поколений.

Такой капитал формируется за счет предприятий, которые обязаны за своих работников или за себя(в случае индивидуального предпринимательства) платить страховые фонды и формировать как индивидуальный капитал, так и другие фонды.

Именно постановка на учет в ПФ и осуществление постоянных отчислений со стороны предприятий и подразумевает законность функционирования таких субъектов хозяйственной деятельности.

Кто такие страхователи

Пенсионный Фонд – это внебюджетный государственный фонд, главной задачей которого является обеспечение бесперебойного функционирования всей пенсионной системы РФ.

ПФ имеет много функций, но одна из самых главных – это взаимодействие со страхователями, которые обязаны по действующему Налоговому Кодексу платить страховые взносы за своих сотрудников.

Работодатель, то есть предприятие, которое имеет наемных сотрудников, выступает страхователем в Пенсионной системе. И оно должно быть в обязательном порядке зарегистрировано, для того, чтобы платить взносы за своих работников и не поддаваться проверкам из компетентных органов.

Вообще страхователи могут быть представлены несколькими категориями субъектов:

- Субъекты хозяйственной деятельности, которые имеют в штате сотрудников и выплачивают им заработную плату;

- Индивидуальные предприниматели;

- Лица, которым по закону разрешено вести частную практику без оформления частного предпринимательства: адвокаты, нотариусы, детективы и т.д.;

- Граждане, которые добровольно хотят вступить в пенсионную систему добровольного страхования.

Процедура

Следует отметить, что до 2020 года все субъекты хозяйственной деятельности без исключения должны параллельно с учетом в органах налоговой инспекции, должны были проводить эту процедуру и в ПФ и в ФСС. Сейчас механизм изменен.

Больше не следует всем без исключения самостоятельно еще помимо ФНС, обращаться и в ПФ. Это для большинства делается автоматически ФНС.

Как зарегистрироваться в ПФР в качестве работодателя в 2020 году

Следует отметить, что в текущем году произошли значительные изменения в таком вопросе как: как зарегистрироваться в ПФР в качестве работодателя в 2020 году. Следует отметить, что в текущем году произошли значительные изменения.

Отныне непосредственно стать на контроль в этом органе могут только физические лица, которые добровольно пожелали стать на контроль и хотят стать участниками пенсионной системы РФ. И ограниченный перечень других категорий.

Субъекты, которые должны самостоятельно обращаться в органы ПФ с соответствующим заявлением:

- Индивидуальные предприниматели;

- Филиалы или обособленные подразделения компаний, которые имеют отдельную финансовую отчетность;

Для того, чтобы выше перечисленные лица смогли претендовать на получение статуса страхователя, им необходимо в территориальный орган ПФ предоставить определенный пакет документов.

Для самостоятельной регистрации в ПФ обособленных подразделений необходимы:

- Устав, который подтверждает факт обособленной деятельности подразделения;

- Отчетность, подтверждающая наличие отдельной финансовой и бухгалтерской отчетности;

- Свидетельство о регистрации и постановке на налоговый учет подразделения или ИП;

- Выписку из ЕГРЮЛ, где обособленный филиал зарегистрирован как отдельный субъект;

- Уведомление о необходимости регистрации в ПФ;

- Другие документы по требованию.

Относительно индивидуальных предпринимателей, которые имеют в штате сотрудников и с ними заключены трудовые договора: в соответствии с действующим Налоговым и Трудовым Кодексами, в течение 30 дней со дня подписания таких гражданско-правовых договоров или трудовых, ИП должен обязательно самостоятельно зарегистрироваться в ПФ.

Для этого необходимо подать пакет документов.

Необходимые документы для ИП:

- Свидетельство о регистрации индивидуального предпринимателя;

- Полученная лицензия на осуществление конкретного вида деятельности;

- Свидетельство о том, что ИП стал на налоговый учет

- Документы, подтверждающие возможность ИП в качестве страхователя уплачивать взносы за конкретное лицо: трудовые и гражданско-правовые договора, приказы о взятии на работу и т.д.;

- Документы, удостоверяющие личность: копия паспорта, идентификационного кода;

- Заявление

Очень важно для ИП:

- Если не соблюсти сроки выполнения обязательств по обязательной регистрации в качестве страхователя и плательщика взносов, то по факту выявления будут применены штрафные санкции в размере 5 тыс. рублей, срок нарушения – не более 90 дней. Если же срок будет нарушен и превысит 90 дней, то штраф составит 10 тыс. рублей;

- По истечению 5 дней с момента подачи документов, ИП присваивается специальный номер;

- Если же сам ИП не использует в своей работе наемный труд, то тогда ему не нужно регистрироваться в ПФ самостоятельно, это происходит автоматически при регистрации в налоговых службах, которая автоматически и передает данные в ПФ.

Таким образом, каждый страхователь должен:

- Обязательно быть зарегистрированным в органах ПФ, вне зависимости от того, как это происходит: самостоятельно по заявлению или автоматически при взятии в ФНС;

- Обязательно уплачивать страховые взносы за своих работников, не нарушая их права в будущем на получение пенсии;

- Предоставлять по запросу все необходимые документы в ПФ;

- Реализовывать право работника на официальный труд.

Видео: Регистрация ИП

Что такое страховые взносы для предприятий

Как было уже сказано ранее, одной из главных функций предприятий является уплата страховых взносов в ПФ. И вот далее подробно именно о том, что такое страховые взносы.

Страховой взнос – это установленный в процентном соотношении размер платежа, который по законодательству каждый работник должен уплачивать с заработной платы сотрудника ежемесячно. Именно от этого зависит в будущем размер П. самого гражданина.

Главное изменение – это то, что с 1 января 2020 такие поступления уплачиваются не в сам ПФ, а в налоговые инспекции, которые потом и занимаются распределением таких отчислений между всеми фондами.

Но, также необходимо иметь ввиду, что все деньги, которые не были уплачены за период до 01.01.2017, подлежат уплате не в налоговую инспекцию, а в ПФ, на котором еще остаются такие функции. Таким образом, срок давности относительно платежей дает основу для того, чтобы определять в какой орган необходимо перечислять деньги.

Если говорить о сроках оплаты, то, как сообщает официальный сайт ПФ РФ, то предельным сроком уплаты таких платежей является 15 число каждого месяца. Отчетный период – предыдущий месяц, то есть до 15 марта необходимо уплатить за февраль.

Относительно тарифов, то действует следующая система тарификации, которую уплачивают все работодатели, работающие на общей системе налогооблажения.

Тарифы на ПФР и ФОМС:

22% — это основанной тариф, которые начисляется на заработную плату и уплачивается на пенсионное обеспечение;

+10% к 22% устанавливается тогда, когда у работодателя увеличивается сверхустановленного размера база начисления. Так в 2020 году таким предельным размером было 796 тыс.;

5,1% — тариф на общемедицинское обязательное страхование.

Интересный момент: до 2015 года всю сумму отчислений необходимо было обязательно определять в рублях и копейках без округлений, сейчас предприятие получило право округлять все платежи до ближайшего целого числа.

Если говорить о тарифах, то также есть список дополнительно установленных тарифов, которые применяются как к отельным категориям работодателей, так и работникам, работающим во вредных условиях труда. Так с 2013 года введен дополнительный тариф для тех, кто имеет очень опасные или вредные условия труда.

Есть специально разработанная шкала вредных условий труда и соответственно шкалы дополнительного тарифа.

Смотрите, какой понижающий коэффициент для военных пенсионеров в 2020 году.

Смотрите, какой понижающий коэффициент для военных пенсионеров в 2020 году.

Право на выбор пенсии и на одновременное получение двух пенсий, найдете по ссылке.

Снятие

Идеальная картинка: это зарегистрировался и все, платишь взносы постоянно. Но сейчас в условиях экономической непредсказуемости, часто возникают ситуации, когда не только нужно встать на контроль, но потом с него и сняться. И здесь также существуют интересные моменты.

Например, касательно ИП. Если предпринимательство ликвидируется и полностью закрывается, то тогда соответственно в ПФ подавать документы не нужно, так как при снятии с учета в ФСН и при нормальном документообороте, автоматически произойдет снятие с учета в ПФ.

Другой вопрос, а что делать, когда ИП работает, но вот уже сотрудников, за которых нужно перечислять СВ, уже нет? Подавать заявление о снятии или нет?

Прямого ответа в законодательстве нет. По факту, никто не обязывает страхователя ИП подавать документы в ПФ, так как он теряет свои обязанности уплачивать их с потерей самих наемных работников. Но на деле, ИП должен подавать в органы отчетность о наемных сотрудниках и другую информацию.

Поэтому лучше, как говорят, перебдеть, и подать в службу заявление о том, что необходимо снять с учета ИП, который использует наемный труд.

Все остальные субъекты хозяйственной деятельности снимаются с учета непосредственно ФНС при снятии с налогового учета.Читайте, типовой регламент по назначении пенсии муниципального служащего.

За счет чего формируется бюджет пенсионного фонда РФ? Ответ здесь.

О пенсии работающим пенсионерам с 1 января 2020 года в последних новостях. Написано в статье.

Таким образом, каждый работодатель должен обязательно быть зарегистрирован в ПФ, и главное понять, что сейчас сделать это не трудно, поскольку автоматическая регистрация в органах такого фонда происходит при становлении на налоговый учет в ФНС. И только отдельным гражданам все-таки придется самостоятельно обратиться в фонд. Но процедура достаточно проста и не занимает много времени.

В каких случаях нужна регистрация ООО и ИП в ПФР и ФФОМС в 2017 году

НО если вы планируете нанимать работников или уже наняли, то ООО необходимо ещё раз встать на учёт в ПФР + ещё и в ФСС, но уже самостоятельно и в качестве работодателя, а для ИП только в ФСС.

Таким образом, если вы заключили с работником трудовой, авторский или гражданско-правовой договор (договор подряда, разовая работа и др.), предметом которого является выполнение работ и оказание услуг, то должны встать на учёт в качестве работодателя:

1)В ПФР — в течении 30 дней с момента подписания первого такого договора.

2)В ФСС — в течении 10 дней с момента подписания первого такого договора.

За нарушение установленного срока грозит штраф 5 000 руб.

За нарушение срока более чем на 90 дней — 10 000 руб.

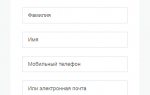

Необходимые документы для индивидуального предпринимателя

Необходимые документы (оригиналы и копии):

- Заявление о регистрации в качестве работодателя: — ФСС (Скачать актуальный бланк) — Также можете получить этот бланк в любом отделении ФСС.

- Паспорт (основная страница и прописка) — если ИП лично подаёт документы.

- Свидетельство о государственной регистрации ИП

- ИНН

- Выписка из ЕГРИП (должна быть выдана не позднее 1 месяца назад)

- Страховое свидетельство обязательного пенсионного страхования (СНИЛС)

- Лицензия (при осуществлении определённых видов деятельности)

- Трудовой или гражданско-правовой договор с работником (один экземпляр). А также, возможно, понадобятся копия паспорта работника, его СНИЛС, ИНН, трудовая книжка (при наличии).

- Доверенность, заверенная нотариально (если за вас подаёт документы доверенное лицо).

Рекомендуем предварительно узнать в своём отделении ФСС точный список документов, т.к. в зависимости от местонахождения он может немного различаться.

Подавать документы в ПФР для ИП сейчас нет никакой необходимости, т.к. после передачи дел по администрированию страховых взносов в налоговую, инспекция сама направит необходимые данные в ПФР после того, как получат от Вас отчетность о трудоустроенных.

Что нужно для ООО

Необходимые документы (оригиналы и копии):

- Заявление о регистрации в качестве работодателя: — ПФР (Скачать актуальный бланк) — ФСС (Скачать актуальный бланк) — Также можете получить эти бланки в любом отделении этих фондов.

- Паспорт (основная страница и прописка) — если гендиректор лично подаёт документы.

- Свидетельство о государственной регистрации ООО

- Свидетельство о постановке на учет в ИФНС (данные ИНН и КПП)

- Выписка из ЕГРЮЛ (должна быть выдана не позднее 1 месяца назад)

- Коды статистики из Росстата

- Лицензия (при осуществлении определённых видов деятельности)

- Копии трудовых договоров с работниками. Также, возможно, понадобятся копии трудовых книжек сотрудников (первый лист с общими данными и последний с записью о трудоустройстве в ваше ООО).

- Доверенность, заверенная нотариально (если за гендиректора подаёт документы доверенное лицо).

Рекомендуем предварительно узнать в своём отделении ПФР точный список документов, т.к. в зависимости от местонахождения он может немного различаться.

1) ПФР — извещение о регистрации страхователя, производящего выплаты в пользу физических лиц.

2) ФСС — извещение о регистрации в качестве страхователя, а также уведомление о размере страховых взносов на ОСС от несчастных случаев на производстве и профессиональных заболеваний .

Регистрация в ФФОМС не нужна, все расчёты с 2011 года ведёт Пенсионный фонд (ПФР). Работники сами получают полис в предпочитаемой ими страховой компании.

См. также «Страховые взносы за работников».

Добровольная регистрация в ФСС

Также ИП может встать на учёт в ФСС для себя, чтобы получать пособие в связи с материнством и временной нетрудоспособности. При этом взнос с июля 2017 года составляет 2714 руб. в год (МРОТ 7800 руб. * 2,9 %*12 мес).

Отчётность по этим взносам на сегодняшний день отменена.

Необходимые документы для постановки на учёт:

• Заявление о добровольной регистрации в ФСС по программе ОСС на случай временной нетрудоспособности и в связи с материнством (формат Word)

• Паспорт (копия) и ИНН (копия)

• Свидетельство о государственной регистрации ИП (копия)

• Копия лицензии (при осуществлении определённых видов деятельности)

Процедура регистрации ИП в ПФР и ФСС уже достаточно длительное время отличается стабильность и практически не претерпевает никаких изменений. Давайте подробно разберемся, как и каким образом индивидуальному предпринимателю необходимо пройти процедуру регистрации в фондах — ПФР и ФСС — максимально быстро.

Зарегистрировать ИП в ПФР: основания, нормативная база

Нормативная база:

- Федеральный закон от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

- Постановление Правления ПФР от 13.10.2008 N 296п

В соответствии с федеральным законодательством, регулирующим процедуру обязательного пенсионного страхования, индивидуальные предприниматели относятся к категориям лиц-страхователей.

Федеральным законом выделяются две группы страхователей:

- лица, которые производят выплаты: это ИП, организации и некоторые физические лица;

- те, кто занимается частной практикой: это ИП, адвокаты, нотариусы (здесь имеются ввиду ИП, самостоятельно уплачивающих страховые взносы).

Как мы можем заметить, предприниматели могут относится как к первой, так и ко второй категории. Первая категория – предприниматель, который заключил трудовой договор с работниками. В этом случае он признается страхователем в отношении этих работников.

Актуален вопрос, может ли ИП быть зарегистрирован в двух качествах? Так, если ИП зарегистрирован в ПФР в качестве страхователя, и самостоятельно уплачивает страховые взносы, принял на работу сотрудника, он должен зарегистрироваться и как страхователь, производящий выплаты.

Встаем на учет в ПФР

Итак, параллельно рассмотрим два порядка регистрации: ИП, самостоятельно уплачивающего страховые взносы (самостоятельный плательщик) и ИП, производящего выплаты физическим лицам (страхователь).

И в том, и в другом случае регистрация производится в территориальном орган пенсионного фонда по месту жительства ИП.

Заявление в случае, если ИП — самостоятельный плательщик не подается. Эту обязанность несет на себе ФНС, регистрирующая ИП. А вот в случае, если ИП принял по трудовому договору работника, он должен написать заявление в ПФР, причем срок подачи заявления — 30 дней со дня заключения договоров. При этом ПФР регистрирует предпринимателя в срок не более 5 дней.

Перечень документов, которые ИП-страхователь должен предоставить в ПФР выглядит следующим образом:

- заявление с просьбой регистрации;

- копия свидетельства о государственной регистрации в качестве ИП (если деятельность, осуществляемая ИП, требует наличие лицензии, ее копию также необходимо приложить);

- копия паспорта ИП;

- копия свидетельства о постановке на учет физического лица в налоговом органе;

- копии заключенных трудовых или гражданско-правовых договоров с наемными работниками.

В случае с ИП – самостоятельным плательщиком, все сведения и документы также предоставляет ФНС.

Это будет полезно!

Иногда встречаются проблемы, когда могут отказать в регистрации ИП, но всегда можно найти выход. В статье мы предлагаем вам в подробностях ознакомиться с тем, что вы будете делать уже после того, как откроете свое дело.

Регистрация в ФСС: особенности процедуры, основание

Регистрация в ФСС Индивидуального Предпринимателя имеет свою особенность: она происходит сразу по 2-ум видам страхования:

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Нормативная база:

- Федеральный закон от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

- Федеральный закон от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- Приказ Минздравсоцразвития России от 07.12.2009 N 959н;

- Постановление ФСС РФ от 23.03.2004 N 27;

- Приказ Минтруда России от 25.10.2013 N 574н «Об утверждении Административного регламента Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — физических лиц, заключивших трудовой договор с работником».

Основание для регистрации в ФСС: наличие наемных работников. То есть ИП, не имеющий работников, не должен регистрироваться в ФСС.

Срок постановки на учет: — 10 дней с момента заключения трудового или гражданско-правового договора (имеются ввиду только договоры, предполагающие обязательное соц. страхование от несчастных случаев на производстве, проф. заболеваний).

Регистрация физических лиц происходит сразу по 2-ум видам страхования. При этом предприниматель подает одно заявление и всего один комплект документов.

Перечень документов необходимых для регистрации в ФСС:

- Заявление от ИП;

- Документ, подтверждающий личность ИП;

- Свидетельство о государственной регистрации в качестве ИП;

- Свидетельство о постановке на учет в налоговом органе;

- Копии трудовых (гражданско-правовых договоров) и копи трудовых книжек работников.

- Если на момент подачи заявления у ИП открыты счета в кредитных организациях, необходимо будет представить также справку из кредитной организации об открытии счета.

По общему правилу, регистрация ИП в ФСС, также как и в пенсионном фонде, должна занимать не более пяти дней. Заявление о регистрации можно не только лично принести в ФСС, но и направить его почтовым или электронным способом.

Используемые источники:

- http://ip-nalog.ru/registratsiya-ip/pfr-fss.html

- https://101zakon.ru/pensii/kak-zaregistrirovatsja-v-pfr-v-kachestve-rabotodatelja/

- https://ip-spravka.ru/registraciya-ip/registraciya-v-pfr-fss

- https://biznesogoliks.ru/sroki-i-osobennosti-registracii-ip-v-pfr-i-fss/

ФСС электронный больничный лист в личном кабинете

ФСС электронный больничный лист в личном кабинете Электронный больничный в личном кабинете ФСС

Электронный больничный в личном кабинете ФСС Все функции электронного кабинета страхователя на сайте ФСС

Все функции электронного кабинета страхователя на сайте ФСС

Как пользоваться личным кабинетом на сайте ФСС

Как пользоваться личным кабинетом на сайте ФСС ФСС — личный кабинет Госуслуги

ФСС — личный кабинет Госуслуги Государственные услуги ФСС в электронном виде

Государственные услуги ФСС в электронном виде Личный кабинет ФСС

Личный кабинет ФСС