Содержание

- 1 Взносы в ПФР за сотрудников: срок уплаты

- 2 Образец платежного поручения в ПФР в 2020 году

- 3 Как заполнить поля платежного поручения 104-109

- 4 Подводим итоги

- 5 Какие используются реквизиты оплаты страховых взносов ИП в 2020 году

- 6 Правила формирования бланка-расчета по страховым взносам

- 7 Нюансы заполнения квитанции

- 8 Как оплачивается квитанция

- 9 Полезное видео

- 10 Заключение

- 11 Как заполнить платёжное поручение на оплату взносов

- 12 КБК для уплаты страховых взносов ИП

- 13 Как уменьшить налог по УСН на страховые взносы ИП

- 14 Отчётность по страховым взносам ИП

- 15 Ответственность за неуплату взносов

Банк, кассаСодержание

Организации и ИП, имеющие наемных работников, обязаны уплачивать за них страховые взносы на обязательное пенсионное страхование (ОПС). При этом не имеет значения, какой договор заключен с сотрудником: трудовой или гражданско-правовой. Рассмотрим, как составить платежное поручение на оплату пенсионных взносов за работников в 2020 году.

Взносы в ПФР за сотрудников: срок уплаты

Страховые взносы за сотрудников на ОПС необходимо уплатить не позднее 15 числа месяца, следующего за отчетным.

Если крайний срок уплаты взносов выпадает на праздник или выходной — он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Например, взносы за январь 2020 года потребуется перечислить в бюджет до 17.02.2020. Так как 15 февраля выпадает на субботу, крайний срок уплаты взносов переносится на первый рабочий день — понедельник 17 февраля. Со сроками уплаты взносов в ПФР за сотрудников в 2020 году вы можете ознакомиться в этой статье.

Рассмотрим, как заполнить платежное поручение на уплату взносов в ПФР в 2020 году.

Образец платежного поручения в ПФР в 2020 году

Платежное поручение необходимо заполнить с учетом определенных правил. Приведены они в:

- Приказе Минфина России от 12.11.2013 № 107н;

- Положении Банка России от 19.06.2012 № 383-П.

Бланк платежного поручения 2020 Скачать

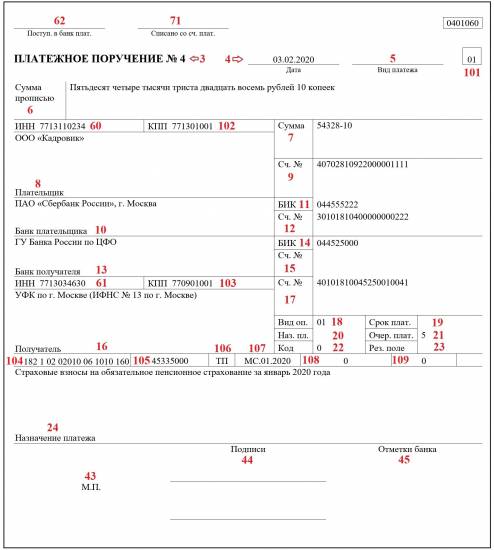

Мы пронумеровали все поля платежного поручения и привели информацию по их заполнению в таблице.

|

Название реквизита |

Номер (согласно Приложению № 3 к Положению Банка России от № 383-П) |

Примечание |

| Поступ. в банк плат. | 62 | Заполнять не нужно |

| Списано со сч. плат. | 71 | |

| № | 3 | При заполнении платежки в электронной форме номер формируется сам. При заполнении на бумаге — номер должен быть больше 0 |

| Дата | 4 | Если платежка заполняется на бумаге, дата указывается в формате: ДД.ММ.ГГГГ. Например: «03.02.2020».

При заполнении в электронной форме — в формате ДДММГГГГ. Например: «03022020» |

| Вид платежа | 5 | Не заполняется |

| Статус плательщика | 101 | Организации при уплате взносов на ОПС проставляют код «01», ИП — «09» |

| Сумма прописью | 6 | Сумма указывается:

Слово «рубль» и «копеек» не сокращаются и пишутся полностью. Копейки ставятся не прописью, а цифрами. Например: «Пятьдесят четыре тысячи триста двадцать восемь рублей 10 копеек» |

| Сумма | 7 | Сумма цифрами. Рубли отделяются от копеек знаком «-». Например: «54328-10».

Если сумма круглая (без копеек), копейки можно не указывать и вместо них поставить знак «равно». Например: «54328 =». Круглую сумму (без копеек) можно проставить в формате «54328-00» |

| ИНН | 60 | ИНН работодателя, уплачивающего взносы. Организации вносят 10-значный номер, ИП – 12-значный |

| КПП | 102 | При уплате взносов организацией – вносится КПП компании.

При уплате взносов обособленным подразделением – КПП подразделения. ИП КПП не указывают или ставят вместо него «0» |

| Плательщик | 8 | Наименование работодателя, уплачивающего взносы на ОПС. Организации приводят свое название (полное или сокращенное), ИП — ФИО и правовой статус Например: «Маринин Дмитрий Сергеевич (ИП)» |

| Сч. № | 9 | Номер счета работодателя в банке, с которого происходит списание средств на уплату взносов на ОПС. Номер должен состоять не менее чем из 20 знаков |

| Банк плательщика | 10 | Банковские реквизиты работодателя |

| БИК | 11 | |

| Сч. № | 12 | |

| Банк получателя | 13 | Платежные реквизиты вашей ИФНС. Их можно узнать в специальном сервисе на сайте ФНС |

| БИК | 14 | |

| Сч. № | 15 | Номер коррсчета банка-получателя взносов.

При уплате взносов на ОПС заполнять это поле не нужно |

| ИНН | 61 | Указываем ИНН и КПП ИФНС, в которую уплачиваются взносы |

| КПП | 103 | |

| Получатель | 16 | При уплате страховых взносов получателем средств будет УФК по ___ (название региона, в котором уплачиваются взносы). Затем в скобках нужно привести название ИФНС, в которую направляется платеж. Например: «УФК по г. Москве (ИФНС № 13 по г. Москве)» |

| Сч. № | 17 | Номер счета получателя средств (УФК). Узнать его можно с помощью сервиса ФНС, который мы указали выше |

| Вид оп. | 18 | Для платежек на уплату взносов на ОПС за сотрудников ставится код «01» |

| Срок плат. | 19 | При уплате взносов на ОПС эти поля не заполняются |

| Наз. пл. | 20 | |

| Очер. Плат. | 21 | Платежи по страховым взносам имеют очередность «5». Этот код и нужно указать в платежном поручении |

| Код | 22 | При уплате страховых взносов на ОПС указывается код (УИН) «0». Если оплата происходит по требованию налогового органа, в это поле переносится УИН из требования |

| Рез. поле | 23 | Не заполняется |

| Назначение платежа | 24 | Краткое наименование платежа, например, «Страховые взносы на обязательное пенсионное страхование за январь 2020 года».

Указывать регистрационный номер ПФР в этом поле необязательно, так как разнесение платежа в бюджет происходит на основании КБК и ИНН работодателя |

| М.П. | 43 | Ставим оттиск печати согласно образцу, приведенному в карточке. Если платежка формируется банком по поручению клиента, то печать можно не ставить |

| Подписи | 44 | Подписать платежку может только лицо, указанное в карточке с образцами подписей |

Как заполнить поля платежного поручения 104-109

Полям 104-109 платежного поручения нужно уделить особое внимание. Ошибка при их заполнении грозит тем, что платеж попадет в невыясненные, и придется его уточнять. Рассмотрим, как заполнить эти строки.

|

Название строки |

Номер |

Примечание |

| 104 | Код бюджетной классификации | При уплате страховых взносов на ОПС за сотрудников указываем код 182 1 02 02010 06 1010 160 |

| 105 | Код ОКТМО |

|

| 106 | Код основания платежа | Для взносов на ОПС, уплачиваемых своевременно, указывается код ТП (текущие платежи) |

| 107 | Налоговый период | Налоговым периодом по взносам на ОПС за сотрудников является календарный месяц. Поэтому в платежке нужно указать «МС», номер месяца и год. Например, по взносам за январь 2020 года нужно поставить «МС.01.2020» |

| 108 | Номер документа | По взносам на ОПС в этих полях указываем значение «0» |

| 109 | Дата документа |

Образец платежного поручения в ПФР 2020 Скачать

Подводим итоги

- Взносы на ОПС уплачиваются всеми работодателями ежемесячно до 15 числа месяца, следующего за тем, в котором сотруднику выплачен доход.

- Составить платежку можно в электронной форме или заполнив ее вручную.

- Особое внимание необходимо уделить полям 104-109 платежного поручения, так как они идентифицируют платеж и от них зависит попадет он в бюджет или нет.

- При уплате взносов на ОПС за сотрудников в платежном поручении необходимо указать КБК 182 1 02 02010 06 1010 160.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Каждый предприниматель независимо от выбранного режима налогообложения обязан уплачивать за себя взносы в ПФ.

Они представлены страховыми выплатами, причем они платятся даже, если бизнесмен не занимается фактически предпринимательской деятельностью. ИП имеет возможность взять квитанцию на оплату непосредственно в отделении ФНС. Дополнительно предлагается возможность дистанционной оплаты.

Какие используются реквизиты оплаты страховых взносов ИП в 2020 году

Для предпринимателей страховые взносы за себя являются обязательными платежами. Они выплачиваются как при наличии, так и при отсутствии наемных работников. Если ИП по разным причинам несвоевременно произведет платеж, то ему придется уплачивать дополнительные санкции и штрафы, а также у него появятся проблемы с ФНС.

Ранее процесс перечисления денег выполнялся только через ПФ, но теперь деньги вносятся в ФНС. С 2019 года внесены существенные изменения для бизнесменов. Ранее для расчета взносов учитывался МРОТ, установленный каждым регионом. Теперь же имеется фиксированная выплата ИП за себя, а также допускается подавать квитанцию в электронной форме.

Фиксированный взнос уплачивается только за самого предпринимателя, а за наемных работников рассчитывается индивидуально.

В 2020 году установлено 3 вида взносов для бизнесменов:

- Фиксированный платеж за себя. С помощью данных взносов формируется будущая пенсия гражданина. В 2020 году данный платеж составляет 40 874 руб. Из этой суммы 32 448 руб. перечисляется на обязательное пенсионное страхование, а 8 426 руб. направляется на медицинское страхование. Если доход за год больше 300 тыс. руб., то дополнительно придется платить 1% с превышения, поэтому точная сумма рассчитывается индивидуально каждым предпринимателем. Но общий платеж не может превышать 8*32448 руб.

- Взносы за работников. Размер платы зависит от дохода гражданина, причем учитывается не только зарплата, но и дополнительные суммы, получаемые от работодателя. Они могут быть представлены премиями, стимулирующими выплатами или надбавками. Отчисляется 22% от общего дохода. Если за год гражданин получает больше 1,292 млн. руб., то с превышающей суммы бизнесмен платит 10%.

- Взносы в ОМС. Платеж составляет 8426 руб. за год.

Все платежи перечисляются не ПФ, а ФНС, причем во время данного процесса указываются правильные реквизиты на основании заранее установленных КБК.

КБК регулярно меняются, поэтому перед совершением платежа рекомендуется уточнить о данной информации у работников ФНС, а также можно воспользоваться сайтом налоговой службы.

Актуальные данные находятся на сайте ФНС, для чего выбирается раздел «ИП». Из перечня разделов выбираются коды классификации доходов. Далее выбираются страховые взносы, что позволяет открыть раздел с реквизитами. Если предприниматель неправильно укажет реквизиты, то это приведет к просрочке платежа и начислению пени.

Если предприниматель неправильно укажет реквизиты, то это приведет к просрочке платежа и начислению пени.

Правила формирования бланка-расчета по страховым взносам

До 31 декабря предприниматели могут вносить плату в любой момент времени. Если требуется сформировать квитанцию, то это можно сделать дистанционным способом на сайте ФНС.

Если доход предпринимателя за год превышает 300 тыс. руб., то взносы с превышения вносятся после 31 декабря текущего года.

Бизнесмены предпочитают пользоваться сайтом ФНС для формирования квитанции по следующим причинам:

- даже при использовании онлайн-банкинга или мобильного банка отсутствует возможность пользоваться готовой платежкой;

- в кассах банках или на почте можно оплатить взносы по квитанции, а сделать ее не получится, поэтому придется самостоятельно делать платежное поручение;

- на сайте налоговой инспекции можно не только сделать бланк для оплаты, но и получить актуальную информацию.

Для формирования квитанции учитываются правила:

- первоначально необходимо зарегистрироваться на сайте ФНС;

- в личном кабинете заполняется личная информация о налогоплательщике;

- на главной странице выбирается раздел «Уплата налогов и страховых взносов»;

- открывается бланк, в который некоторые сведения вносятся автоматически;

- нажимается кнопка «заполнение платежного документа», которая располагается внизу страницы;

- выбирается вид взноса и тип платежа;

- указывается период, за который формируется квитанция;

- вводятся реквизиты получателя денег;

- вносятся реквизиты предпринимателя, причем в строке «Адрес» указывается место прописки, а не адрес места работы;

- при выборе отделения ФНС, где гражданин поставлен на учет, автоматически заполняется строка «Код ФНС».

Скачать бланк расчет по страховым взносам бесплатноСкачать образец заполнения бланка расчета по страховым взносам Скачать образец заполнения платежного поручения на расчет по страховым взносам

После выполнения этих действий появляется квитанция, которую можно оплатить на сайте или распечатать, после чего она передается работникам банка или почты. Желательно провести проверку, позволяющую убедиться в правильности введенных данных.

Полезно также почитать:Заявление на возврат излишне уплаченных страховых взносов

Нюансы заполнения квитанции

На сайте имеется специальное меню с подсказками, поэтому если им точно следовать, то не возникает сложностей с формированием бланка. Для заполнения используются данные, имеющиеся в личном кабинете, а также приходится вносить сведения из личной документации налогоплательщика.

Во время процесса учитываются нюансы:

- в статусе налогоплательщика ИП вводят код 09;

- основанием платежа выступает код ТП, если отсутствуют штрафы и пени;

- при выборе налогового периода указывается «годовой платеж».

Если вносятся ошибочные сведения, то это может стать причиной просрочки платежа, что приводит к начислению штрафов.

Как оплачивается квитанция

Как только будет сформирована платежка, то его можно сразу распечатать или сохранить в электронном виде. С помощью бумажной документации можно внести средства в отделениях банков или почты.

Допускается воспользоваться дистанционным способом оплаты, но он доступен исключительно предпринимателям, которые заранее открыли «Банк-клиент» в доступной системе. Для оплаты используются банковские карточки или электронные сервисы.

Для безналичного платежа требуется указать в личном кабинете на сайте ФНС ИНН бизнесмена. После внесения средств налогоплательщик получает специальное подтверждение платежа, которое легко сохранить на компьютере или другом устройстве, а также его можно распечатать.

Полезное видео

Как ИП оплатить взносы в налоговую онлайн смотрите в видео:

Заключение

Предприниматели обязаны вносить специальные страховые взносы не только за работников, но и за себя. В 2020 году требуется уплата фиксированного платежа при доходе до 300 тыс. руб. Для внесения платы важно пользоваться правильными реквизитами, узнать которые можно на сайте ФНС или при посещении отделения налоговой службы. На сайте можно сформировать и распечатать квитанцию, а также предлагается возможность дистанционной оплаты.

Образец заполнения платежного поручения по уплате страховых взносов на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд Российской Федерации на выплату накопительной части трудовой пенсии (по расчетным периодам, истекшим 01.01.2014г.).

Образец заполнения платежного поручения по уплате страховых взносов на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд Российской Федерации на выплату страховой части трудовой пенсии

Образец заполнения платежного поручения по уплате недоимки по страховым взносам на обязательное пенсионное страхование в Российской Федерации, зачисляемым в Пенсионный фонд Российской Федерации на выплату страховой части пенсии за 2009 год

Образец заполнения платежного поручения по уплате недоимки по страховым взносам на обязательное пенсионное страхование в Российской Федерации, зачисляемым в Пенсионный фонд Российской Федерации на выплату накопительной части трудовой пенсии за 2009 год

Страховые взносы на ОМС, ранее зачислявшиеся в бюджеты территориальных фондов обязательного медицинского страхования (по расчетным периодам, истекшим до 01.01.2012г.).

Образец заполнения платежного поручения по уплате страховых взносов на обязательное медицинское страхование в бюджет Федерального фонда обязательного медицинского страхования

Образец заполнения квитанции об уплате недоимки по страховым взносам на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии в виде ФП по расчетным периодам, истекшим до 01.01.2010

Образец заполнения квитанции об уплате недоимки по страховым взносам на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд РФ на выплату страховой части трудовой пенсии в виде ФП по расчетным периодам, истекшим до 01.01.2010

Образец заполнения квитанции об уплате страховых взносов на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд РФ на выплату страховой части трудовой пенсии исходя из стоимости страхового года (по расчетным периодам, истекшим до 01.01.2013г.)

Образец заполнения квитанции об уплате страховых взносов на обязательное пенсионное страхование, зачисляемых в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии исходя из стоимости страхового года (по расчетным периодам, истекшим до 01.01.2013г.).

Штраф за непредставление РСВ – образец заполнения платежного поручения по уплате штрафа за непредставление расчета по начисленным и уплаченным страховым взносам

Образец заполнения платежного поручения для перечисления дополнительных страховых взносов на накопительную часть трудовой пенсии (для ДСВ, уплачиваемых застрахованными лицами самостоятельно и путем их перечисления через работодателя)

Образец заполнения платежного поручения для перечисления дополнительных страховых взносов на накопительную часть трудовой пенсии для перечисления взносов работодателя в пользу застрахованных лиц

Образец заполнения платежного поручения по уплате страховых взносов на обязательное медицинское страхование в бюджет территориального фонда обязательного медицинского страхования (для юридических лиц)

Образец заполнения платежного поручения по уплате страховых взносов на обязательное медицинское страхование в бюджет Федерального фонда обязательного медицинского страхования (для юридических лиц)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой части трудовой пенсии

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда РФ на выплату накопительной части пенсии (по расчетным периодам, истекшим до 01.01.2014г.

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых, на соответствующих видах работ, указанных в подпункте 1 пункта 1 статьи 27 ФЗ «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой части трудовой пенсии.

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых, на соответствующих видах работ, указанных в подпунктах 2-28 пункта 1 статьи 27 ФЗ «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет Пенсионного фонда РФ на выплату страховой части трудовой пенсии.

Образец заполнения платежного поручения для перечисления дополнительных страховых взносов на накопительную часть трудовой пенсии работодателем путем их удержания с заработной платы по заявлению застрахованных лиц

Образец заполнения платежного поручения для перечисления работодателем в пользу застрахованных лиц дополнительных страховых взносов на накопительную часть трудовой пенсии

Образец заполнения квитанции для перечисления дополнительных страховых взносов на накопительную часть трудовой пенсии уплачиваемых застрахованными лицами самостоятельно черерез кредитные учреждения

Укажите код КБК и нажмите Далее. Остальные поля определятся автоматически. </li> Поставьте галочку Определить по адресу и укажите ваш адрес регистрации по месту жительства. </li> Укажите Статус лица 09 — индивидуальный предприниматель. </li> Основание платежа ТП — платежи текущего года. </li> Налоговый период Годовые платежи, 2019. </li> Укажите сумму платежа. </li> Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Оплатить. </li> Чтобы скачать квитанцию для оплаты наличными через Сбербанк, выберите Наличный расчёт и нажмите Сформировать платёжный документ. </li> Чтобы оплатить взносы онлайн, выберите Безналичный расчёт и вашу кредитную организацию.

Внимание! Оплатить страховые взносы через интернет можно только с личной карты или счёта.

Как заполнить платёжное поручение на оплату взносов

- Статус плательщика — 09

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код КБК

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период — ГД.00.2018

- Очередность платежа — 5

- Код — 0

- Поля 108, 109 — 0, поле 110 — не заполняется

- Назначение платежа

- В поле Статус плательщика укажите 09 — индивидуальный предприниматель.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции.

- В поле 104 укажите код КБК.

- В поле 105 укажите код ОКТМО (код муниципального образования) по вашему адресу.

- В поле Основание платежа укажите ТП — платежи текущего года.

- В поле Налоговый период укажите ГД.00.2019.

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108–109 укажите 0. Поле 110 не заполняется.

- Укажите назначение платежа:

- Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 тыс. руб. (для фиксированного размера взносов),

- Страховые взносы на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. (для дополнительного 1 %),

- Страховые взносы на обязательное медицинское страхование.

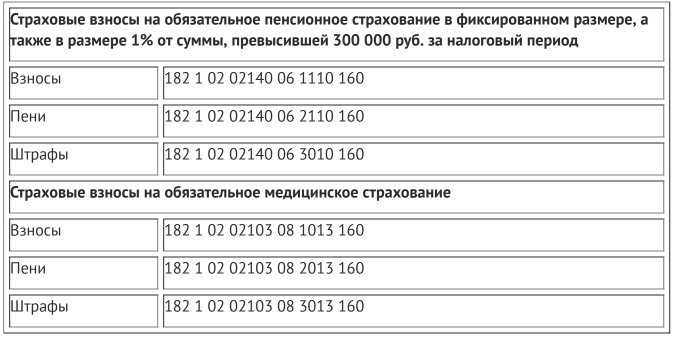

КБК для уплаты страховых взносов ИП

КБК для уплаты взносов с 2017 года:

- в ПФР — 18210202140061110160 (включая фиксированную часть и дополнительный 1 %),

- в ФФОМС — 18210202103081013160.

КБК для уплаты взносов до 2017 года:

- в ПФР фиксированная часть — 18210202140061100160,

- в ПФР дополнительный 1 % — 18210202140061200160,

- в ФФОМС — 18210202103081011160.

Как уменьшить налог по УСН на страховые взносы ИП

Авансовые платежи и налог по УСН можно уменьшить на уплаченные страховые взносы. Для этого взносы нужно оплатить до конца квартала, за который считается налог.

Пример. Авансовый платёж по УСН за 1 квартал можно уменьшить на страховые взносы, уплаченные с 1 января по 31 марта.

Рассчитать все платежи можно с помощью нашего бота-бухгалтера в Telegram.

Отчётность по страховым взносам ИП

Если у предпринимателя нет наёмных работников, то отчётность сдавать не нужно.

Ответственность за неуплату взносов

В случае неуплаты страховых взносов налоговая может начислить пени, примерно 10 % годовых (1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки), и списать сумму задолженности с расчётного счёта.

Если у вас остались вопросы, пишите в наш чат в Telegram @iloveipchat.

</li>Используемые источники:

- https://blogkadrovika.ru/obrazec-platez-poruch-pfr-za-sotr/

- https://pfrp.ru/faq/rekvizity-dlya-oplaty-strahovyh-vznosov.html

- http://www.pfrf.ru/branches/kbr/info~rabotodateli/598

- https://www.iloveip.ru/kb/insurance-deductions/

Как заполнять платежки по страховым взносам в 2020 году

Как заполнять платежки по страховым взносам в 2020 году Зачет или возврат сумм переплаты по страховым взносам

Зачет или возврат сумм переплаты по страховым взносам Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

В два счета: как составить платежное поручение на оплату пеней и штрафов

В два счета: как составить платежное поручение на оплату пеней и штрафов Обращаемся за возвратом излишне уплаченных страховых взносов

Обращаемся за возвратом излишне уплаченных страховых взносов Калькулятор расчета страховых взносов ИП за себя

Калькулятор расчета страховых взносов ИП за себя Образец платежного поручения по взносам ИП с доходов: 1% (в ПФР) за 2018 год

Образец платежного поручения по взносам ИП с доходов: 1% (в ПФР) за 2018 год