Содержание

Контур.Экстерн онлайн отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН

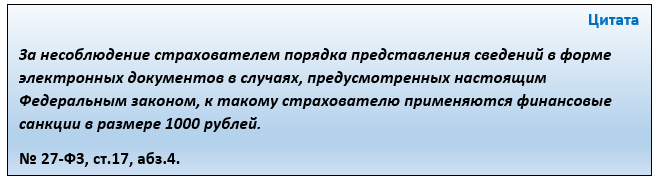

СЗВ-М — ежемесячная форма отчетности в ПФР. Сдавать ее нужно до 15 числа месяца, следующего за отчетным. Если этот срок упущен, грозит штраф. Однако в некоторых случаях его удается избежать полностью или частично. Когда это возможно? Приведем примеры из судебной практики.

Напомним о санкциях

За опоздание с формой СЗВ-М установлена ответственность по статье 17 закона о персонифицированном учете № 27-ФЗ. Это 500 рублей за каждое застрахованное лицо, данные о котором поданы с нарушением срока. Таким образом, если в организации работает большое количество человек, то опоздание с подачей формы может вылиться в весьма крупный штраф.

Одно дело, если субъект не подал СЗВ-М в срок без уважительной причины. Понятно, что обращение в суд в этом случае вряд ли поможет. Однако бывает, что страхователя штрафуют по весьма обидным причинам. Например, когда просрочка случилась из-за того, что в последний день подачи отчетности в офисе нет электричества или интернета. Зачастую нарушение сроков возникает из-за того, что в своевременно поданной форме обнаруживается ошибка, исправление которой производится уже за пределами срока подачи отчетности. Далее рассмотрим подобные случаи.

Ошибка в первоначальной форме СЗВ-М

Страхователь подал СЗВ-М вовремя, но после этого обнаружил в ней ошибку. Для исправления он подает уточненную форму, однако это происходит уже позже 15 числа.

Отметим, что чуть более года назад вступила в силу Инструкция по ведению персонифицированного учета, утвержденная приказом Минтруда № 766н. В пункте 39 этого документа говорится о том, что к субъектам, самостоятельно исправившим свои ошибки, санкции не применяются. Тем не менее при проверках более ранних периодов специалисты ПФР нередко в таких ситуациях накладывают штрафы.

Сразу скажем, что в подобных случаях арбитры обычно встают на сторону страхователей. Примерами могут служить постановления АС Дальневосточного округа от 10.04.17 № Ф03-924/2017 и АС Поволжского округа от 17.01.18 № Ф06-28745/2017. Аргумент: поскольку страхователь самостоятельно обнаружил и исправил ошибку до того, как об этом узнали в Фонде, то штраф накладывать неправомерно.

О том же самом сказано и в постановлении АС Северо-Кавказского округа от 20.09.17 № А20-3775/2016. С той лишь разницей, что в нем речь идет о представлении отчетности в электронной форме.

Забытые сотрудники

Бухгалтер подал СЗВ-М своевременно, однако по невнимательности не включил в форму одного сотрудника. Чтобы исправить эту оплошность, была подана дополняющая форма с данными этого работника. Однако уложиться с ее подачей в срок бухгалтер не успел. В результате последовал штраф в сумме 500 рублей.

Если забытый сотрудник всего один или их несколько, это не беда. Но в крупных компаниях такая забывчивость может вылиться в весьма ощутимые проблемы.

Правомерно ли в такой ситуации наложение штрафа? Ведь за рамками срока подачи отчетности сдавалась лишь дополняющая форма, тогда как первичная была подана вовремя. Арбитражная практика неоднозначна, например:

- Постановление от 25.12.17 № Ф03-5001/2017. Судьи встали на сторону ПФР. Аргумент такой: в дополняющей в форме сведения о забытых сотрудниках были поданы впервые. В исходной форме они отсутствовали, следовательно сведения о них поступили в фонд с опозданием.

- Постановление АС Восточно-Сибирского округа от 05.10.17 № А78-1989/2017. Суд поддержал страхователя. По его мнению, дополняющая форма СЗВ-М, по сути, является исправлением ошибок исходного отчета. А за это штраф не налагается.

Итак, судебная практика говорит о том, что в подобной ситуации шанс оспорить штраф все-таки есть. Так что если его сумма действительно существенна, стоит обратиться в суд.

Ошибочные данные по нескольким работникам

В следующем примере речь пойдет об оспаривании не самого факта наложения штрафа, а его суммы.

В организации работает 100 человек. СЗВ-М подавалась в последний день срока, однако принята не была. Причина — в отношении трех сотрудников указаны некорректные данные (СНИЛС либо ИНН). Бухгалтеру ничего не остается, кроме как исправить ошибки и подать форму позже 15-го числа. В Фонде посчитали, что отчет подан с нарушением срока, и наложили штраф — 500 рублей за каждое застрахованное лицо. То есть сумма штрафа составила 50 тыс. рублей.

Страхователь с этим не согласился. По его мнению, штраф должен рассчитываться исходя из количества лиц, в отношении которых в первоначально поданной форме были указаны некорректные данные. При таком расчете штраф должен составить всего 1,5 тыс. рублей. Кто прав?

Опять же, единого мнения арбитров на этот счет нет. Были решения, когда суди принимали сторону Фонда (постановление АС Дальневосточного округа от 21.11.17 № Ф03-4421/2017). Но есть и противоположные исходы разбирательств, например, постановление АС Западно-Сибирского округа от 23.08.17 № А27-22235/2016. В нем указано, что отчет с ошибками в отношении отдельных лиц не может считаться несданным в полном объеме. Соответственно, исчислять штраф исходя из общего количества застрахованных лиц неправомерно.

Таким образом, учитывая практику арбитражных судов, шанс на оспаривание подобного штрафа у страхователей имеется. Воспользоваться им или нет — это зависит от масштаба «бедствия».

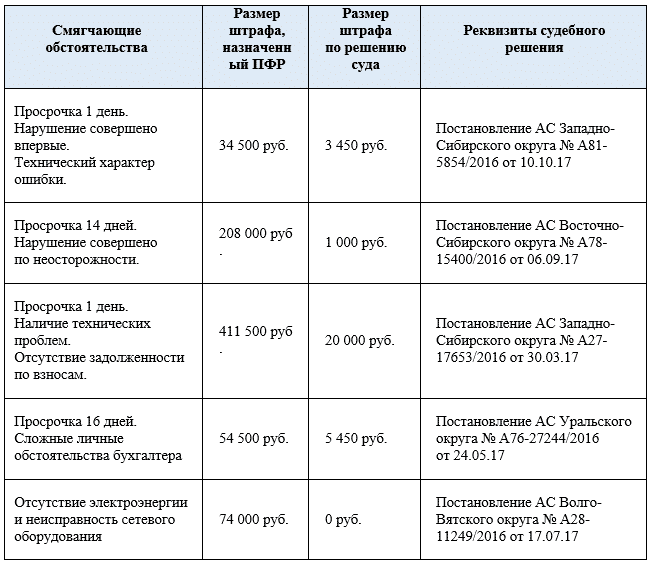

Какие обстоятельства могут признать смягчающими

Зачастую удается снизить сумму штрафа за несвоевременную сдачу СЗВ-М, если нарушения были допущены страхователем при смягчающих обстоятельствах. И примеров тому в арбитражной практике немало. К таким обстоятельствам могут отнести:

- Небольшой период просрочки. В понимании судей это, как правило, не более 16 дней.

- Первичность нарушения. Тем, кто прежде подобного не совершал, на первый раз штраф могут прилично скостить.

- Отсутствие задолженности по уплате страховых взносов. Если плательщик на хорошем счету, ему могут пойти навстречу и уменьшить сумму санкций.

- Технические неполадки: отсутствие связи, электричества, сбои программного обеспечения и так далее. Зачастую штрафы полностью отменяют.

- Тяжелые жизненные обстоятельства лиц, от которых в силу должностных обязанностей зависит сдача СЗВ-М.

В следующей таблице приведены примеры смягчающих обстоятельств.

Таблица. Что может смягчить штраф за сдачу СЗВ-М с нарушением срока

|

Судебное постановление |

Смягчающие обстоятельства, учтенные судом |

Штраф ПФР (в рублях) |

Штраф по решению суда (в рублях) |

|

Постановление АС Западно-Сибирского округа от 10.10.17 № А81-5854/2016 |

|

34 500 |

3 450 |

|

Постановление АС Восточно-Сибирского округа от 06.09.17 № А78-15400/2016 |

|

208 000 |

1 000 |

|

Постановление АС Западно-Сибирского округа от 30.03.17 № А27-17653/2016 |

|

411 500 |

20 000 |

|

Постановление АС Уральского округа от 24.05.17 № А76-27244/2016 |

|

54 500 |

5 450 |

|

Постановление АС Волго-Вятского округа от 17.07.17 № А28-11249/2016 |

|

74 000 |

Узнайте, как правильно заполнить ежегодную форму СЗВ-СТАЖ.

13 января 2020 Штраф за несдачу СЗВ-М — насколько реально быть оштрафованным и за какие нарушения, каков размер штрафа и как его избежать. На эти и некоторые другие вопросы попытаемся найти ответы у законодателя и в документах, выпущенных органами ПФР.

Из истории вопроса: назначение СЗВ-М

Нестандартные ситуации, возникающие при заполнении формы СЗВ-М

Штрафуют за несданную СЗВ-М, сданную не вовремя (опоздание) или с ошибками

За непредставление (если не сдан отчет) и несвоевременную сдачу (просрочка) ответственность одинакова

Административный штраф на руководителя

Итоги

В рамках антикризисных мер, принятых Правительством на 2016 год, в закон «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, была введена ст. 26.1. Ею установлен новый порядок в отношении выплаты страховой пенсии и фиксированной части к ней в отношении работающих пенсионеров (ч. 2 ст. 3 закона «О приостановлении действия отдельных положений законодательных актов» от 29.12.2015 № 385-ФЗ):

- суммы страховой пенсии и ее фиксированной выплаты выплачиваются без учета индексации в период работы пенсионера;

- после прекращения им работы запрет на индексацию указанных сумм будет отменен.

Для ежемесячного мониторинга информации о работающих пенсионерах органами ПФР и была введена форма отчетности СЗВ-М. Она же позволила пенсионерам самостоятельно не представлять сведения о своей занятости в ПФР, эта обязанность возложена теперь на работодателя.

Однако право представить в ПФР заявление о факте осуществления (прекращения) им работы у пенсионера все же остается. Он может воспользоваться им для ускорения процесса начала индексации своей пенсии после увольнения.

Разберемся в нестандартных для таких случаев ситуациях, по которым и возникает у страхователей большинство вопросов.

Главным принципом при решении вопроса о включении сведений о физических лицах в СЗВ-М является следующее:

- физические лица работают в организации по трудовым договорам или договорам ГПХ, авторского заказа, издательским лицензионным договорам и прочим договорам, перечисленным в самой форме;

- действие таких договоров приходится на отчетный период (отдельно или в совокупности: заключены, продолжают действовать, прекращены в таком периоде);

- выплаты по договорам в пользу физических лиц потенциально могут облагаться страховыми взносами в ПФР (п. 1 ст. 7 закона «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ; п. 2.2 ст. 11 закона «О персонифицированном учете» от 01.04.1996 № 27-ФЗ).

Таким образом, не имеет значения для целей заполнения формы следующее (письма ПФР от 06.05.2016 № 08-22/6356, от 27.07.2016 № ЛЧ-08-19/10581):

- факт отсутствия выплат физическому лицу в отчетном периоде при наличии таких начислений в его адрес;

- нахождение сотрудника на больничном, в декрете и в аналогичных ситуациях;

- нахождение сотрудника в отпуске (в том числе в отпуске за свой счет при отсутствии деятельности в организации);

- наличие в организации только руководителя (являющегося единственным учредителем), с которым ни трудовой договор, ни договоры ГПХ не заключены.

Такие особенности заключения договоров с физическим лицом, как работа на условиях совместительства / совмещения профессий, также значения не имеют.

Можно ли избежать штрафа, если вы забыли включить в СЗВ-М кого-то из сотрудников? Получите бесплатный пробный доступ к системе КонсультантПлюс и узнайте как суды различных уровней решали этот вопрос.

Какие ошибки допускают бухгалтеры при заполнении СЗВ-М читайте в материале «Самые частые ошибки в СЗВ-М».

Не попадают в форму разве что иностранные граждане — высококвалифицированные специалисты, временно пребывающие в РФ, которые не застрахованы в системе обязательного пенсионного страхования (ст. 7 закона от 15.12.2001 № 167-ФЗ).

ВАЖНО! Из вышесказанного следует: отчет по форме СЗВ-М нулевым (с пустой таблицей) быть не может.

Об одной из нестандартных ситуаций, возникающих при сдаче отчетности, читайте в статье «Сдавать ли СЗВ-М на руководителя — единственного учредителя?».

Ст. 17 закона № 27-ФЗ установлена ответственность за следующие нарушения по форме СЗВ-М:

- непредставление отчета;

- нарушение срока его представления;

- непредставление сведений о застрахованном лице;

- неполное или недостоверное представление сведений о застрахованном лице.

За любое из указанных нарушений предусмотрен штраф в размере 500 руб. за каждого работника, сведения о котором подлежат включению в форму за отчетный период.

ВАЖНО! Любая незначительная ошибка при заполнении формы, трактуемая органами ПФР как недостоверность в представлении сведений, приведет к штрафу, начисляемому на все количество застрахованных лиц, указанных в отчетности. В случае неуплаты или неполной уплаты финансовых санкций ПФР взыскивает задолженность в судебном порядке (ч. 15, 16, 17 ст. 17 закона № 27-ФЗ).

Таким образом, значительные санкции для страхователя могут возникнуть по причине случайной ошибки, исключить которую просто невозможно вследствие технического или человеческого фактора.

Как сложилась судебная практика по вопросам нарушения сроков сдачи СЗВ-М вследствие технической ошибки, узнайте в материале от КонсультантПлюс. Получите пробный доступ к системе и читайте выводы судей бесплатно.

Для осторожных страхователей можно порекомендовать использовать ресурсы онлайн-сервиса «Узнай свой/чужой ИНН» на сайте ФНС по адресу: https://service.nalog.ru/inn.do.

Об обязательности указания некоторых сведений при заполнении формы читайте в статье «ИНН в форме СЗВ-М стал не обязательным»

См. также «Ошибка в периоде — правомерен ли штраф за СЗВ-М?».

Особое внимание хочется обратить на следующее. Законодательством не установлены различия между несвоевременной сдачей СЗВ-М и ее непредставлением в органы ПФР. В обоих указанных случаях штраф будет одинаковым – по 500 руб. начислят за всех работников, сведения на которых не сданы или просрочены.

Заметим, что аналогичная ответственность в НК РФ несколько мягче. Например, непредставление или просрочка 2-НДФЛ «стоят» дешевле — 200 руб. за документ (ст. 126 НК РФ). А на 500 руб. штрафуют лишь за те справки, сведения в которых оказались недостоверными (ст. 126.1 НК РФ). При этом есть возможность избежать ответственности — при условии обнаружения и исправления ошибок до того, как их найдут проверяющие.

В каких ситуациях можно просить о снижении суммы штрафа за просрочку СЗВ-М, читайте в статьях:

- «Аргументы, которые помогают в разы снизить штраф за СЗВ-М»;

- «Можно уменьшить штраф за просрочку СЗВ-М».

Считаете, что при назначении штрафа не учтены смягчающие обстоятельства, обращайтесь в суд. Подробнее в материале «[ЛАЙФХАК] Не согласны со штрафом за СЗВ-М? Идите сразу в суд».

Реквизиты для уплаты штрафа за просрочку СЗВ-М см. здесь.

Административный штраф на руководителя

Помимо штрафа на компанию КоАП предусмотрена административная ответственность для должностных лиц — от 300 до 500 руб. Здесь суды не спешат помогать руководителю. Даже если фирму удалось отстоять и штраф ей не выписали, директора, скорее всего оштрафуют.

См. также «Штрафы за дополняющую СЗВ-М платить директору».

А вот с предпринимателями ситуация недавно изменилась. Если ИП выступает и страхователем для наемного персонала и должностным лицом, выписать ему 2 штрафа нельзя. Подробности мы рассказывали здесь.

К заполнению и соблюдению сроков сдачи рассматриваемой формы стоит подходить внимательно. Штраф за отчет СЗВ-М в компаниях с большой численностью персонала может вылиться в значительные суммы. Ведь рассчитывают его по количеству застрахованных физических лиц, сведения о которых, по мнению органов ПФР, должны быть включены в форму в отчетном периоде.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

И это всё о нём — о штрафе за дополняющую СЗВ-М. После обращения в вышестоящую инстанцию получен ответ из регионального отделения ПФР «О рассмотрении жалобы». Разберемся, насколько убедительны тезисы ПФР, и приведем дополнительные аргументы в обоснование неправомерности взыскания штрафа по статье 17 Закона № 27-ФЗ.

Выдержка из ответа ПФР

Тезис № 1 о фабуле дела изложен в пятом абзаце письма-ответа. Из него следует, что страхователь не только не нарушал правовые нормы, но и прямо им следовал, поскольку тип формы «доп» (дополняющая форма), утвержден как раз для «дополнения ранее принятых ПФР сведений о застрахованных лицах за данный отчетный период». Основание: Постановление Правления ПФР от 01.02.2016 г. № 83п.

<object> Центр обучения «Клерка»? Реклама<object><object>Скидка 50% для бухгалтера на все курсы Клерка Центр онлайн обучения для бухгалтеров с большим выбором курсов. Узнать больше</object></object>

Центр обучения «Клерка»? Реклама<object><object>Скидка 50% для бухгалтера на все курсы Клерка Центр онлайн обучения для бухгалтеров с большим выбором курсов. Узнать больше</object></object>

Тезис № 2 изложен в шестом и седьмом абзацах и повествует о толковании ПФР пункта 39 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной приказом Министерства труда и социальной защиты РФ от 21.12.2016 г. № 766 н.

Возражения на этот тезис следующие. Во-первых, из пункта 39 Инструкции совсем не следует, что речь в нем идет о застрахованных лицах, сведения на которых ранее предоставлялись в исходной форме. Это чистой воды домыслы ПФР, потому что критерий «застрахованного лица» — это не факт предоставления сведений о нем в ПФР, а факт его страхования в системе ОПС.

? Реклама

Отсюда застрахованное лицо — это вообще любое лицо, в том числе и то, индивидуальные сведения на которое предоставлены не были. Основание: пункт 1 статьи 7 Федерального закона «Об обязательном пенсионном страховании в РФ» от 15.12.2001 N 167-ФЗ: «Застрахованные лица — лица, на которых распространяется обязательное пенсионное страхование в соответствии с настоящим федеральным законом».

Во-вторых, практически невозможна в принципе ситуация, когда ПФР принимает исходные индивидуальные сведения с ошибкой (для исправления которой якобы впоследствии страхователю требуется сдать дополняющую форму).

Ведь во избежание ошибок по инициативе ПФР разработан и активно используется целый ряд программных обеспечений, перечень которых предоставлен в свободном доступе на официальном сайте ПФР. Каждая из этих квалифицированных программ легко способна сличить всего три позиции: Ф.И.О., СНИЛС и ИНН застрахованного лица. Положительный протокол входного контроля или отметка о принятии отчета гарантируют прохождение этого «проверочного фильтра» и наверняка свидетельствуют об отсутствии ошибок страхователя.

? Реклама

Поэтому пункт 39 Инструкции на самом деле о том, что финансовые санкции не применяются при самостоятельном обнаружении ошибки в индивидуальных сведениях в отношении застрахованного лица (вообще, а не конкретно указанного в исходной СЗВ-М), и предоставления исправлений (то есть дополняющей СЗВ-М).

Тезис № 3 невозможно не процитировать: «…впервые представленные в отношении застрахованного лица сведения нельзя считать уточненными (исправленными)» (выделено ПФР). Оппонируя ПФР, следует заметить, что индивидуальные сведения — это не только содержание (информация раздела 4 СЗВ-М), но и форма отчета СЗВ-М, который так и называется «СВЕДЕНИЯ О ЗАСТРАХОВАННЫХ ЛИЦАХ», а аббревиатура СЗВ-М расшифровывается как «Сведения о застрахованных входящие — ежемесячные». Поэтому впервые предоставленные в отношении застрахованного лица сведения в дополняющей форме СЗВ-М безусловно считаются уточненными (исправленными), поскольку уточняют (исправляют) исходную форму СЗВ-М «СВЕДЕНИЙ О ЗАСТРАХОВАННЫХ ЛИЦАХ», как то и предусмотрено Постановлением Правления ПФР от 01.02.2016 г. № 83п. В противном случае смысл предоставления дополняющей формы вообще отсутствует как таковой. Никто же не станет утверждать, что она придумана исключительно для того, чтобы штрафовать страхователей.

? Реклама

Нельзя обойти вниманием и тезис № 4. Он о том, что страхователю вменяется нарушение Инструкции, утвержденной приказом Министерства труда и социальной защиты РФ от 21 декабря 2016 г. № 766 н, вступившей в юридическую силу 19 февраля 2017 года и поэтому отсутствовавшей как таковой на дату предоставления страхователем дополняющих форм СЗВ-М (в рассматриваемом примере это декабрь 2016 года).

Отстаивание ПФР противоположной точки зрения — это не только абсурд, но и нарушение части 3 статьи 15 Конституции РФ: «Любые нормативные правовые акты, затрагивающие права, свободы и обязанности человека и гражданина, не могут применяться, если они не опубликованы официально для всеобщего сведения».

? Реклама

Тезис № 5 требует краткого пояснения. В рассматриваемом примере территориальный орган ПФР при вынесении санкций за дополняющие СЗВ-М 2016 года использовал не вступившие в юридическую силу формы Актов о выявлении правонарушения, утвержденные Постановлением Правления ПФ РФ от 23.11.2016 № 1058п. Изложенная в письме-ответе позиция регионального отделения ПФР такова, что это «не противоречит норме статьи 17 Закона № 27-ФЗ».

Но на самом деле ни в статье 17 Закона № 27-ФЗ, ни в каком другом нормативно-правовом акте нет и не может быть разрешения об использовании незарегистрированных и официально не опубликованных нормативно-правовых актов, и применять их действительно нельзя. Основание: пункт 10 Указ Президента РФ от 23.05.1996 N 763 (ред. от 29.05.2017): «Нормативные правовые акты федеральных органов исполнительной власти…не прошедшие государственную регистрацию, а также зарегистрированные, но не опубликованные в установленном порядке, не влекут правовых последствий, как не вступившие в силу, и не могут служить основанием для регулирования соответствующих правоотношений, применения санкций к гражданам, должностным лицам и организациям за невыполнение содержащихся в них предписаний. На указанные акты нельзя ссылаться при разрешении споров».

? Реклама

Тезис № 6 представляется особенно интересным. ПФР не принимает во внимание собственное письмо от 14.12.2004 г. № КА-04-09-255/13379, поскольку полагает, что оно относится к периодам 2002-2009 годов и к формам СЗВ-4-1 и СЗВ-4-2. И снова ПФР не прав. Во-первых, письмо не отменено и не изменено и действует по настоящее время. Во-вторых, конституционные принципы, изложенные в пункте 2.2 Постановления Конституционного Суда РФ от 14.07.2003 г. № 12-п, универсальны и отнюдь не привязаны к той или иной форме отчетности в ПФР. Речь здесь не о форме, а о содержании, это очевидно. Для тех, кто изложенного не понимает, в письме даже есть пояснения: «Данная правовая позиция имеет общий характер и касается любых правоприменителей».

А еще подписавший письмо господин Куртин А.В., занимающий до настоящего времени должность первого заместителя Председателя Правления ПФР, кандидат экономических наук, обладатель звания «Заслуженный экономист РФ», награжденный «Орденом почета», медалью «В память 850-летия Москвы», полагает, что «такой правоприменительный подход позволит стимулировать заинтересованность страхователей в самостоятельном и своевременном устранении допущенных ошибок, более оперативной обработке сведений индивидуального (персонифицированного) учета органами ПФР, снизить напряженность во взаимоотношениях между страхователями и органами ПФР, а также послужить дополнительной аргументацией при защите интересов ПФР».

? Реклама

Поскольку в рассматриваемом примере руководитель регионального отделения ПФР считает иначе, тезис № 6 порождает две мысли: либо происходят «перегибы на местах», либо второе лицо в Правлении ПФР не в курсе интересов ПФР.

В тезисе № 7 ПФР затронул тему смягчающих обстоятельств и, несмотря на то, что страхователь об этом не просил (в связи с непризнанием неправомерности своих действий), кратко остановимся и на этом тезисе. Действительно, перечня смягчающих обстоятельств в Законе № 27-ФЗ нет, но это не значит, что органам ПФР вообще запрещено принимать такие обстоятельства во внимание. Основание: пункт 2 Постановления Конституционного Суда РФ от 19.01.2016 № 2-П: «Впредь до внесения необходимых изменений законодательство РФ о страховых взносах подлежит применению с учетом правовых позиций Конституционного Суда РФ, сформулированных в настоящем Постановлении».

? Реклама

Тезис № 8 — о проведении камеральных проверок, которых (как указано в письме ПФР) не существует как «понятия». Действительно, Закон 27-ФЗ не содержал и не содержит механизма выявления органами ПФР правонарушений страхователя, и этот пробел обнаружился в законодательстве после вступления в силу Закона от 03.07.2016 г. № 250-ФЗ. Однако до 01.01.2017 г. в Федеральном законе № 212-ФЗ вполне конкретно существовали и работали нормы о проведении камеральной проверки, и о ее сроке — три месяца (часть 2 статьи 34). Исключение этих норм не в пользу страхователя, потому что ПФР теперь считает, что вправе проверять его в любое время и за любой период (тезис № 9).

? Реклама

Но поскольку Федеральный Закон от 03.07.2016 г. № 250-ФЗ, ухудшающий положение страхователя, обратной силы не имеет (ввиду отсутствия в нем соответствующей специальной оговорки), невозможна его ретроактивность, то есть применение к отношениям 2016 года. Следовательно, камеральная проверка форм СЗВ-М за декабрь 2016 года закончилась в марте 2017 года, не выявив никаких нарушений. Составленные впоследствии в мае 2017 года акты ПФР являются неправомерными также и потому, что вынесены за рамками законно установленных правил проведения камеральных проверок.

И, в заключение, немного позитива. Это — Постановление Арбитражного Суда Дальневосточного округа № Ф03-924/2017 от 10.04.2017 г. А, значит, страхователям есть резон отстаивать свои права и законные интересы.

Мероприятия

Блоги компаний

Форма СЗВ-М является унифицированным бланком, утвержденным ПФР в Постановлении № 83п от 01.02.16 года. Документ представляет собой ежемесячный отчет о заработке работающего персонала учреждения. Конечная дата предоставления данной отчетности установлена 15-го числа, следующего за отчетным месяцем.

Законодательством РФ не предусмотрены смягчающие обстоятельства, оправдывающие ответственное лицо, не предоставившего своевременно отчет. В то же время, на практике, могут быть найдены рычаги, обеспечивающих смягчение наказания.

Штраф за не своевременное предоставление отчета СЗВ-М регламентируется Законом № 27-ФЗ от 01.04.2016 г. «Об индивидуальном (персонифицированном) учете …» в ст. 17, где говорится, что каждый работодатель, при несвоевременном предоставлении отчета СЗВ-М или предоставлении его не в полном объеме подвергается финансовому взысканию, равному 500 рублей за каждого работника.

В то же время в 5-м пункте мотивировочного раздела постановления Конституционного суда РФ № 2-П от 19.01.16 года, излагается основание для уменьшения сумм взысканий.

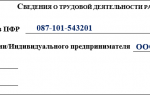

Штраф за срыв отчетности СЗВ-М в 2020 году может быть наложен не только учреждению, но и руководителю фирмы или прочему должностному лицу, отвечающему за отчетность и предоставление правильных сведений. В таком варианте сумма взыскания может колебаться от 300 до 500 рублей, а при срыве электронной отчетности штраф может составить 1000 рублей.

Форма СЗВ-М сдается каждый месяц в ПФР всеми учреждениями и ИП, у которых работают работники, получающие зарплату, в том числе по соглашениям ГПХ.Получить штраф в 2020 году за отчет СЗВ-М можно по ряду причин:

- За просроченный срок сдачи отчетности СЗВ-М.

- За ошибки при составлении отчетности (при неправильном заполнении Ф.И.О., СНИЛС, ИНН работающего персонала).

- За неправильную форму сданного отчета СЗВ-М.

Примечание. В 2020 году учреждению может быть наложено новое финансовое взыскание за СЗВ-М, даже если оно предоставило отчетность вовремя и без ошибок.

- Так, если на фирме или у ИП трудится 25 и более лиц, отчет по форме СЗВ-М требуется отправлять только в электронном виде. Несоблюдение данного требования подвергается финансовым взысканием.

- В то же время, если на фирме трудится меньше 25 лиц, Руководство фирмы вправе само определяться с формой отправки отчетности СЗВ-М: бумажной или электронной.

Форма СЗВ-М является отчетностью, которая отображает заработок каждого работника в учреждении, а буква «М» – обозначает, что данная отчетность – ежемесячная.

Документ подлежит сдаче учреждением на всех застрахованных лиц, с которыми заключены трудовые соглашения. В отчетность включаются работающие лица, находящиеся в декретном или в оплачиваемом отпуске, работающие пенсионеры, а также лица, уволенные в отчетное время.

Отчетность обязана сдаваться каждым учреждением или ИП. Главным условием является наличие трудового соглашения. Сдавать форму требуется даже на одного зачисленного работника. К исключению относится, если предприниматель работает один, не имея никого в штате, то есть он трудится сам.

Законодательством не предусмотрены инструкции по оформлению и сдаче данного отчета. Поэтому, ответственность за отчетность ложиться на руководителя учреждения, а он уже, своим приказом может назначить должностное лицо, отвечающее за предоставление данной отчетности в ПФР.

Обычно, такая ответственность ложиться на одного из работника бухгалтерии. В некоторых учреждениях обязанность по оформлению и сдаче СЗВ-М возлагается на кадровый отдел, так как работники данного отдела также обладают информацией о своих сотрудниках.

Ответственное лицо обязано сдавать отчет СЗВ-М в ПФР каждый месяц до 15 числа, следующего за отчетным (п. 2.2 ст. 11 закона № 27-ФЗ от 01.04.96). В случае, если дата предоставления отчета совпадает с выходным днем или праздником, то отчет сдается в ближайший трудовой день. В этом варианте законодательством продлен срок сдачи отчетности до 5 дней.

Законодательными нормами ничего об этом не говориться, следовательно, форму можно предоставить заранее, однако в этом случае могут возникнуть непредвиденные обстоятельства. Например, если отчет сдан в предпоследние дни отчетного месяца, а в учреждение в завершающий день месяца был принят на работу или уволен человек, то отчетность придется сдавать повторно.

Для того, чтобы сроки предоставления отчетности не были сорваны, желательно, чтобы перед ответственным лицом за форму СЗВ-М, находилась следующая таблица на 2020 год.

Окончательный срок отчетности по форме СЗВ-М в 2020 году – 15 число, которое следует после отчетного периода.За просрочку отчетности в ПФР учреждению или ИП будет начислено финансовое взыскание на основании ст.17 закона № 27-ФЗ от 01.04.1996 года. Такая же сумма взыскания будет выписана, если форма СЗВ-М будет сдана с неправильными или неполными сведениями, даже в том случае, если ошибки будут исправлены с опозданием.

Примечание. Штраф накладывается не за день опоздания сдачи отчета, а за каждого работника, отображенного в предоставленном отчете (ст. 17 закона № 27-ФЗ). При этом штраф начисляется учреждению, а не руководству.

Таким образом, на основании данной нормы сумма штрафа составляет 500 рублей, умноженной на число работников, числящихся в учреждении. Например, на 15 работающих лиц, при срыве сроков отчетности сумма финансового взыскания будет равна: 500 х 15=7500 рублей.

Такая же сумма штрафа будет начислена при обнаружении ошибок в форме.

Ниже представлена таблица начисления штрафа в 2020 году за срыв сроков представления формы СЗВ-М или с ошибками, при численности работников в учреждении от 1 до 20 человек.

Важно отметить, что финансовые потери могут понести и ответственные лица за несвоевременную отправку отчета СЗВ-М. В данном случае штраф может быть наложен на руководителя или бухгалтера, отвечающих за данный участок работы. Размер штрафа в этом варианте составляет от 300 до 500 рублей.

Если в исходном отчете СЗВ-М не включен по ошибке сотрудник, нужно, как можно быстрее сдать в ПФР дополняющий бланк. Это окажет существенную помощь в обжаловании наложенного взыскания.

Для этого требуется заполнить бланк с включением в него сведений о пропущенном работнике. В графе «Тип формы» – (код) нужно записать «доп».

Наказания за такую ошибку можно избежать, если учреждение, предоставившее отчет, первым обнаружило ошибку. В этом варианте, время предоставления дополнительных данных не установлено.

Если же ошибка обнаружена проверяющими, то они заставят учреждение устранить неточность в первоначальном отчете. Время для предоставления дополнительной отчетности – 5 рабочих дней с даты выявления недочета (п. 41 инструкции, принятой Приказом Минздравсоцразвития № 987н от 14.12.2009).

Форма СЗВ-М – это таблица, в которой отображен список застрахованных сотрудников с указанием Ф.И.О., СНИЛС и ИНН. Эти данные должны быть занесены без ошибок. При выявлении хотя бы одной ошибки отчет работниками ПФР принят не будет.

Работодатель обязан, как можно быстрее устранить выявленные недочеты и предпринять повторное предоставление отчета. Нередко повторная сдача СЗВ-М осуществляется с опозданием и в этом варианте инспектор ПФР накладывает финансовое взыскание.

Иногда, при таких обстоятельствах возникает спор о сумме штрафа. Инспектор ПФР рассчитывает сумму штрафа, исходя из численности персонала учреждения, а страхователь не соглашается с этим, считая, что сумма штрафа должна начисляться исходя из численности работников с исправленными данными.

Однозначного мнения по данному вопросу нет. В законодательстве нет конкретного разъяснения. Однако существует судебная практика в решении данной проблемы, хотя среди судей тоже нет однозначного решения:

- Некоторые – поддерживают инспекторов, в качестве примера можно сослаться на решение АС Дальневосточного региона № Ф03-4421/2017 от 21.11.17 года.

- Однако есть и постановления в пользу работодателя. Например, – вердикт АС Западно-Сибирского региона № А27-22235/2016 от 23.08.17.

Поэтому, при сталкивании с такой ситуацией, работодателю надо добиваться своей точки зрения и обращаться в судебные структуры. А лучше, конечно, требуется своевременно сдавать отчет СЗВ-М, не допуская недостоверных данных и ошибок.

Для крупных компаний, со штатом, исчисляемым сотнями сотрудниками, размер финансового взыскания за срыв предоставления формы СЗВ-М может оказаться весьма ощутимым. Но даже, при виновности работодателя, остается возможность снизить сумму взыскания. Для этого понадобиться доказать судьям, что правонарушение связано со смягчающими обстоятельствами.

В практике арбитражных дел имеется достаточное число примеров, когда взыскание, назначенное инспекторами ПФР, впоследствии было снижено до символической суммы. К примеру:

- К наиболее «популярной» смягчающей причине можно отнести небольшое время опоздания с отчетностью. Под небольшим временем понимается просрочка не более 16 дней.

- Таким же оправданием может стать то, что срыв отчетности был совершен впервые.

- Смягчающей причиной может стать также отсутствие долгов по взносам и прочие непредвиденные обстоятельства (заболел работник, отвечающий за форму и т.д.).

Кроме прочего, уважительной причиной, помешавшей вовремя предоставить отчет, можно считать следующее:

- Отключение электроэнергии на фирме.

- Замена или сбой программы.

При наличии данных обстоятельств можно не только уменьшить размер штрафа, но даже полностью отменить его.

Ниже представлена таблица с примерами судебных постановлений, учитывающих смягчающие обстоятельства.

Рассчитать сумму взыскания за срыв отчетности СЗВ-М не представляет сложности. Для этого достаточно сумму 500 рублей умножить на число работников, заполненных в бланке. Полученный итог от арифметического действия и будет суммой штрафа, выписываемого проштрафившемуся учреждению.Процедура расчета одинакова:

- При отсутствии отчета на отчетное время.

- При просрочке предоставления формы СЗВ-М.

- При допущении ошибок (здесь может возникнуть спор в отношении численности работников, которые требуется учитывать при умножении на 500 рублей).

Ниже представлена таблица соответствия взыскания в зависимости от количества работников.

Обжаловать наложенный штраф можно при отсутствии оснований для его наложения. Например, если С3В-М был предоставлен вовремя и заполнен без ошибок, а сотрудники ПФР ошиблись с указанием реквизитов или совершили другие ошибки.Для обжалования такого штрафа потребуется направить в суд исковое заявление с приложением следующих материалов:

- Копии отчета С3В-М.

- Требовании ПФР о взыскании.

- Квитанции о перечислении госпошлины.

- Банковского платежного поручения, доказывающего погашение штрафа.

Для недопущения срывов отчетности, руководителю учреждения нужно назначить серьезного сотрудника, который обладает должной ответственностью за порученный участок работы, перед глазами которого должна всегда находиться таблица со сроками предоставления отчетности.

Настоящие законодательные нормы не предполагают смягчающих обстоятельств по штрафам ПФР, обеспечивающим их отмену или снижение. Однако, при возникновении спорных вопросов, работодатель вправе обжаловать решение ПФР, путем обращения в судебные структуры.

Для этого понадобится направить в суд исковое заявление и:

- Потребовать признания части штрафа, неправомерно наложенного ПФР.

- Уменьшить сумму взыскания до уровня, отображенного в постановлении.

- Для обоснования жалобы, нужно представить, со ссылкой на 5-й пункт постановления Конституционного суда РФ № 2-П от 19.01.16 года, аргументы, объясняющие срыв отчетности тем, что это первый случай, и что просроченное время небольшое и т.д.

Если штраф назначен на всю численность персонала, при допущении ошибок в отношении некоторых сотрудников, то в исковом запросе нужно отразить это, приложив копию С3В-М и в требовании изложить, что взыскание завышено и требуется его уменьшить. Для этого можно привести аналогичные судебные решения в пользу работодателя.

Автор: Александр Самойлов 2019-11-15Понравилась статья «Штрафы за несвоевременную сдачу СЗВ-М в 2020 году»? Расскажите о ней своим друзьям!

Даже за самостоятельно исправленные ошибки в СЗВ-М ПФР часто штрафует организации.

За что точно привлекут организацию?

1. Организация не представляла сведения по форме СЗВ-М в течение нескольких месяцев.

Организации следует представить сведения по форме СЗВ-М за все месяцы непредставления таких сведений (за каждый период — месяц) за каждое застрахованное лицо.

При этом отсутствие согласно позиции ПФР выраженной в письме ПФР от 06.05.2016 N 08-22/6356 — «факта начисления выплат и иных вознаграждений за отчетный период не является основанием для непредставления отчетности по форме СЗВ-М».

И как следствие, организации следует представить сведения по форме СЗВ-М за все месяцы непредставления таких сведений за каждое застрахованное лицо.

Согласно ч. 3 ст. 17 Федерального закона N 27-ФЗ финансовые санкции в размере 500 руб. применяются в отношении каждого застрахованного лица по каждому месяцу, за который нарушен срок сдачи сведений по форме СЗВ-М.

Пенсионным законодательством не предусмотрено освобождение от ответственности в случае нарушения страхователем требований п. 2.2 ст. 11 Федерального закона N 27-ФЗ.

<object>

Центр обучения «Клерка»? Реклама<object>

Центр обучения «Клерка»? Реклама<object> </object><object>Скидка 50% для бухгалтера на все курсы Клерка Центр онлайн обучения для бухгалтеров с большим выбором курсов. Узнать больше</object></object></p>

</object><object>Скидка 50% для бухгалтера на все курсы Клерка Центр онлайн обучения для бухгалтеров с большим выбором курсов. Узнать больше</object></object></p>

2. Физическое лицо проходит в организации обязательные бесплатные общественно полезные работы. Организация указала сведения о таком физическом лице в форме СЗВ-М. Считается ли указание такого работника ошибкой, влекущей наложение штрафа?

Если физическое лицо проходит в организации обязательные бесплатные общественно полезные работы, то сведения о нем не подлежат указанию в форме СЗВ-М.

В соответствии с ч. 1 ст. 3.13 КоАП обязательные работы заключаются в выполнении физическим лицом, совершившим административное правонарушение, в свободное от основной работы, службы или учебы время бесплатных общественно полезных работ. Обязательные работы назначаются судьей.

Вид обязательных работ и перечень организаций определяются органами местного самоуправления по согласованию с территориальными органами федерального органа исполнительной власти, уполномоченного на осуществление функций по принудительному исполнению исполнительных документов и обеспечению установленного порядка деятельности судов.

Согласно ч. 2 и 4 ст. 32.13 КоАП РФ — судебные приставы-исполнители ведут учет лиц, которым назначено административное наказание в виде обязательных работ, разъясняют таким лицам порядок и условия отбывания обязательных работ, согласовывают с органами местного самоуправления перечень организаций, в которых лица, которым назначено административное наказание в виде обязательных работ, отбывают обязательные работы, контролируют поведение таких лиц, ведут суммарный учет отработанного ими времени.

? Реклама

При этом согласно ч. 11 ст. 32.13 КоАП РФ на администрацию организации, в которой лицо, которому назначено административное наказание в виде обязательных работ, отбывает обязательные работы, возлагаются контроль за выполнением этим лицом определенных для него работ, уведомление судебного пристава-исполнителя о количестве отработанных часов или об уклонении лица, которому назначено административное наказание в виде обязательных работ, от отбывания обязательных работ.

В соответствии с ч. 5 ст. 32.13 КоАП РФ лица, которым назначено наказание в виде обязательных работ, обязаны соблюдать правила внутреннего распорядка организаций, в которых отбывают обязательные работы, добросовестно работать на определяемых для них объектах в течение установленного судом срока обязательных работ, ставить в известность судебного пристава-исполнителя об изменении места жительства, а также являться по его вызову.

Под работающими гражданами понимаются лица, указанные в ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», к которым относятся работающие по трудовому договору.

А также в п. 4 самой формы СЗВ-М сказано, что следует указывать данные о застрахованных лицах — работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры.

Однако физическое лицо, направленное в организацию для прохождения обязательных общественно полезных работ, не является штатным работником организации, в которую оно направлено, и не состоит с работодателем в трудовых отношениях, ему не выплачивается заработная плата, то есть привлечение гражданина к прохождению обязательных бесплатных общественно полезных работ не образует трудовых отношений.

Таким образом, сведения о физическом лице, направленном в организацию для прохождения обязательных бесплатных общественно полезных работ, не подлежат указанию в отчете по форме СЗВ-М.

В рассматриваемой ситуации работодателю необходимо заполнить форму СЗВ-М с кодом «отмн» (отменяющая форма) на физическое лицо, сведения о котором необходимо удалить из исходных данных, загруженных в базу ПФР.

По нашему мнению, подача отменяющей формы позднее установленного срока представления сведений по форме СЗВ-М может повлечь штраф.

? Реклама

3. С несовершеннолетним работником (15 лет) заключен трудовой договор для выполнения легкого труда на два месяца в период каникул.

Согласно ч. 1, 3 ст. 63 ТК РФ заключение трудового договора допускается с лицами, достигшими возраста 16 лет, за исключением случаев, предусмотренных ТК РФ, другими федеральными законами. С письменного согласия одного из родителей (попечителя) и органа опеки и попечительства трудовой договор может быть заключен с лицом, получающим общее образование и достигшим возраста 14 лет, для выполнения в свободное от получения образования время легкого труда, не причиняющего вреда его здоровью, и без ущерба для освоения образовательной программы.

Под работающими гражданами понимаются лица, указанные в ст. 7 Федерального закона N 167-ФЗ, к которым относятся работающие по трудовому договору.

Исходя из вопроса с несовершеннолетним заключен трудовой договор на два месяца. Законодательно не установлено исключений для несовершеннолетних работников.

Статьей 17 Закона N 27-ФЗ за несвоевременное представление либо представление работодателем неполных и (или) недостоверных сведений в том числе по форме СЗВ-М предусмотрена ответственность в виде финансовых санкций в сумме 500 руб. в отношении каждого застрахованного лица.

Таким образом, сведения о несовершеннолетнем работнике, с которым заключен трудовой договор для выполнения легкого труда на два месяца в период каникул, подлежат обязательному включению в отчет по форме СЗВ-М за эти два месяца. Работодателю может быть предъявлен штраф в размере 500 руб.

? Реклама

4. Представление СЗВ-М на единственного участника, если с ним договор не заключался.

СЗВ-М на учредителя необходимо представлять, если участник работает в организации на основании трудового договора или по гражданско-правовому договору, а также если единственный участник является директором организации без оформления договора. Отсутствие факта начисления в его пользу выплат за отчетный период не является основанием для непредставления отчетности по форме СЗВ-М.

В соответствии п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ застрахованными признаются лица, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг.

Таким образом, если участник является работником организации на основании трудового договора (в том числе если единственный участник является директором), работает в организации по гражданско-правовому договору, то он является застрахованным лицом и о нем работодатель обязан подавать сведения по форме СЗВ-М.

При этом необходимо учесть, что, по мнению Роструда в выраженное в письме от 06.03.2013 N <nobr>177-6-1,</nobr> на отношения единственного участника общества с учрежденным им обществом трудовое законодательство не распространяется. Единственный участник общества в данной ситуации должен своим решением возложить на себя функции единоличного исполнительного органа — генерального директора. Управленческая деятельность в этом случае осуществляется без заключения какого-либо договора, в том числе трудового.

Таким образом, из буквального толкования следует, что единственный участник осуществляет деятельность в должности директора без заключения договора и форму СЗВ-М на него организация сдавать не обязана.

Но, согласно ст. 15 ТК РФ трудовые отношения — отношения, основанные на соглашении между работником и работодателем о личном выполнении работником за плату трудовой функции (работы по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации, конкретного вида поручаемой работнику работы) в интересах, под управлением и контролем работодателя, подчинении работника правилам внутреннего трудового распорядка при обеспечении работодателем условий труда, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами, трудовым договором.

В соответствии со ст. 16 ТК РФ — трудовые отношения между работником и работодателем возникают на основании фактического допущения работника к работе с ведома или по поручению работодателя или его уполномоченного на это представителя в случае, когда трудовой договор не был надлежащим образом оформлен.

Согласно письму ПФР от 13.07.2016 N ЛЧ-08-26/9856, если физические лица (в том числе руководитель организации, в случае когда он является ее единственным учредителем) состоят с данной организацией в трудовых отношениях, такие лица в целях Закона N 167-ФЗ относятся к работающим лицам.

Следовательно, согласно письму Минтруда России от 16.03.2018 N 17-4/10/В-1846 СЗВ-М, на учредителя необходимо представлять даже в случае, если единственный участник является директором организации без заключения договора.

При этом отсутствие факта начисления в пользу вышеуказанных лиц (работающих на основании договора или без него) выплат и иных вознаграждений за отчетный период не является основанием для непредставления в отношении этих лиц отчетности по форме СЗВ-М (письма ПФР от 27.07.2016 N ЛЧ-08-19/10581, от 06.05.2016 N 08-22/6356).

? Реклама

5. Ошибка в номере отчетного периода.

Данная ситуация была рассмотрена в Определении ВС от 22.01.2018 N 301-КГ17-20650.

Организация в установленный срок представила в Пенсионный фонд форму СЗВ-М. Однако после истечения срока подачи сведений была обнаружена ошибка: в поле для номера отчетного периода вместо «08» (август) указано «07» (июль). Организация представила форму СЗВ-М с верным номером отчетного периода. Так как срок для представления отчета уже прошел, ПФ РФ оштрафовал организацию за несвоевременное представление формы СЗВ-М.

В связи с тем, что организация не исполнила в установленный срок заявленное ПФ РФ требование по уплате штрафа, фонд обратился в суд. Частично удовлетворяя заявленное требование, суд первой инстанции признал правомерным привлечение организации к ответственности, посчитав при этом возможным уменьшить размер штрафа. При определении размера штрафа суд принял во внимание правовую позицию, выраженную в Постановлении КС РФ от 19.01.2016 N 2-П.

В большинстве случаев суды существенно снижают сумму штрафа, опираясь на позицию КС РФ.

При обращении в суд можно указать и на иные обстоятельства, помешавшие вовремя сдать отчет (выход из строя компьютера, болезнь бухгалтера).

Организация, в свою очередь, не согласившись с таким решением суда, обратилась в апелляционную инстанцию, которая в дальнейшем отменила решение суда первой инстанции и отказала в удовлетворении требования ПФ РФ.

Апелляционный суд исходил из того, что организацией были представлены достоверные сведения по форме СЗВ-М за август 2016 года в установленный срок, в связи с чем оснований для ее привлечения к ответственности у ПФ РФ не имелось.

В кассационной жалобе ПФ РФ просил отменить постановление суда апелляционной инстанции как незаконное и необоснованное, ссылаясь на несоответствие изложенных в нем выводов обстоятельствам дела.

Однако Верховный Суд не нашел оснований для пересмотра судебного акта в кассационном порядке.

Следует обратить внимание на ряд моментов, отмеченных судом апелляционной инстанции, которые повлияли на исход дела:

— ПФ РФ ранее были получены сведения за июль;

— первоначально представленный отчет с ошибкой в поле для номера отчетного периода был обозначен как «исхд»;

— организация представляла возражения на акт проверки с пояснениями, почему исправила ошибку.

В такой ситуации контролеры имели возможность идентифицировать своевременно представленные сведения по форме СЗВ-М с номером отчетного периода «07» как отчет за август. Следовательно, основания для штрафа отсутствовали.

Отметим, что Определение от 22.01.2018 N 301-КГ17-20650 является не единственным решением, в котором суд не считает нужным начислять штраф за то, что организация перепутали месяц в поле «Отчетный период». К таким выводам, в частности, пришли арбитры в постановлениях АС ПО от 11.12.2017 N Ф06-27663/2017 по делу N А65-15614/2017, Восьмого арбитражного апелляционного суда от 05.10.2017 N 08АП-11145/2017 по делу N А81-3334/2017.

? Реклама

6. Представление дополняющих сведений.

Бывает так, что после своевременного представления отчета у организации появилась необходимость направить в ПФ РФ дополняющую форму СЗВ-М еще на некоторых сотрудников. В ряде решений суды признали за организацией право дополнять и уточнять сведения о застрахованных лицах.

Обратимся к Постановлению Двадцатого арбитражного апелляционного суда от 18.10.2017 по делу N А54-3773/2017. Арбитры согласились с выводом суда первой инстанции о том, что оспариваемое организацией решение ПФ РФ о наложении штрафа не соответствует действующему законодательству, а также нарушает права и законные интересы организации.

В рассматриваемом решение, по мнению фонда, двухнедельный срок может применяться только в случае представления недостоверных сведений и не может быть применим к правонарушению, выраженному в представлении неполных сведений. Особо было отмечено, что в числе лиц, сведения за которых поданы в дополняющей форме СЗВ-М, имелись три пенсионера, получающих страховую пенсию по старости, как следствие, несвоевременное представление индивидуальных сведений по форме СЗВ-М может повлечь перерасходование бюджетных средств.

? Реклама

Таким образом, исправления и корректировки сведений вносятся в форму в особом порядке при выявлении страхователем ошибки в ранее представленных сведениях в отношении застрахованного лица.

Судьи отметили, что организация до момента обнаружения фондом несоответствия между представленными индивидуальными сведениями и данными по результатам проверки и, соответственно, до вынесения оспариваемого решения передала необходимые корректирующие сведения. При этом представление корректирующих сведений позже установленного срока не образует состава вмененного обществу правонарушения (представление сведений, являющихся неполными и (или) содержащими недостоверные сведения).

Итак, установив изложенные обстоятельства, суд сделал верный вывод, что первоначально своевременно представленные страхователем сведения персонифицированного учета, содержащие недочеты, впоследствии самостоятельно исправленные обществом, не могут расцениваться как неполные сведения, поскольку они скорректированы в соответствии с действующим законодательством.

Аналогичная позиция изложена в Определении ВАС РФ от 11.02.2013 N ВАС-1010/13 по делу N А76-7462/2012, Постановлении АС ДВО от 10.04.2017 по делу N А16-1601/2016.

Следует отметить, что с учетом положений новой Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной Приказом Минтруда РФ от 21.12.2016 N 766н, а также того, что с 01.01.2017 ст. 17 Федерального закона N 27-ФЗ определен порядок применения финансовых санкций за непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений индивидуального (персонифицированного) учета, доказать право дополнять и уточнять сведения о застрахованных лицах по истечении срока будет сложней. Однако на сегодняшний день уже есть решения, в которых арбитры руководствуются нормами действующих документов.

В Постановлении Девятого арбитражного апелляционного суда от 31.01.2018 N 09АП-68324/2017 по делу N А40-179114/2017 суд отметил, что согласно п. 39 новой Инструкции страхователь вправе при выявлении ошибки в ранее представленных индивидуальных сведениях в отношении застрахованного лица до момента обнаружения ошибки территориальным органом ПФ РФ самостоятельно представить уточненные (исправленные) сведения о данном застрахованном лице за отчетный период, в котором эти сведения уточняются, и финансовые санкции к такому страхователю не применяются.

? Реклама

Мероприятия

Блоги компаний

Используемые источники:

- https://kontursverka.ru/stati/opozdali-so-sdachej-szv-m-uznajte-kak-izbezhat-shtrafa

- https://nalog-nalog.ru/strahovye_vznosy/szvm/kakoj_shtraf_za_nesdachu_otcheta_szvm/

- https://www.klerk.ru/buh/articles/466037/

- https://rushtraf.com/shtrafy-za-nesvoevremennuyu-sdachu-szv-m/

- https://www.klerk.ru/buh/articles/477144/

Обновление Spu Orb до последней версии

Обновление Spu Orb до последней версии Как сдать отчетность в ПФР через интернет

Как сдать отчетность в ПФР через интернет Cроки сдачи отчетности в 2020 году

Cроки сдачи отчетности в 2020 году

Подтверждение основного вида деятельности в ФСС

Подтверждение основного вида деятельности в ФСС Заявление в ПФР на подключение электронной отчетности

Заявление в ПФР на подключение электронной отчетности Отчетность ПФР, контур ПФР - электронная сдача отчетности

Отчетность ПФР, контур ПФР - электронная сдача отчетности