Содержание

- 1 Когда и как высчитывают взносы с суммы, которая превышает предельную базу: актуальные лимиты и тарифы на 2020 г.

- 2 Что нужно включать в базу для калькуляции общеобязательных взносов в 2020 г.

- 3 Пример 1. Калькуляция общеобязательных взносов по основным тарифам (доход работника не превышает лимит) за июнь 2020 г.

- 4 Пример 2. Вариант калькуляции общеобязательных взносов ОПС с учетом новых лимитов за июнь 2020 г. (доход работника превышает лимит)

- 5 Распространенные ошибки при калькуляции общеобязательных взносов

- 6 Ответы на часто задаваемые вопросы

- 7 Изменения с 01.04.2020 по расчету страховых взносов ПФР для МСП

- 8 Пример расчета страховых взносов ПФР для МСП

- 9 Определение превышения предельной величины базы

- 10 Расчет страхового взноса ПФР для МСП

- П. 3, 5 и 6 ст. 421 НК РФ (как определяется база для калькуляции).

- Под. 1 п. 1 ст. 419 НК РФ (круг обязанных лиц, уплачивающих страховые сборы).

- ПП РФ № 1426 от 28.11.2020 (действующие лимиты на 2020 г.).

Как установлено, за сотрудников общеобязательные взносы платит наниматель. База для их исчисления при этом состоит из получаемых работником облагаемых доходов. Данный доход вычисляют нарастающим итогом с самого начала текущего года. Чем больше доход, тем, следовательно, будут больше суммы уплачиваемых страховых сборов. Но при достижении определенного законом лимита базы, тарифы, по которым калькулируют взносы ПФР и ФСС, понижаются либо обнуляются.

Важно! Взносы на медстрахование, травматизм, а также те страховые сборы, которые рассчитывают и платят по дополнительным тарифам, следует калькулировать, удерживать обычным порядком, без лимитов.

Когда и как высчитывают взносы с суммы, которая превышает предельную базу: актуальные лимиты и тарифы на 2020 г.

Величину лимитов (по линии ПФР и ФСС), применяемых с 01.01.2020, устанавливает ПП РФ № 1426. Следует заметить, что их размер в сравнении с предшествующим 2020 г. несколько повысился и на сегодня представлен следующими цифрами.

| Год | Лимит по взносам ОПС (руб.) | Лимит по взносам ФСС (руб.) |

| 2020 | 1 021 000 | 815 000 |

| 2020 | 1 150 000 | 865 000 |

Итак, если, например, суммарный доход работника с начала 2020 г. превысит 1 150 000 руб., то на сумму превышения наниматель должен будет начислить сборы ПФР по сниженному тарифу. Основание: ст. 425 НК РФ.

Что касается тарифов (основных, пониженных), то на 2020 применяются следующие их размеры.

|

Сборы |

Общий тариф на 2020 г.

(доход работника не превышает лимит) |

Льготный тариф на 2020г.

(доход превысил лимит) |

| ПФР | 22% | 10% |

| ФСС (ВНиМ) | 2,9% | Обнуляется |

| ОМС | 5,1% | Не меняется и остается, как и ранее 5,1% |

Отсюда следует, общеобязательные взносы ПФР и ВНиМ начисляют по общим тарифам (22 % и 2,9% соответственно), если облагаемая база (суммарный доход работника) не превышает указанные выше лимиты. Когда данная база превышает лимит в 1 150 000 руб., на сумму превышения начисляют сборы по линии ПФР, применяя тариф 10%.

Минфин РФ к вопросу уплаты взносов по линии ПФР в письме № 03-15-07/17992 от 19.05.2020 добавляет следующее. Если плательщик применяет пониженный тариф (применительно ко ст. 427 НК РФ), то при превышении предельной базы на сумму превышения взносы по тарифу 10% не начисляют.

Директор Департамента А.В. Сазанов.

А вот что касается ФСС, то тут ситуация иная. Если облагаемая база превысит лимит в 865 тыс. руб., то взносы по линии ФСС по тарифу 2,9% уже не начисляют.

Что касается ОМС, то тариф для калькуляции сборов по этой линии остается неизменным при любых обстоятельствах и равен 5,1%.

Что нужно включать в базу для калькуляции общеобязательных взносов в 2020 г.

Порядок формирования базы для целей калькуляции взносов ПФР, ОМС, ВНиМ в 2020 г. изменений не претерпел и остался прежним. Чтобы ее определить, нужно сложить все облагаемые выплаты с вознаграждениями, которые начислили работнику за месяц. Перечень данных выплат содержит п. 1 ст. 420 НК РФ. Необлагаемые выплаты перечислены в ст. 422 НК РФ. Обобщенные сведения по названым налоговым статьям представлены далее в таблице.

| Объект рассмотрения | Список основных выплат | Основание (статьи НК РФ) |

|

Облагаемые выплаты работника |

Вознаграждения, которые выплачивают физлицам в рамках трудовых отношений, а также по договорам ГПХ, авторского заказа, а также по соглашениям об отчуждении исключит. права на результаты интеллектуальной деятельности |

п. 1 ст. 420 |

|

Необлагаемые выплаты работника |

Госпособия;

компенсационные выплаты (при увольнении, за невостребованный отпуск, за траты на профподготовку и повышение квалификации и т. п.); единовременная матпомощь; стоимость обмундирования, льготного проезда, денежное довольствие и иные выплаты согласно НК РФ |

ст. 422 |

Подытоживая, следует еще раз отметить, что облагаемая база определяется путем суммирования всех видов вознаграждений, перечисленных в п. 1 ст. 420 НК РФ и, соответственно, выплачиваемых работнику за конкретный месяц.

Пример 1. Калькуляция общеобязательных взносов по основным тарифам (доход работника не превышает лимит) за июнь 2020 г.

ООО «Василек» оплачивает страховые взносы за своих сотрудников, применяя общие тарифы: 22 % (по линии ПФР), 2,9% (ВНиМ), 5,1% (ОМС).

Сотрудник компании, редактор Борисевич М. И. получает ежемесячно оклад 50 тыс. руб. В июне 2020 г. ему также начислили 50 тыс. С данной суммы наниматель должен удержать и уплатить общеобязательные взносы ПФР, ВНиМ, а также ОМС. Необходимо выяснить, по каким тарифам их следует калькулировать.

Для начала нужно суммировать сумму дохода, который начисляли редактору Борисевичу М. И. с января 2020 г. Она составляет за 5 месяцев: 50 000 * 5 = 250 тыс. руб.

Если к данной сумме приплюсовать еще один оклад за июнь, то суммарный доход редактора Борисевича, рассчитанный по нарастающей с начала 2020 г., не превысит лимиты, применяемые для сборов ПФР и ВНиМ (250 тыс. руб. + 50 тыс. руб. = 300 тыс. руб.). Т. е. 300 тыс. руб. – это сумма, меньшая, чем 1 150 000 руб. и 865 тыс. руб.

Отсюда следует, что калькулировать сборы ПФР, ФСС надо по стандартным тарифам, указанным в начале примера. Таким образом, наниматель заплатит за своего редактора за июнь 2020 г. следующие суммы общеобязательных взносов:

- по линии ПФР: 50 тыс. руб. * 22% = 12 100 руб.;

- по линии ФСС: 50 тыс. руб. * 2,9% = 1450 руб.;

- по линии ОМС: 50 тыс. руб. * 5,1% = 2550 руб.

Итого, общая сумма страховых сборов, которую нужно заплатить за июнь, составляет 16100 руб.

Пример 2. Вариант калькуляции общеобязательных взносов ОПС с учетом новых лимитов за июнь 2020 г. (доход работника превышает лимит)

Менеджер отдела снабжения ООО «Василек» Климовский П. Н. получает каждый месяц оклад 200 тыс. руб. Компания удерживает общеобязательные сборы по стандартным тарифам. Исходя из оклада, нужно рассчитать сумму сбора по линии ПФР за июнь 2020 г., которую наниматель должен будет заплатить.

Для калькуляции взяты условные данные. Допустим, с января 2020 г. и вплоть до июня 2020 г. облагаемая база составила 1 200 000 рублей. Полученный показатель превышает допустимый лимит 1150000 руб. Отсюда следует, при калькуляции взносов ПФР до июня используется общая ставка 22 %, а далее – ее пониженный размер 10%. В результате получается:

- Сборы ОПС с предельной базы: 1150000 * 22% = 253000 руб.

- Сборы ОПС по превышенной сумме: (1200000 – 1150000) * 10% = 5000 руб.

- Суммарно сборы составят: 5000 + 253000 = 258000 руб.

- Сумма сборов по линии ПФР к уплате за июнь: 258000 – 250000 = 8000 руб. (где условная сумма 250000 – это ранее уплаченные взносы).

Итого наниматель должен будет заплатить за менеджера Климовского взносы ОПС 8000 руб.

Распространенные ошибки при калькуляции общеобязательных взносов

Ошибка 1.Предельная база для взносов на травматизм и ОМС не устанавливается вообще. Данная норма остается неизменной и на 2020 г. Посему независимо от дохода физлица сборы по ним калькулируют обычным порядком. Например, для ОМС – по ставке 5,1%.

Ошибка 2. Зачастую при определении базы для калькуляции общеобязательных взносов в нее включают необлагаемые выплаты. Например, при выдаче фирменной одежды сотрудникам на ее стоимость не начисляют взносы. Это не правильно. Не облагаются сборами только сепцодежда и спецобувь, которая предназначена для работников, занятых на работе, связанной с вредными условиями, загрязнениями, особыми температурными режимами и т. п.

Следует заметить, что позиция «лучше начислить взносы на все выплаты работника, чем упустить какую-нибудь из них и не доначислить» не совсем уместна. Излишне уплаченные суммы могут привести к занижению базы для расчета иных обязательных платежей, что является нарушением.

Ответы на часто задаваемые вопросы

Вопрос №1: Какие проводки используются для отображения операций со страховыми взносами ПФР, ОМС, ФСС?

Учет общеобязательных взносов осуществляется обычным порядком. Основные операции отображают стандартными проводками.

Операции по начислению зарплаты, сборов. ДТ 20 (соответственно, 25, 26 либо 44) КТ 70 – зарплата, ДТ 20 КТ 69.1.1 –по соцстрахованию, ДТ 20 КТ 69.2 – ОПС, далее, ДТ 20 КТ 69.3 – ОМС и ДТ 20 КТ 69.1.2 – на травматизм.

Операции по оплате сборов. ДТ 69.1.1 КТ 51 (50) – по соцстрахованию, ДТ 69.2 КТ 51 – ОПС, ДТ 69.3 КТ 51 – ОМС, ДТ 69.1.2 КТ 51 – на травматизм.

Нравится статья

Рекомендуем похожие статьиКакие страховые взносы ООО на УСН, ОСНО? Примеры

Рекомендуем похожие статьиКакие страховые взносы ООО на УСН, ОСНО? Примеры

Страховые взносы

Какие штрафы за неуплату фиксированных страховых взносов для ИП без работников в 2020 году

Страховые взносы

Страховые взносы с граждан Украины в 2020 году

Страховые взносы

Страховые взносы ИП при перерегистрации

Для ИП

Возврат страховых взносов ФСС + образец заявления

Страховые взносы

Какие налоги платит ИП после открытия?

Для ИП

Наша организация относится к малому бизнесу. При расчете в 1С страховых пенсионных взносов за апрель 2020 по сотрудникам, имеющим превышение базы (доход свыше 1 292 000 руб.), получили странный результат. Просим на примере объяснить алгоритм расчета в программе 1С:Бухгалтерия страховых взносов в ПФР для нашего случая. Не допущена ли в алгоритме расчета ошибка?

Реализованный в программе алгоритм расчета взносов разработчики считают правильным. На поступающие вопросы они отвечают, что взяли «математическую» модель расчета страховых взносов, которая предполагает составление пропорции относительно сумм до предельной величины и суммы превышения предельной величины.

НК РФ не содержит конкретных указаний по порядку распределения базы между основным видом тарифа страховых взносов и тарифом для малого и среднего предпринимательства. В этом случае оправдано именно пропорциональное распределение начислений для расчета взносов.

В этой статье описан алгоритм, который используется в программе для расчета страховых взносов для субъектов малого и среднего предпринимательства (МСП) с суммы превышения предельной величины дохода, с которой уплачиваются взносы ПФР.

Изменения с 01.04.2020 по расчету страховых взносов ПФР для МСП

Организации и ИП, которые относятся к МСП, с выплат за апрель 2020 года вправе применять пониженные тарифы взносов к той части выплат в пользу физлиц, которая превышает федеральный МРОТ (ст. 6 Федерального закона от 01.04.2020 N 102-ФЗ, далее — Закона N 102-ФЗ).

В ст. 5 Закона N 102-ФЗ прописаны правила расчета взносов на пенсионное страхование для субъектов МСП в период с 01.04.2020 по 31.12.2020. При этом взносы на ОПС с выплат в пределах МРОТ исчисляются по тарифам (ч. 1 ст. 5 Закона N 102-ФЗ):

- 22% — с выплат, не превышающих предельный размер базы;

- 10% — с выплат, превышающих предельный размер базы.

Пример расчета страховых взносов ПФР для МСП

Для организаций и ИП, которые относятся к МСП, расчет производится по двум тарифам:

- Основной тариф страховых взносов— сумма выплат равная МРОТ;

- Для малого бизнеса и предпринимательства— сумма выплат без МРОТ.

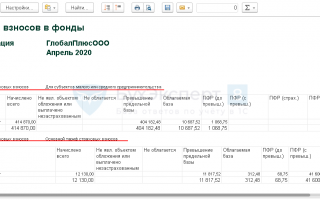

Организация является субъектом среднего предпринимательства. За апрель 2020 сотруднику Иванову И. И. с окладом 427 000 руб. начислен страховой взнос в ПФР в размере 42 737,50 руб.

Как сложилась указанная в отчете Налоги и взносы (кратко)сумма расчета?

Определение превышения предельной величины базы

Предельная величина базы в 2020 году, с которой уплачиваются страховые взносы ПФР, равна 1 292 000 руб. Данные по предельной величине в 1С хранятся в специальном регистре сведений Предельная величина базы страховых взносов: кнопка Главное меню — Все функции — Регистры сведений.

Иванов И. И. за 4 месяца 2020 года получил доход: 427 000 руб. * 4 = 1 708 000 руб.

Величина превышения предельной величины = 1 708 000 руб. – 1 292 000 руб. = 416 000 руб.

Полученную сумму превышения предельной величины 416 000 руб. программа распределяет пропорционально между двумя тарифами расчета:

- Основной тариф страховых взносов — 12 130 руб. (МРОТ);

- Для малого и среднего предпринимательства — 414 870 руб. (сумма дохода за апрель без МРОТ: 427 000 руб. – 12 130 руб.)

Формула пропорции для распределения величины превышения предельной величины по используемым тарифам:

Рассчитываемые коэффициенты пропорции для вычисления суммы превышения:

- Коэф. МСП — 97,15925058548% (414 870 руб. / 427 000 руб. * 100%);

- Коэф. Основного тарифа — 2,8407494145% (12 130 руб. / 427 000 руб. *100%).

Программа не округляет результат вычисленных значений коэффициентов. Округление приведет к искажению итогового результата расчета страхового взноса в ПФР.

Используя полученные коэффициенты, программа распределяет сумму превышения предельной величины, с которой уплачиваются страховые взносы в ПФР, следующим образом:

- Основной тариф страховых взносов —404 182,48 руб. (416 000 руб. * 97,15925058548 %);

- Для субъектов малого и среднего предпринимательства — 11 817,52 руб. (416 000 руб. * 2,8407494145 %).

Расчет страхового взноса ПФР для МСП

Для плательщиков, указанных в пп. 1 п. 1 ст. 419 НК РФ, применяются следующие тарифы страховых взносов:

Основной тариф страховых взносов:

- 22% — в пределах установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование;

- 10% — свыше установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование.

Тариф Для малого и среднего предпринимательства:

- 10% — в пределах установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование;

- 10% — свыше установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование.

Расчет страхового взноса ПФР:

Основной тариф страховых взносов:

- Облагаемая база — 312,48 руб. (12 130,00 руб. – 11 817,52 руб.);

- ПФР (до превышения) — 68,75 руб. (312,48 руб. * 22%);

- ПФР (с превышения) — 41 600 руб. (416 000 руб.* 10%).

Для малого и среднего предпринимательства:

- Облагаемая база — 10 687,52 руб. (414 870,00 руб. – 404 187,52 руб.);

- ПФР (до превышения) — 1 068,75 руб. (10 687,52 руб. * 10%);

- ПФР (с превышения) — 0 руб.

Итоговая сумма начисленного страхового взноса в ПФР:

- 42 737,50 руб. (1 068,75 руб. + 41 600 руб. + 68,75 руб.).

Проверить расчет страховых взносов можно в отчете Анализ взносов в фонды: раздел Зарплата и кадры — Отчеты по зарплате.

Проверить итоговый расчет можно в отчете Налоги и взносы (кратко): раздел Зарплата и кадры — Отчеты по зарплате.

По порядку исчисления страховых взносов в ПФР с суммы превышения предельной величины дохода фирма 1С отправила официальный запрос. Возможно, после получения ответа алгоритм расчета доработают.

См. также:

Помогла статья? Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Используемые источники:

- https://online-buhuchet.ru/straxovye-vznosy-c-summ-prevyshayushhix-predelnuyu-velichinu-bazy/

- https://buhexpert8.ru/1s-buhgalteriya/nalogi/strahovye-vznosy-nalogi/poryadok-rascheta/strahovye-vznosy-s-prevysheniya-peredelnoj-velichiny-bazy-c-01-04-2020.html

Фиксированные взносы ИП-2018: новый расчет, КБК, сроки

Фиксированные взносы ИП-2018: новый расчет, КБК, сроки Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

Страховые взносы ИП в 2017, 2018, 2019 и 2020 году Страховые взносы за сотрудников в 2020 году

Страховые взносы за сотрудников в 2020 году

Страховые взносы: что это такое, виды, плательщики, расчет

Страховые взносы: что это такое, виды, плательщики, расчет Страховые взносы на обязательное пенсионное страхование

Страховые взносы на обязательное пенсионное страхование Обращаемся за возвратом излишне уплаченных страховых взносов

Обращаемся за возвратом излишне уплаченных страховых взносов Какие налоги платит ИП на патенте в 2020 году

Какие налоги платит ИП на патенте в 2020 году