Содержание

- 1 Снятие с учета в ФСС

- 2 Снятие с учета в ПФР

- 3 Кто может являться работодателем (страхователем)?

- 4 Порядок регистрации в качестве работодателя в ПФР

- 5 Порядок снятия с регистрационного учета страхователя

- 6 Уведомление о снятии с регистрационного учета

- 7 Заключение

- 8 Порядок ликвидации предпринимательства

- 9 Когда необходимо сняться с учета

- 10 Процедура снятия с учета в ПФР

- 11 Порядок снятия с учета в ФСС

- 12 Пошаговый алгоритм: краткая инструкция для ИП

- 13 ИП как работодатель

- 14 Порядок снятия с регистрационного учёта страхователей

- 15 Заявление и уведомление

ПФР осуществляет постановку на регистрационный учет только физических лиц, добровольно вступающих в правоотношения по обязательному пенсионному страхованию.

Регистрация и снятие с регистрационного учета физических лиц, добровольно вступающих в правоотношения по обязательному пенсионному страхованию

Регистрация и снятие с регистрационного учета осуществляется в соответствии со статьей 29 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (в ред. Федерального закона от 11.12.2018 № 462-ФЗ).

Добровольно вступить в правоотношения по обязательному пенсионному страхованию вправе:

— граждане Российской Федерации, работающие за пределами территории Российской Федерации, в целях уплаты страховых взносов в ПФР за себя;

— физические лица в целях уплаты страховых взносов за другое физическое лицо, за которое не осуществляется уплата страховых взносов страхователем в соответствии с настоящим Федеральным законом и законодательством Российской Федерации о налогах и сборах;

— застрахованные лица, осуществляющие в качестве страхователей уплату страховых взносов в фиксированном размере, в части, превышающей этот размер, но в общей сложности не более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного подпунктом 1 пункта 2 статьи 425 Налогового кодекса Российской Федерации, увеличенное в 12 раз;

— физические лица в целях уплаты страховых взносов в Пенсионный фонд Российской Федерации за себя, постоянно или временно проживающие на территории Российской Федерации, на которых не распространяется обязательное пенсионное страхование, в соответствии с настоящим Федеральным законом, за исключением лиц, указанных ниже;

— физические лица в целях уплаты страховых взносов в Пенсионный фонд Российской Федерации за себя, применяющие специальный налоговый режим «Налог на профессиональный доход», постоянно или временно проживающие на территории Российской Федерации

Лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию, регистрируются в территориальных органах Пенсионного фонда Российской Федерации в качестве страхователей на основании следующих документов:

- заявления о регистрации;

- заверенных в установленном порядке копий документов, подтверждающих факт работы за пределами территории Российской Федерации или факт приглашения на работу либо дающих право на осуществление частной предпринимательской или иной деятельности за пределами территории Российской Федерации (только для лиц, работающих за пределами территории Российской Федерации либо получившие право заниматься предпринимательской или иной деятельностью за пределами территории Российской Федерации в соответствии с законодательством государства, на территории которого осуществляется указанная частная деятельность);

- документа, удостоверяющего личность физического лица (копия), за которое уплачиваются страховые взносы (в случае уплаты за него другим физическим лицом);

- сведений (информации), подтверждающих факт постановки на учет в налоговом органе в качестве налогоплательщика, применяющего специальный налоговый режим «Налог на профессиональный доход» (полученные посредством мобильного приложения «Мой налог», используемого в соответствии с Федеральным законом от 27 ноября 2018 г. № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»).

Бланк заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию

Бланк заявления о прекращении правоотношений по обязательному пенсионному страхованию

Заявления заполняются в соответствии с Правилами, утвержденными Приказом Минтруда России от 31 мая 2017 г. № 462н (ред. от 26.02.2019) «Об утверждении Правил подачи заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию и заявления о прекращении правоотношений по обязательному пенсионному страхованию».

При регистрации в территориальных органах ПФР страхователю вручается уведомление о регистрации страхователя, вступившего в добровольные правоотношения по обязательному пенсионному страхованию. Физическому лицу, уплачивающему страховые взносы за нескольких физических лиц, вручается отдельное Уведомление в отношении каждого физического лица, за которое уплачиваются страховые взносы.

ВАЖНО!Регистрация лиц, добровольно вступающих в правоотношения по обязательному пенсионному страхованию в качестве плательщиков страховых взносов, осуществляется по месту жительства.

Уплата страховых взносов для лиц, добровольно вступивших в правоотношения по обязательному пенсионному страхованию

Уплата страховых взносов лицами, добровольно вступившими в правоотношения по обязательному пенсионному страхованию, производится в соответствии со статьей 29 Федерального закона от 15.12.2001 года №167-ФЗ (в ред. Федерального закона от 11.12.2018 №462-ФЗ) «Об обязательном пенсионном страховании в Российской Федерации» и осуществляется на соответствующие счета Федерального казначейства с применением кодов бюджетной классификации, предназначенных для учета страховых взносов, уплаченных в добровольном порядке.

Минимальный размер страховых взносов определяется как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного подпунктом 1 пункта 2 статьи 425 Налогового кодекса Российской Федерации, увеличенное в 12 раз. Размер страховых взносов за расчетный период 2020 год составляет 32 023,20 рублей (1МРОТ х 22% х 12 месяцев). 1 МРОТ на 01.01.2020 – 12 130,00 рублей.

Для лиц, применяющих специальный налоговый режим «Налог на профессиональный доход», чтобы получить целый год страхового стажа необходимо уплатить в расчетном периоде не менее фиксированного размера страхового взноса на обязательное пенсионное страхование, определяемого в соответствии со статьей 430 Налогового кодекса Российской Федерации (за 2019 год – 29 354 рубля, за 2020 год – 32 448 рублей). В случае уплаты меньшей суммы в страховой стаж будет засчитан период, пропорциональный уплате.

Максимальный размер страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного подпунктом 1 пункта 2 статьи 425 Налогового кодекса Российской Федерации, увеличенное в 12 раз (8МРОТ х 22% х 12 месяцев). В 2020 году данная сумма составляет 256 185,60 рублей.

Если заявление о добровольном вступлении в правоотношения (о прекращении правоотношений) по обязательному пенсионному страхованию подано в территориальный орган Пенсионного фонда Российской Федерации в течение расчетного периода, размер страховых взносов, подлежащих уплате за этот расчетный период, определяется пропорционально количеству календарных месяцев, в течение которых лицо состояло в правоотношениях по обязательному пенсионному страхованию. За неполный месяц размер страховых взносов определяется пропорционально количеству календарных дней этого месяца (но не более 8МРОТ х 22% х 12 либо на пропорциональное количество месяцев и дней).

Код бюджетной классификации для уплаты страховых взносов на страховую пенсию физическими лицами, добровольно вступившими в правоотношения по обязательному пенсионному страхованию, утверждается Приказом Минфина.

|

Код |

Наименование КБК |

|

392 1 02 02042 06 1000 160 |

Страховые взносы, уплачиваемые лицами, добровольно вступившими в правоотношения по обязательному пенсионному страхованию, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии |

Узнать реквизиты и сформировать квитанцию на уплату страховых взносов можно на нашемэлектронном сервисе.

Пока ИП зарегистрирован в качестве страхователя-работодателя, ПФР и ФСС будут ожидать от него представления отчетности об уплате страховых взносов. Поэтому один из самых популярных вопросов у ИП, решивших закрыть бизнес — как сняться с учета в качестве страхователя.

До тех пор пока ИП зарегистрирован в качестве страхователя-работодателя, ПФР и ФСС будут ожидать от него представления отчетности об уплате страховых взносов. Поэтому один из самых популярных вопросов у индивидуальных предпринимателей, решивших закрыть бизнес, — как сняться с учета в качестве страхователя.

Для прекращения хозяйственной деятельности индивидуальному предпринимателю необходимо обратиться в налоговую инспекцию с комплектом документов. Если с документами все в порядке, то ФНС снимет ИП с налогового учета и исключит запись из ЕГРИП.

В этой ситуации для снятия с учета в ПФР обращаться не нужно. Фонд сам снимет предпринимателя с учета после получения от налоговиков сведений об исключении записи из реестра.

Если у ИП нет в штате сотрудников и он не платил «за себя» страховые взносы по нетрудоспособности, материнству и на травматизм, то обращаться в ФСС также не понадобится.

Но если у ИП в штате были наемные работники, то потребуется совершить несколько шагов, чтобы сняться с учета в ПФР и ФСС в качестве работодателя.

Снятие с учета в ФСС

Разумеется, в первую очередь нужно расторгнуть все трудовые договоры с работниками. После этого в ФСС потребуется представить следующие документы:

- заявление;

- копии документов о прекращении трудовых отношений с работниками (копию соглашения о расторжении трудового договора или копию приказа об увольнении).

Снятие с учета в ПФР

Вопрос о снятии с учета в ПФР довольно спорный, и его решение остается, в первую очередь, на усмотрение предпринимателя. Порядок постановки и снятия с учета в ПФР регулируется постановлением правления ПФР от 13.10.08 № 296п, которое не обязывает ИП после увольнения всех сотрудников обращаться в ПФР.

Однако если ИП стоит на учете как работодатель, то даже при отсутствии сотрудников он обязан сдавать отчетность в ПФР (форма РСВ-1). Поэтому все же рекомендуется подать в ПФР заявление о снятии с учета в качестве работодателя. В форме заявления о снятии с учета (приложение 10 к порядку № 296п) в качестве причины снятия с учета предусмотрено прекращение деятельности «как индивидуального предпринимателя, осуществляющего прием на работу наемных работников».

Кроме заявления понадобятся документы, подтверждающие расторжение трудовых и гражданско-правовых отношений ИП с физлицами (перечень таких документов можно запросить в отделении ПФР, где предприниматель стоит на учете).

3 199

В последнее время все чаще появляются индивидуальные предприниматели (ИП), общества с ограниченной ответственностью (ООО) и другие виды и формы компаний. Некоторые состоят из одного сотрудника (например, адвокаты, занимающиеся частной практикой), другие насчитывают несколько сотен человек в штате.

<quote>Однако вне зависимости от численности персонала, все эти лица, как физические, так и юридические, должны пройти процедуру регистрации в качестве работодателя в Пенсионном фонде России (ПФР), а в случае определенных обстоятельств — сняться с этого учета.</quote>

Кто может являться работодателем (страхователем)?

Основным документом, регулирующим регистрацию и снятие с учета в качестве страхователя физических и юридических лиц, является Федеральный закон от 15.12.2001 N 167-ФЗ. В нем регламентирована система обязательного пенсионного страхования (ОПС).

Согласно этому документу, работодателями являются:

- Лица, осуществляющие функции страхователя, вступившие в правоотношения по ОПС добровольно;

- Физические лица и организации, выплачивающие заработную плату (з/п) своим сотрудникам;

- Лица, которые не являются индивидуальными предпринимателями, но приравниваются к ним вышеупомянутым законом (нотариусы, адвокаты, арбитражные управляющие и т.д. — занимающиеся частной практикой), уплачивающие страховые взносы только за себя.

Порядок регистрации в качестве работодателя в ПФР

Согласно статье 11 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации», регистрация страхователя происходит по следующему принципу:

- Сначала происходит регистрация в Федеральной налоговой службе, присваиваются различные реквизиты.

- Затем, в зависимости от формы работодателя (физическое или юридическое лицо, делает ли взносы за себя или еще за своих сотрудников и т.д.) или данные в Пенсионный фонд России приходят автоматически из ФНС, а регистрация проходит в беззаявительном порядке, либо лицо должно сообщить сведения о себе самостоятельно, путем подачи заявления в орган ПФР.

<quote>Обратите внимание, что некоторые категории будущих страхователей могут подвергаться штрафам в случае просрочки регистрации в качестве работодателя.</quote>

Документы для оформления

Для простоты понимания порядок регистрации и необходимые документы для различных физических и юридических лиц отражен в таблице ниже:

| Форма/вид работодателя | В каком порядке осуществляется регистрация | Документы для оформления в качестве страхователя |

|---|---|---|

| Юридическое лицо (ООО) | Автоматически (заявления не требуется) | Не требуются |

| Дочерняя организация (обособленное подразделение) | Требуется обратиться в ПФР с заявлением о регистрации |

|

| ИП, адвокаты, нотариусы и другие лица, производящие выплаты з/п | Требуется подать заявление о регистрации |

|

| Физ. лица, уплачивающие страховые взносы за себя (ИП, адвокаты и нотариусы) | Автоматически | Не требуются |

| Лица, добровольно уплачивающие страховые взносы | В заявительном порядке |

|

| Лица, занимающиеся частной практикой | В заявительном порядке | Заявление о регистрации в качестве страхователя |

<quote>Срок, в течение которого происходит регистрация организации/физического лица в качестве работодателя, закреплен законодательно и составляет 3 рабочих дня.</quote>

Порядок снятия с регистрационного учета страхователя

Согласно части 2 статьи 11 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации», а также главам II-IV Постановления Правления ПФ РФ от 13.10.2008 N 296п снятие с регистрационного учета (РУ) в Пенсионном фонде России происходит следующим образом:

- Для организаций:

- ПФР получает данные из Федеральной налоговой службы;

- заносятся сведения в карточку страхователя;

- организация снимается с учета в Пенсионном фонде России.

- В случае с обособленными подразделениями:

- организацией принимается решение о снятии с РУ и переход на централизованную уплату взносов;

- то решение в заявительном порядке передается в ПФР;

- организация снимается с учета.

- Для физических лиц (не являющимися ИП), снимающимися с учета по причине прекращения деятельности:

- лицо подает заявление о снятии с учета;

- в пенсионные органы подаются дополнительные сведения, необходимые для индивидуального учета в системе ОПС;

- ПФР производит снятие лица с учета.

- Если физическое лицо снимается с учета по причине смены места жительства:

- требуется переслать необходимые документы по новому месту жительства;

- ПФР по новому месту жительства получает сведения из ЕГРИП;

- по старому месту жительства происходит снятие с регистрационного учета.

- В случае наступления смерти работодателя снятие с учета происходит при подаче сведений о его смерти или при получении сведений из ЕГРИП о прекращении деятельности ИП по причине смерти.

- Для работодателей, представляющих собой фермерское (крестьянское) хозяйство или его аналоги, снятие с учета происходит так же, как с юридическими лицами.

Перечень необходимых документов

Пакеты документов, требующиеся для снятия в Пенсионном фонде России, могут различаться в зависимости от вида страхователя и от причин прекращения деятельности работодателя.

<quote>Срок снятия с регистрационного учета в ПФР в качестве страхователя — 3 рабочих дня.</quote>

- Для организаций (ООО) ни заявления, ни каких-либо документов вообще не требуется — снятие с учета происходит в беззаявительном порядке, исходя из данных, переданных Федеральной налоговой службой о ликвидации организации.

- В случае, если организация является дочерней, будет необходимо написать заявление, а также предъявить документы, подтверждающие прекращение деятельности обособленного подразделения в качестве страхователя. Это может быть приказ или решение о переходе на централизованную систему взносов (когда родительское предприятие будет производить уплату страховых взносов в ПФР), либо о ликвидации дочерней организации.

- Когда работодателем является физическое лицо — индивидуальный предприниматель, нотариус, адвокат и т.д., выплачивающие своим работникам заработную плату, оно снимается с учета по факту подачи заявления в Пенсионный фонд России.

- Если же страхователь уплачивает взносы за себя, снятие происходит автоматически при получении данных из соответствующих органов. Исключением из этого правила являются арбитражные управляющие — им требуется написать заявление.

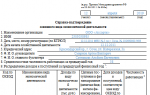

Заявление о снятии с регистрационного учета в ПФР

В случае, если прекращение полномочий работодателя происходит не автоматически, вне зависимости от вида страхователя, ему (или его представителю) потребуется написать заявление о снятии с регистрационного учета (РУ).

<quote>Как и в случае с постановкой на учет, в это заявление вносится вся информация, которая будет необходима Пенсионному фонду России, чтобы снять с юридического или физического лица статус работодателя.</quote>

В заявлении тредуется указать сведения о заявителе (ФИО, ИНН, ОГРНИП, адрес и паспортные данные), а также причину снятия с РУ.

Различают следующие виды заявлений о снятии регистрации, в зависимости от типа страхователя:

- для обособленных подразделений;

- для физических лиц, производящих выплату з/п своим сотрудникам.

Уведомление о снятии с регистрационного учета

Согласно действующему законодательству, Пенсионный фонд России может уведомить о снятии с учета в качестве страхователя по письменному обращению физического/юридического лица. Уведомление для лиц, выплачивающих заработную плату, размещено в приложении 11 Постановления Правления ПФ РФ от 13.10.2008 N 296п и содержит в себе следующие сведения о страхователе:

- ФИО в соответствии документами, удостоверяющими личность;

- адрес регистрации;

- регистрационные данные — ОГРНИП, ИНН, регистрационный номер, полученные в ФНС;

- дату снятия с РУ;

- наименование органа ПФР.

Заключение

Снятие с учета в качестве страхователя — такой же важный процесс, как и регистрация. В целом можно выделить следующие нюансы, требующие внимания:

- физические и юридические лица в зависимости от типа работодателей, к которым они причисляются, имеют различные порядки предоставления в Пенсионный фонд России необходимых документов: для кого-то снятие происходит в беззаявительном порядке, кому-то потребуется подавать заявление;

- основанием для снятия с учета может быть ликвидация организации, прекращение деятельности предпринимателем, переход на централизованную уплату страховых взносов, перемена места жительства и смерть страхователя.

3 199

Ответы онлайн-консультанта на вопросы пользователей

Показать еще вопрос

или

Ликвидация индивидуального предпринимательства осуществляется в строгом соответствии с законом 129-ФЗ. Особой спецификой обладает процедура ликвидации для коммерсантов-работодателей. При ликвидации к ним могут возникнуть претензии со стороны внебюджетных фондов. Как сняться с учета в ПФР и ФСС, рассказали юристы. Если ИП закрывает бизнес с работниками, придется подать сразу несколько заявлений.

Порядок ликвидации предпринимательства

Завершение коммерческой деятельности регистрируется в налоговых органах по месту жительства. Правовой основой процедуры является статья 22.3 закона 129-ФЗ. Заявление о закрытии ИП необходимо подать по форме Р26001, утвержденной приказом ФНС России № ММВ-7-6/25@.

Обязательными приложениями к уведомлению станут:

- платежное поручение или чек о внесении пошлины в размере 160 рублей;

- справка из ПФР о предоставлении персонифицированных сведений.

Отсутствие в составе приложений справки из Пенсионного фонда России не является основанием отклонения заявления. Налоговый орган обязан запросить информацию о сдаче отчетности по межведомственным каналам. Порядок обмена данными закреплен правительственным постановлением № 1092 от 22.12.2011.

Важно! Реквизиты для внесения пошлины можно получить на официальном сайте ФНС РФ. Автоматический сервис формирует квитанцию бесплатно и круглосуточно.

Таким образом, законодатель требует от предпринимателя только подачи документов в регистрирующий орган. Однако избежать контактов с внебюджетными фондами удастся лишь коммерсантам без работников.

Когда необходимо сняться с учета

Предприниматели, не привлекавшие наемных сотрудников, не должны обращаться во внебюджетные фонды при ликвидации. Начисление фиксированных страховых сборов останавливается с момента исключения записи из ЕГРИП.

Работодатель же должен уведомить о прекращении деятельности ФСС, а также сдать итоговую отчетность в ПФР. Вопрос о прекращении статуса плательщика взносов встанет в следующих случаях:

- расторжение трудовых договоров со всеми сотрудниками;

- полная ликвидация ИП.

Правила снятия с учета в фондах неодинаковы. Администрированием пенсионных отчислений сейчас занимается налоговая служба. В ПФР работодатели подают только персонифицированные сведения. Отправлять отдельные заявления о ликвидации не требуется. Фонд социального страхования сохранил организационную и административную самостоятельность. Уведомить территориальное подразделение об увольнении всех работников ИП придется.

Процедура снятия с учета в ПФР

Все необходимые документы в фонд поступят по межведомственным каналам от налоговой службы. Формально для прекращения статуса работодателя предпринимателю достаточно расторгнуть трудовые договоры и ликвидировать ИП.

Однако фактически снятие с учет в ПФР производиться будет, ведь при рассмотрении заявления Р26001 контролирующий орган запрашивает справку о сдаче персонифицированной отчетности. Речь идет о двух формах:

- СЗВ-М. Информация о застрахованных сотрудниках передается ежемесячно до 15 числа;

- СЗВ-СТАЖ. Сведения предписано отправлять ежегодно до начала марта. При прекращении предпринимательской деятельности отчет потребуется подать не позднее даты обращения в налоговый орган (статья 9 закона 27-ФЗ от 01.04.1996).

С внедрением межведомственной электронной системы получать справку об исполнении обязанности на бумаге не требуется. Однако убедиться в отсутствии долгов по отчетам юристы рекомендуют. В противном случае вероятность затягивания процедуры ликвидации окажется высокой.

Важно! При численности персонала 25 человек и более предприниматель обязан подавать данные персонифицированного учета в электронной форме. Если документы поступили в фонд на бумажном носителе, обязанность признается неисполненной. Бизнесмена могут привлечь к административной ответственности по статье 17 закона 27-ФЗ. Штраф составляет 500 рублей за каждое застрахованное лицо.

Порядок снятия с учета в ФСС

Закрытие ИП, привлекавшего наемных работников, потребует соблюдения особых правил. Инструкция утверждена приказом Минтруда России № 202н от 29.04.2016. Предпринимателю необходимо отправить в территориальное подразделение фонда письменное заявление с копией распоряжения о расторжении последнего трудового договора. Бланк обращения включен в число приложений к приказу Минтруда РФ № 574н.

Снятие с учета в ФСС производится вне зависимости от наличия задолженности по сборам. На регистрационные действия сотрудникам фонда отводится 14 рабочих суток. От погашения долга предпринимателя это не освобождает. Взыскание денег допускается после завершения процедуры.

Важно! Нормативными актами не установлен срок подачи заявления. Однако затягивать с уведомлением ФСС РФ не стоит, ведь наличие статуса работодателя обязывает сдавать отчетность.

Пошаговый алгоритм: краткая инструкция для ИП

Порядок ликвидации предпринимательства зависит от статуса заявителя. Коммерсантам без работников достаточно внести пошлину и обратиться в налоговый орган по месту проживания. Задолженность по фиксированным сборам не будет препятствием для прекращения деятельности. Взносы взыщут после исключения записи из ЕГРИП.

Предприниматели-работодатели обязаны предпринять следующие действия:

- уволить сотрудников;

- рассчитать и перечислить страховые взносы;

- сдать итоговую персонифицированную отчетность в ПФР;

- направить уведомление в ФСС РФ;

- оплатить государственную пошлину;

- подать заявление Р26001 в налоговый орган.

Инструкция актуальна для плательщиков всех режимов. При этом важно помнить о наличии у фондов и ИФНС права на назначение внеочередной проверки. Ликвидация ИП признана основанием для внеплановых контрольных мероприятий. В этом случае процедура прекращения деятельности затянется на весь период инспектирования.

Заявление о снятии с учета в ФСС

Независимо от того какое количество человек в штате предприятия (больше сотни либо всего один) каждый работодатель обязан отчитываться в такие государственные органы, как Пенсионный фонд и Фонд Соцстраха. Соответственно производить туда все необходимые отчисления и предоставлять отчёты. В некоторых ситуациях работодателю необходимо снятие с учёта в ПФР и ФСС. Далее, в статье расскажем, как это сделать, каков порядок действий при этом, а также какие документы требуется предоставить.

ИП как работодатель

Индивидуальный предприниматель, наряду с другими компаниями иной организационно-правовой формы, также может являться работодателем. Поэтому в силу некоторых положений действующего законодательства он обязан предоставлять соответствующие документы в Пенсионный Фонд России (- далее ПФР), а также Фонд Социального Страхования (- далее ФСС).

Индивидуальный предприниматель, наряду с другими компаниями иной организационно-правовой формы, также может являться работодателем. Поэтому в силу некоторых положений действующего законодательства он обязан предоставлять соответствующие документы в Пенсионный Фонд России (- далее ПФР), а также Фонд Социального Страхования (- далее ФСС).

Если по каким-либо причинам ИП принимает решение о прекращении своей деятельности, следует придерживаться следующего алгоритма:

- Расторгнуть все существующие трудовые соглашения со своими работниками;

- Произвести соответствующие выплаты бывшим сотрудникам;

- Произвести выплаты в контролирующие органы, а также уплатить причитающиеся налоги и сборы.

Важно понимать различие между полным прекращением деятельности и просто увольнением всех сотрудников.

В первой ситуации, наравне с представлением всех требуемых бумаг, требуется подача соответствующих заявлений, а именно бланков о снятии ИП с учёта в ПФР, ФСС.

Если же просто в числе работающих остаётся лишь одно лицо — сам предприниматель, то предоставление отчётности в пенсионный будет необходимо, но только в случае дальнейшего продления деятельности. Также следует поступить с отчетностью в ФСС, необходимо будет предоставление заявления о снятии в качестве работодателя. Но здесь важно учесть, что если помимо трудовых соглашений были заключены соглашения гражданско-правового характера, то уплата взносов по ним будет продолжаться, а соответственно сниматься с учёта нет необходимости.

Порядок снятия с регистрационного учёта страхователей

Снятие с учёта ИП в качестве страхователя в ПФР происходит только после подачи им соответствующих бумаг. При этом пакет документов будет выглядеть следующим образом:

Снятие с учёта ИП в качестве страхователя в ПФР происходит только после подачи им соответствующих бумаг. При этом пакет документов будет выглядеть следующим образом:

- Бланк заявления о снятии с учёта в качестве страхователя в ПФР;

- Копии распоряжений о прекращении трудовых отношений с сотрудниками либо иных документов, подтверждающих этот факт;

- Копии распорядительных либо иных документов, свидетельствующих об окончании гражданско-правовых отношений.

Перечень документов для снятия в качестве работодателя для ФСС будет выглядеть аналогично за исключением лишь иного бланка самого заявления.

Ниже перечислим ситуации, когда подача заявления в ПФР и ФСС о снятии с регистрационного учёта необходима:

- Если все работники были уволены, но ИП продолжает дальше существовать, без оформления своей ликвидации;

- Если в компании была произведена реорганизация и «головное отделение» было ликвидировано либо присоединено к другому отделению.

Во всех случаях алгоритм действий будет следующим:

- Подготовка требуемых бумаг;

- Подача соответствующих документов в органы;

- Ожидание установленных сроков;

- Получение соответствующего уведомления.

Допустима подача документов в любое время, но при этом потребуется предоставление соответствующей нулевой отчётности до самого момента ликвидации.

Заявление и уведомление

Поскольку деятельность двух этих ведомств не зависит друг от друга, формы заявлений, предъявляемых в них, тоже регламентируются разными актами.

Поскольку деятельность двух этих ведомств не зависит друг от друга, формы заявлений, предъявляемых в них, тоже регламентируются разными актами.

В пенсионный подаётся бумага, утвержденная Постановлением Правления ПФР от 13.10.2008 № 296п (приложение № 10), но несмотря на то, что официально этот документ утратил свою силу, нормы, регулирующие порядок подачи заявления о снятии с учёта в ПФР, следует читать в новой редакции.

Бланк должен содержать в себе:

- Название органа, в который предъявляется бумага;

- Персональные данные лица — заявителя;

- ИНН и ОГРНИП подателя заявления;

- Адрес проживания;

- Контактные данные;

- Отметку в виде проставления галочки в соответствующем поле, информирующем о причинах прекращения деятельности работодателя;

- Дату подачи бумаги;

- Подпись заявителя.

Скачать заявление о снятии с регистрационного учета индивидуального предпринимателя — работодателя

Скачать заявление о снятии с регистрационного учета организации по месту нахождения обособленного подразделения

Заполнению заявления в ФСС подлежат следующие строки:

- Дата подачи документа;

- Название органа, в который подаётся заявление;

- Персональные данные заявителя;

- Адрес проживания;

- Номер регистрационный страхователя;

- Проставление соответствующей галочки в поле, информирующем о наличии (отсутствии) гражданско-правовых договоров;

- Подпись заявителя.

Скачать заявление в ФСС о снятии с учёта в качестве работодателя

После подачи требуемых документов соответствующий орган может направить заявителю уведомление о снятии с учёта. Сделать он это может как непосредственно вручив бумагу, так и путём её направления по электронной почте.

Действующим законодательством закреплён порядок снятия с учёта работодателя в ПФРи ФСС. Предоставлять документацию необходимо в случае увольнения всех работников. Если же происходит ликвидация ИП, названные сведения автоматически поступают в указанные органы.

Используемые источники:

- http://www.pfrf.ru/knopki/zhizn/~742

- https://kontur.ru/elba/spravka/48-ip_s_ucheta

- https://pensiology.ru/ops/rabotodatelyam/snyatie-s-ucheta-v-pfr/

- https://newfranchise.ru/baza_znaniy/kak-ip-snyatsya-s-ucheta-v-pfr-i-fss-pri-zakrytii-biznesa

- https://pensionniy-vozrast.ru/snyatie-s-ucheta-rabotodatelya-v-pfr.html

Обращаемся за возвратом излишне уплаченных страховых взносов

Обращаемся за возвратом излишне уплаченных страховых взносов ФСС электронный больничный лист в личном кабинете

ФСС электронный больничный лист в личном кабинете Электронный больничный в личном кабинете ФСС

Электронный больничный в личном кабинете ФСС

Все функции электронного кабинета страхователя на сайте ФСС

Все функции электронного кабинета страхователя на сайте ФСС Как узнать реквизиты своей ИФНС, ПФР, ФСС

Как узнать реквизиты своей ИФНС, ПФР, ФСС Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги

Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги Как проверить электронный больничный через Госуслуги

Как проверить электронный больничный через Госуслуги