Содержание

После сдачи отчетности за 9 месяцев 2013 года сотрудники Пенсионного фонда и Фонда социального страхования сформировали график совместных плановых проверок на следующий год, в ходе которых они проверят правильность начисления и уплаты страховых взносов. Разберемся, как узнать, ждут ли вас проверки и какие документы могут потребоваться для их успешного прохождения.

Совместные проверки ПФР и ФСС – обязательное мероприятие, регламентированное Федеральным законом от 24 июля 2009 года № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ…». Нередко они становятся неожиданностью для предприятий. Избежать «сюрприза» и заранее подготовить необходимые документы поможет сервис «Эксперт» от компании СКБ Контур.

Перечень документов, которые инспекторы могут запросить в ходе проверки:

- учредительные документы. На их основании проверяющие установят наименование, юридический и фактический адрес компании и виды ее деятельности. Кроме того, учредительные документы указывают на порядок выплаты дивидендов, которые не облагаются страховыми взносами;<object>

Центр обучения «Клерка»? Реклама<object>

Центр обучения «Клерка»? Реклама<object> </object><object>Клерк.Премиум на год за 808 рубОгромный выбор обучающего контента с выдачей сертификатов. Скидки весь июнь!Узнать больше</object> Важно! Организациям, которые ожидают выездную проверку из ПФР и ФСС, следует обратить внимание на то, что инспекторы зачастую запрашивают документы, которые не имеют права требовать. Кроме того, проверяющие специалисты могут попросить предъявить те документы, которые в принципе не ведутся организацией. Например, список лиц, работающих на основании договоров гражданско-правового характера. Организация не обязана вести учет этих лиц и предоставлять его в ходе проверок. Наказание или штраф за отсутствие подобных документов не предусматривается – ведь на их основании не рассчитывается размер взносов в ФСС и ПФР.? Реклама

</object><object>Клерк.Премиум на год за 808 рубОгромный выбор обучающего контента с выдачей сертификатов. Скидки весь июнь!Узнать больше</object> Важно! Организациям, которые ожидают выездную проверку из ПФР и ФСС, следует обратить внимание на то, что инспекторы зачастую запрашивают документы, которые не имеют права требовать. Кроме того, проверяющие специалисты могут попросить предъявить те документы, которые в принципе не ведутся организацией. Например, список лиц, работающих на основании договоров гражданско-правового характера. Организация не обязана вести учет этих лиц и предоставлять его в ходе проверок. Наказание или штраф за отсутствие подобных документов не предусматривается – ведь на их основании не рассчитывается размер взносов в ФСС и ПФР.? Реклама

Помимо учредительных документов, регистров бухгалтерского и налогового учета, расчетов по начисленным страховым взносам и книг учета доходов и расходов инспектор вправе запросить:

- гражданско-правовые договоры (контракты) с физическими лицами. В таких договорах кроме сумм вознаграждения изучается предмет договора: относится он к договорам на оказание услуг (выполнение работ) или к передаче имущественных прав, например договору аренды.? Реклама

Отметим, что инспекторы будут пытаться переквалифицировать договор гражданско-правового характера в трудовой. Это возможно, если предмет договора прописан некорректно: договор заключен не на выполнение определенной услуги, а на исполнение функций. Вместе с тем выплаты, произведенные по договорам гражданско-правового характера, не облагаются страховыми взносами, подлежащими уплате в ФСС (подпункт 2 пункта 3 статьи 9 ФЗ №212).

Инспекторов могут заинтересовать также:

- первичные документы бухгалтерского учета, подтверждающие факты осуществления предприятием хозяйственной деятельности. Цель проверки этих документов – определить полноту отчета за выданные авансы и начислить взносы на разницу;? Реклама

Обратите внимание, что принимаются копии, заверенные руководителем проверяемой организации, а не нотариально. Также имейте в виду, что инспекторы вправе запросить один и тот же документ неограниченное количество раз.? Реклама

Компании, которые станут объектами совместных проверок ПФР и ФСС, отбираются в соответствии с критериями отбора, указанными в Письме ПФР № ТМ-30-24/13848, ФСС РФ № 02-03-08/13-2872 от 21.12.2010. Но самим предпринимателям и бухгалтерам оценить вручную, попадет ли их фирма в список проверяемых, достаточно трудоемко. Поэтому был создан сервис, автоматизирующий все необходимые расчеты. Внесите данные о компании в «Эксперт» и узнайте, какова вероятность проверки заранее.

</object>

Мероприятия

Блоги компаний

Обновление: 15 февраля 2017 г.

Внебюджетные фонды в случаях, предусмотренных законодательством, проводят выездные проверки. До 2017 года на вопросы, как проводится выездная проверка ПФР и ФСС, что проверяют и как оформляют, отвечал Федеральный закон от 24 июля 2009 года. Однако с 2017 года он утратил силу, и в настоящее время соответствующий порядок регулируется нормами НК РФ. Кроме этого, в отношении порядка проверок ФСС продолжают действовать нормы Федерального закона от 24 июля 1998 года (далее – Ф. закон № 125-ФЗ). Рассмотрим этот порядок.

Проверка ФСС

Статья 35 Федерального закона от 24 июля 2009 года регулировала до 2017 года правоотношения по проведению и оформлению результатов выездных проверок ФСС в части, не противоречащей Федеральному закону от 24 июля 1998 года.

Как мы уже отмечали, Федеральный закон от 24 июля 2009 года с 01.01.2017 не применяется.

В настоящее время вопросы уплаты взносов на обязательное пенсионное страхование на соцстрах по нетрудоспособности и материнству, а также их администрирования регулируются главой 34 НК РФ и частью первой НК РФ соответственно.

Вопросы же уплаты взносов на соцстрах по несчастным случаям и профзаболеваниям, а также их администрирования регулируются положениями главы IV.2 Ф. закона № 125-ФЗ, применяемой начиная с января 2017 года.

В соответствии с п. 3 ст. 26.14 Ф. закона № 125-ФЗ план выездных проверок ФСС (в т.ч. на 2017 год) ежегодно разрабатывают территориальные органы фонда.

Предмет проверки:

- контроль за верностью расчетов и соблюдением страхователем сроков перечисления взносов на соцстрах;

- при наступлении страховых случаев — правильность осуществления страхователем затрат на соответствующие выплаты.

Период проверки: год проверки плюс три года до этого.

Срок проверки:

- в общем порядке – два месяца;

- при наличии оснований, указанных в пункте 10 статьи 26.16, – четыре или шесть месяцев.

Периодичность проверки: не более 1 раза в три года.

Критерии отнесения к «зоне риска» на очередной год по выездным проверкам ПФР и ФСС (критерии плана в 2017 году могут быть аналогичными, т.к. обновленная информация не публиковалась) были обозначены в Письме ПФ РФ N ТМ-30-24/13848, ФСС РФ N 02-03-08/13-2872 от 21 декабря 2010 года. В их числе:

- наличие у страхователя затрат, осуществляемых за счет средств ФСС;

- нарушение срока направления индивидуальных сведений;

- применение «льгот»;

- обнаружение расхождений в расчетах по результатам камеральных проверок (в т.ч. при отсутствии обоснования);

- недоимка по взносам более двух отчетных периодов;

- статус крупнейшего плательщика;

- снижение поступлений при отсутствии изменений в численности;

- множество корректирующих расчетов по взносам;

- информация от налоговых органов о схемах минимизации уплаты взносов.

Очевидно, что приведенный перечень не является исчерпывающим, но он все же дает ориентировочное представление о критериях страхователей, которые могут заинтересовать территориальные органы ФСС с целью отбора и включения соответствующих лиц в план проверок на очередной год.

Что может проверить ФСС

В первую очередь территориальный орган ФСС обычно интересует обоснование затрат на выплату страхового обеспечения (далее — СО), а во вторую – правильность расчета страховых взносов и соблюдение срока их перечисления.

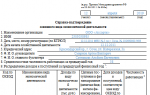

Поэтому на вопрос, какие документы готовить к проверке ФСС в 2017 году, ответ таков:

- документы, подтверждающие расходы на СО;

- документы, связанные с расчетом и перечислением взносов.

Такой вывод подтверждается, в том числе, положениями статей 26.14, 26.16 Ф. закона № 125-ФЗ.

Конкретный же перечень документов зависит непосредственно от ситуации. Ими могут быть, в том числе:

- первичные документы;

- расчетно-платежные ведомости;

- договоры;

- акты, подтверждающие факты травматизма, и т.п.

Результаты проверки ФСС

По окончании выездной проверки проверяющие составляют акт. В зависимости от сложности акта и других обстоятельств его составление может продолжаться от одного до десяти дней.

В случае, если в ходе проверки установлено нарушение, руководитель территориального органа фонда рассматривает материалы проверки и решает, привлекать ли страхователя к ответственности, предусмотренной главой IV.3 Ф. закона № 125-ФЗ, или нет.

Начисленная к уплате задолженность либо погашается страхователем добровольно при получении требования (статья 26.9), либо взыскивается в порядке, предусмотренном статьей 26.6 Ф. закона № 125-ФЗ.

Страхователь, в случае если в отношении него произведено начисление страховых взносов по акту проверки ФСС, должен сделать в учете соответствующие проводки.

Доначисление взносов на соцстрах отражается в бухгалтерском учете проводкой Д-т 91, К-т 69.

Также читайте:

- Скидки к страховому тарифу на 2020 год

Используемые источники:

- https://www.klerk.ru/release/347532/

- https://glavkniga.ru/situations/s503187

ФСС электронный больничный лист в личном кабинете

ФСС электронный больничный лист в личном кабинете Как узнать реквизиты своей ИФНС, ПФР, ФСС

Как узнать реквизиты своей ИФНС, ПФР, ФСС

Обращаемся за возвратом излишне уплаченных страховых взносов

Обращаемся за возвратом излишне уплаченных страховых взносов Все функции электронного кабинета страхователя на сайте ФСС

Все функции электронного кабинета страхователя на сайте ФСС Как пользоваться личным кабинетом на сайте ФСС

Как пользоваться личным кабинетом на сайте ФСС Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги

Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги