Содержание

- 1 Рейтинг управляющих компаний ПФР на 01. 01. 2017

- 2 Увидели в пенсионной выписке ВЭБ УК «Расширенный» – что это такое?

- 3 Разница между расширенным портфелем и портфелем государственных ценных бумаг

- 4 Как перевести средства в другой портфель?

- 5 Как узнать размер своих пенсионных накоплений в ВЭБ УК «Расширенный»

- 6 Есть ли официальный сайт и «Личный кабинет» у ВЭБ УК «Расширенный»

- 7 Какая доходность у ВЭБ УК «Расширенный»?

- 8 Управляющая компания

- 9 Пенсионный фонд и Управляющие компании.

- 10 Негосударственные пенсионные фонды

- 11 Резюме

- 12 Что это

- 13 Где можно формировать накопительную пенсию

- 14 Деятельность

- 15 Видео: Суть дела

- 16 Доходность пенсионных накоплений

- 17 Что лучше: государственная или частная

Рейтинг управляющих компаний, с которыми у ПФР заключены договоры доверительного управления средствами пенсионных накоплений, и особенности формирования накопительной пенсии в частной управляющей компании (ЧУК)

Рейтинг управляющих компаний ПФР на 01. 01. 2017

| Название УК (портфель) | Продолж деятельн | Средн доходн с 2004 года, % год | Доходн за 2016 год, % год | Объем привлеченных средств пенсионных накоплений за 2016, руб | Объем пенсионных накоплений под управлением, переданных из ПФР, СЧА руб | Доля рынка, % | Доля рынка среди частных УК, % | Рейтинг УК от «Эксперт РА» | Название УК (портфель) |

|---|---|---|---|---|---|---|---|---|---|

| Название УК (портфель) | Продолж деятельн | Средн доходн с 2004 года, % год | Доходн за 2016 год, % год | Объем привлеченных средств пенсионных накоплений за 2016, руб | Объем пенсионных накоплений под управлением, переданных из ПФР, СЧА руб | Доля рынка, % | Доля рынка среди частных УК, % | Рейтинг УК от «Эксперт РА» | Название УК (портфель) |

| ООО «УК «АГАНА» (Сбалансированный) | 14 | 9,31 | 10,48 | 9222906 | 266448251 | 0.01 | 0.63 | — | ООО «УК «АГАНА» (Сбалансированный) |

| ООО «УК «АГАНА» (Консервативный) | 14 | 6,5 | 11,2 | 972292 | 22639192 | < 0.01 | 0.05 | — | ООО «УК «АГАНА» (Консервативный) |

| ООО УК «АК БАРС КАПИТАЛ» | 14 | 4,57 | 10,63 | 31212573 | 2479050764 | 0.12 | 5.89 | — | ООО УК «АК БАРС КАПИТАЛ» |

| ООО УК «Альфа-Капитал» | 20 | 6,22 | 13,4 | 42569772 | 1100677469 | 0.05 | 2.61 | А++ | ООО УК «Альфа-Капитал» |

| ЗАО «УКАЦ» «Управляющая компания «Аналитический центр» | 15 | 7,51 | 19,45 | 843424 | 32738825 | < 0.01 | 0.08 | — | ЗАО «УКАЦ» «Управляющая компания «Аналитический центр» |

| ООО «УК «Атон-менеджмент» | 16 | 8,27 | 14,38 | 9536029 | 839481056 | 0.04 | 1.99 | — | ООО «УК «Атон-менеджмент» |

| ООО «УК БИН ФИНАМ Групп» | 13 | 6,65 | 11,54 | 7387587 | 452730715 | 0.02 | 1.08 | А | ООО «УК БИН ФИНАМ Групп» |

| АО УК «БКС» (Доходный) | 18 | 8,98 | 17,21 | 69877546 | 776431830 | 0.04 | 1.84 | — | АО УК «БКС» (Доходный) |

| АО УК «БКС» (Сбалансированный) | 18 | 7,74 | 9,88 | 7846992 | 63292640 | < 0.01 | 0.15 | — | АО УК «БКС» (Сбалансированный) |

| ООО «УК «БФА» | 14 | 7,01 | 8,29 | 3818297 | 1297900370 | 0.06 | 3.08 | А+ | ООО «УК «БФА» |

| ООО ВТБ Капитал Пенсионный резерв | 14 | 9,11 | 14,95 | 91071603 | 7357302159 | 0.37 | 17.48 | А++ | ООО ВТБ Капитал Пенсионный резерв |

| АО ВТБ Капитал Управление активами | 14 | 9,46 | 14,68 | 277015768 | 1411554258 | 0.07 | 3.35 | А++ | АО ВТБ Капитал Управление активами |

| ВЭБ (Государственных ценных бумаг) | 14 | 7,47 | 12,20 | 6484249683 | 28773532670 | 1.43 | — | — | ВЭБ (Государственных ценных бумаг) |

| ВЭБ (Расширенный — портфель «молчунов») | 14 | 7,30 | 10,53 | 49230292793 | 1939184538781 | 96.47 | — | — | ВЭБ (Расширенный — портфель «молчунов») |

| АО «ОФГ ИНВЕСТ» | 20 | 8,41 | 10,55 | 1239046 | 103108000 | 0.01 | 0.24 | — | АО «ОФГ ИНВЕСТ» |

| АО УК «Ингосстрах-Инвестиции» | 19 | 6,87 | 11,67 | 30577478 | 262318595 | 0.01 | 0.62 | А++ | АО УК «Ингосстрах-Инвестиции» |

| ООО «Управляющая компания «КапиталЪ» | 13 | 9,41 | 22,35 | 34566648 | 2550382930 | 0.13 | 6.06 | А++ | ООО «Управляющая компания «КапиталЪ» |

| ЗАО «Лидер» | 23 | 9,06 | 14,58 | 20532155 | 491484744 | 0.02 | 1.17 | А++ | ЗАО «Лидер» |

| ООО «УК МДМ» | 16 | 8,96 | 9,83 | 6448613 | 202582745 | 0.01 | 0.48 | А+ | ООО «УК МДМ» |

| ЗАО «Металлинвесттраст» | 14 | 4,75 | 13,55 | 8000002 | 549237198 | 0.03 | 1.30 | — | ЗАО «Металлинвесттраст» |

| ООО «УК «МЕТРОПОЛЬ» | 13 | 8,83 | 14,02 | 4424011 | 109153323 | 0.01 | 0.26 | — | ООО «УК «МЕТРОПОЛЬ» |

| ЗАО «УК Мономах» | 14 | 8,47 | 21,00 | 5714555 | 66267607 | < 0.01 | 0.16 | — | ЗАО «УК Мономах» |

| АО «НУК» «Национальная управляющая компания» | 12 | 5,53 | 10,40 | 312176 | 26202605 | < 0.01 | 0.06 | — | АО «НУК» «Национальная управляющая компания» |

| ООО УК «ОТКРЫТИЕ» | 13 | 11,89 | 17,85 | 135052632 | 687082166 | 0.03 | 1.63 | — | ООО УК «ОТКРЫТИЕ» |

| ООО «ПЕНСИОННАЯ СБЕРЕГАТЕЛЬНАЯ КОМПАНИЯ» | 6 | 6,62 | 10,53 | 19288053 | 173771545 | 0.01 | 0.41 | А+ | ООО «ПЕНСИОННАЯ СБЕРЕГАТЕЛЬНАЯ КОМПАНИЯ» |

| ООО «УК ПРОМСВЯЗЬ» | 14 | 8,43 | 9,67 | 3634264 | 236978476 | 0.01 | 0.56 | — | ООО «УК ПРОМСВЯЗЬ» |

| ООО «РЕГИОН Портфельные инвестиции» | 17 | 10,92 | 11,45 | 41307542 | 495197711 | 0.02 | 1.18 | А++ | ООО «РЕГИОН Портфельные инвестиции» |

| ООО «РЕГИОН Траст» | 14 | 8,76 | 11,26 | 5978414 | 1114166594 | 0.06 | 2.65 | А++ | ООО «РЕГИОН Траст» |

| АО «РЕГИОН ЭсМ» «РЕГИОН Эссет Менеджмент» | 14 | 9,67 | 24,81 | 30542873 | 144949823 | 0.01 | 0.34 | А++ | АО «РЕГИОН ЭсМ» «РЕГИОН Эссет Менеджмент» |

| ООО УК «РФЦ-Капитал» | 14 | 8,05 | 18,39 | 140544945 | 1535521800 | 0.08 | 3.65 | B++ | ООО УК «РФЦ-Капитал» |

| АО «Сбербанк Управление Активами» | 16 | 9,28 | 11,80 | 522916266 | 8483313150 | 0.42 | 20.15 | А++ | АО «Сбербанк Управление Активами» |

| АО «СОЛИД Менеджмент | 17 | 9,06 | 12,16 | 271205252 | 2819453440 | 0.14 | 6.70 | А | АО «СОЛИД Менеджмент |

| ТКБ Инвестмент Партнерс (АО) | 14 | 7,91 | 14,50 | 8769031 | 673692394 | 0.03 | 1.60 | А++ | ТКБ Инвестмент Партнерс (АО) |

| ЗАО «Управляющая Компания ТРИНФИКО» (Долгосрочного Роста) | 14 | 6,75 | 11,32 | 1142674 | 86476451 | < 0.01 | 0.21 | А | ЗАО «Управляющая Компания ТРИНФИКО» (Долгосрочного Роста) |

| ЗАО «Управляющая Компания ТРИНФИКО» (Сбалансированный) | 14 | 7,21 | 11,28 | 2497069 | 38839787 | < 0.01 | 0.09 | А | ЗАО «Управляющая Компания ТРИНФИКО» (Сбалансированный) |

| ЗАО «Управляющая Компания ТРИНФИКО» (Консервативного сохранения капитала) | 14 | 7,20 | 9,78 | 334653 | 16671691 | < 0.01 | 0.04 | А | ЗАО «Управляющая Компания ТРИНФИКО» (Консервативного сохранения капитала) |

| АО «УК УралСиб» | 16 | 9,00 | 14,58 | 27528678 | 5020219149 | 0.25 | 11.93 | А+ | АО «УК УралСиб» |

| ООО «Управляющая компания «Финам Менеджмент» | 14 | 6,54 | 27,62 | 29661424 | 105006642 | 0.01 | 0.25 | — | ООО «Управляющая компания «Финам Менеджмент» |

Материалы по теме: Лукашенко, Путину и Назарбаеву будет сложно объяснить невыплату пенсий

Рейтинг управляющих компаний с которыми заключил договор ПФР составлен на основе данных с официальных сайтов ПФР и Investfunds:

Особенности формирования накопительной пенсии в частной управляющей компании (ЧУК)

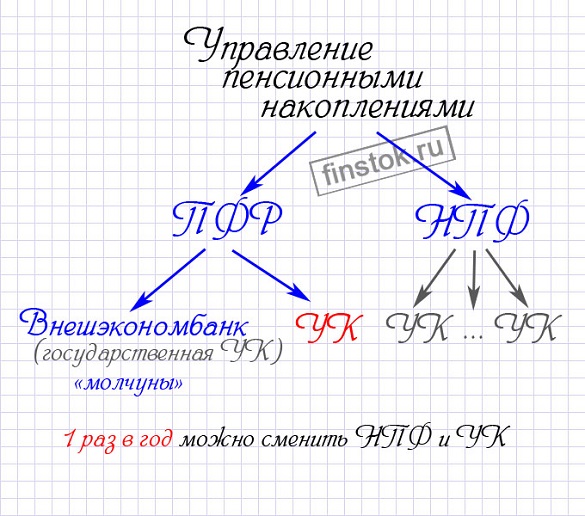

Формировать пенсионные накопления можно в Пенсионном фонде РФ или в негосударственных фондах (НПФ). При этом ПФР дает гражданам право самим выбирать управляющую компанию (государственную или частную).

По сути, управляющие компании, как государственная, так и частные, являются посредниками между застрахованными лицами и пенсионным фондом (страховщиком). Они не осуществляют выплату пенсий, а только занимаются управлением (инвестированием) внесенных на счет средств.

Также застрахованные лица имеют право раз в год сменить компанию. Сделать это нужно до конца текущего года, чтобы в следующем году все накопления перешли в управление вновь выбранной организации. Перед тем, как сделать выбор в пользу той или иной компании, нужно проанализировать их показатели (надежность, продолжительность работы компании (в том числе именно с накопительной частью пенсии), размер накоплений, которыми управляет данная УК и рейтинг УК по доходности:

Как и где формируется накопительная часть пенсии?

В отличие от страховой выплаты, которая формируется в индивидуальных пенсионных коэффициентах (ИПК), средства, поступающие в счет накопительной пенсии, учитываются в денежном эквиваленте в специальной части индивидуального лицевого счета застрахованного лица. Все внесенные деньги считаются пенсионными накоплениями и не финансируют выплаты нынешних пенсионеров.

Формировать накопительное обеспечение можно как за счет работодателя при официальном трудоустройстве (страховые взносы), так и за счет добровольных взносов. Однако за счет страховых взносов возможно увеличение суммы только у некоторых категорий граждан, которые до 2015 года сделали выбор в пользу одновременного формирования двух пенсий, или у молодых людей (в возрасте до 23 лет), которые при первичном трудоустройстве имеют право сделать такой выбор.

Все, кто имеет накопления или только собирается перечислять средства в пользу накопительной пенсии, ежегодно вправе самостоятельно изменить или выбрать страховщика. Это может быть государственный (ПФР) или негосударственные (НПФ) пенсионные фонды.

Материалы по теме: Крупнейшие НПФ России – обзор итогов 9 месяцев 2016 года

Выбрав страховщика в лице ПФР, следует выбрать одну управляющую компанию (УК), которая будет заниматься инвестированием денежных средств на финансовом рынке. Такими компаниями являются:

- государственная (ГУК);

- частные (ЧУК).

Законодательством РФ разрешается формировать накопления только у одного страховщика (в одной УК). То есть одновременно выбрать и частично перечислять средства и УК, и НПФ нельзя.

Стоит отметить, что за застрахованными лицами остается право отказаться от дальнейшего формирования накопительной пенсии. В этом случае прекращается перечисление страховых взносов за счет работодателя на этот вид выплаты. А все ранее сформированные средства будут продолжать инвестироваться страховщиком. При этом гражданин также может сменить УК или фонд.

Что такое управляющая компания и ее деятельность в отношении пенсионных накоплений

Управляющей компанией является юридическое лицо (организация), осуществляющее деятельность на основании договора доверительного управления в отношении имущества физических и юридических лиц. При этом УК обязательно должна иметь специальную лицензию. На территории нашей страны деятельность данных организаций регулируется Федеральным законом № 156-ФЗ от 29 ноября 2001 года.

Страховщик (ПФР или НПФ) заключает с УК договор доверительного управления и передает пенсионные накопления застрахованных лиц, а управляющие компании инвестируют средства этих накоплений. Для этого УК создают инвестиционные портфели. Компания может предлагать как один портфель, так и несколько на выбор.

При этом УК управляют только средствами, персональная информация о застрахованных лицах им не передается. Поэтому после установления гражданам накопительной пенсии средства накоплений с инвестиционным доходом возвращаются страховщику (в пенсионный фонд), который, в свою очередь, осуществляет их выплату пенсионерам.

Разница между государственной и частной УК

Государственная управляющая компания, так же, как и частные компании, находится под контролем государственных органов. И ГУК, и ЧУК стремятся к получению максимального инвестиционного дохода от управления средствами, так как от этого напрямую зависит их вознаграждение.

Однако разница между этими компаниями все же есть и заключается она в инвестиционных декларациях (принципах стратегии УК). Согласно этим принципам частным компаниям доступно больше финансовых инструментов для инвестирования.

Также следует помнить, что выбрав ту или иную УК, гражданин также принимает и соответствующий риск. Так как индексация накопительной пенсии законодательством РФ не предусмотрена, увеличение выплат полностью зависит от инвестирования. А результатом управления могут быть и убытки. В этом случае дополнительного дохода не будет.

Государственная управляющая компания — Внешэкономбанк (ВЭБ)

Обязанности государственной управляющей компании в настоящее время выполняет «Внешэкономбанк». Деятельность ГУК «Внешэкономбанк» осуществляет с 2003 года. Именно эта компания занимается инвестированием средств «молчунов» (граждан, имевших накопления, но не сделавших выбор до 2015 года).

В соответствии с Федеральным законом № 111-ФЗ от 24 июля 2002 года ГУК имеет право инвестировать средства в низкорисковые активы, такие как:

- государственные ценные бумаги (РФ и субъектов РФ);

- ценные бумаги международных финансовых организаций, которые допущены к размещению или публичному обращению в РФ;

- ипотечные ценные бумаги (выпущенные согласно Законодательству РФ);

- облигации отечественных эмитентов;

- депозиты в кредитных организациях (как в рублях, так и в иностранной валюте);

- денежные средства на счетах в кредитных организациях (рубли и иностранная валюта).

ГУК «Внешэкономбанк» предлагает застрахованным лицам на выбор два инвестиционных портфеля:

- базовый;

- расширенный.

Первый является портфелем государственных ценных бумаг и имеет разрешение инвестировать средства только в часть вышеуказанных активов. Расширенный портфель, в свою очередь, имеет больше финансовых инструментов.

Инвестирование накоплений в негосударственной УК

Кроме ГУК гражданам разрешается выбрать негосударственную управляющую компанию. Таких организаций в Российской Федерации немало. Однако не все могут заниматься управлением денежными средствами застрахованных лиц.

Осуществлять такую деятельность могут только те УК, с которыми у Пенсионного фонда РФ заключен договор доверительного управления средствами накоплений. Эти компании отбираются по итогам ежегодно проводимого конкурса. Список таковых организаций находится на официальном сайте ПФР или Центробанка.

Материалы по теме: Круглый стол «Будущее пенсионного рынка»

В отличие от ГУК, частные управляющие компании наряду с основными низкорисковыми активами также могут инвестировать средства накоплений в:

- облигации и акции иностранных эмитентов.

Доверяя свои средства частным УК, гражданин должен помнить, что у ЧУК больше возможностей на финансовом рынке, благодаря чему доход становится выше. Однако риск получить убытки и остаться без инвестиционного дохода также увеличивается.

*Указанные в рейтинге доходности инвестирования пенсионных накоплений УК обычно несколько выше тех, что начисляются на личные счета лиц, формирующих накопления, напоминает руководитель аналитической службы Ассоциации негосударственных пенсионных фондов (АНПФ) Евгений Биезбардис. Доходность инвестпортфеля УК отличается от начисленной формулой расчета; кроме того, в ней не учтено вознаграждение пенсионного фонда.

*Указанные в рейтинге доходности инвестирования пенсионных накоплений УК обычно несколько выше тех, что начисляются на личные счета лиц, формирующих накопления, напоминает руководитель аналитической службы Ассоциации негосударственных пенсионных фондов (АНПФ) Евгений Биезбардис. Доходность инвестпортфеля УК отличается от начисленной формулой расчета; кроме того, в ней не учтено вознаграждение пенсионного фонда.

Частные управляющие компании также инвестируют средства пенсионных накоплений, переданные гражданами в НПФ. Но обобщенных данных о годовой доходности инвестирования накоплений на счетах НПФ ПФР не предоставляет

Особенность деятельности частных управляющих компаний

В случае, если у компании появятся финансовые проблемы, УК не сможет устранить их с помощью средств застрахованных лиц, так как пенсионные накопления граждан хранятся отдельно от средств организации.

Следует отметить, что в отличие от перехода из ПФР в НПФ (и наоборот), который желательно совершать не чаще одного раза в пять лет, смену управляющей компании или инвестиционного портфеля можно производить раз в год без риска потери инвестиционного дохода, так как в этом случае страховщиком также останется государственный Пенсионный фонд России.

Как выбрать управляющую компанию и перевести пенсионные накопления

Для того чтобы понять, какой компании из предложенных ПФР можно доверить управление своими пенсионными накоплениями, необходимо обратить внимание на следующие показатели:

- надежность;

- доходность;

- продолжительность работы компании (в том числе именно с накопительной частью пенсии);

- размер накоплений, которыми управляет данная УК.

При этом следует подойти к решению вопроса комплексно. Другими словами, нужно найти «золотую середину», так как первые строчки по всем показателям какая-нибудь одна компания занимать не будет.

После того, как застрахованное лицо выберет ту или иную компанию, необходимо до 31 декабря текущего года подать в территориальный орган ПФР или Многофункциональный центр (МФЦ):

- соответствующее заявление о выборе управляющей компании (инвестиционного портфеля);

- паспорт гражданина РФ (или иной документ, удостоверяющий личность);

- СНИЛС.

Сделать это можно непосредственно в отделении или почтовым отправлением, в том числе в форме электронного документа (через официальный сайт ПФ РФ или Госуслуги). При этом смену УК или инвестиционного портфеля можно производить каждый год, не боясь потерять инвестиционный доход.

Рейтинг управляющих компаний по доходности

Как правило, граждане оценивают компании и инвестиционные портфели, ориентируясь на показатель доходности. Логика проста: чем выше показатель — тем лучше компания. Однако такой подход не является верным, так как нет никаких гарантий, что в следующем году будет такой же высокий доход, какой был в предыдущие годы.

Кроме этого высокий показатель доходности обычно сопровождается большим риском, который принимает на себя управляющая компания. А это уже снижает показатель надежности организации. Поэтому при выборе УК не следует полагаться только на ее доходность.

В то же время данный показатель нельзя полностью сбрасывать со счетов, так как он является одним из основных. Но рассматривать его следует в динамике за несколько предыдущих лет. При этом желательно, чтобы доходность рассматриваемой УК была выше инфляции и выше показателя доходности ГУК «Внешэкономбанк»

Источник

Граждане, формирующие пенсионные накопления, могут на ежегодной основе определяться со способом их формирования и выбрать страховщика: Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд (НПФ).

Если гражданин никогда не подавал соответствующих заявлений, т.е. является «молчуном», он по умолчанию формирует свои пенсионные накопления через Пенсионный фонд Российской Федерации, и инвестирует их в этом случае Государственная корпорация развития «ВЭБ.РФ», с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

Памятка застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2019 году

Как выбрать или сменить управляющую компанию

Помимо Государственной корпорации развития «ВЭБ.РФ», застрахованное лицо может доверить инвестирование своих пенсионных накоплений другой, но уже частной управляющей компании, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений. Выбрать управляющую компанию можно из этого перечня. Если управляющая компания предлагает несколько инвестиционных портфелей, то следует выбрать инвестиционный портфель, после этого нужно не позднее 31 декабря текущего года направить заявление о выборе инвестиционного портфеля (управляющей компании):

- лично (через представителя) в клиентскую службу территориального органа ПФР или через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется сотрудником территориального органа ПФР или сотрудником МФЦ;

- по почте. При этом установление личности и проверка подлинности подписи застрахованного лица осуществляется нотариусом или в порядке, установленном пунктом 2 статьи 185.1 Гражданского кодекса Российской Федерации, либо должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами РФ;

- в форме электронного документа через Единый портал государственных услуг путем заполнения интерактивной формы заявления (уведомления) с подписанием его усиленной квалифицированной электронной подписью в порядке, предусмотренном законодательством Российской Федерации, в Личном кабинете застрахованного лица на сайте ПФР

Важно отметить, что если вы выбираете для управления своими пенсионными накоплениями государственную или частную управляющую компанию, то вашим страховщиком по обязательному пенсионному страхованию остается ПФР, то есть после выхода на пенсию выплачивать пенсионные накопления вам будет ПФР.

Заявление застрахованного лица о выборе инвестиционного портфеля (управляющей компании)

Заявление застрахованного лица о переходе из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, осуществляющий деятельность по обязательному пенсионному страхованию

Заявление застрахованного лица о досрочном переходе из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, осуществляющий деятельность по обязательному пенсионному страхованию

Заявление застрахованного лица о переходе из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации

Заявление застрахованного лица о досрочном переходе из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации

Заявление застрахованного лица о переходе из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд

Заявление застрахованного лица о досрочном переходе из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд

Как выбрать негосударственный пенсионный фонд или ПФР

Застрахованное лицо до обращения за установлением накопительной пенсии, срочной пенсионной выплаты, единовременной выплаты средств пенсионных накоплений может воспользоваться правом на переход не чаще одного раза в год из негосударственного пенсионного фонда в Пенсионный фонд Российской Федерации, из негосударственного пенсионного фонда в другой негосударственный пенсионный фонд либо из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, подав заявление о переходе либо заявление о досрочном переходе.

Отличие заявления о переходе от заявления о досрочном переходе заключается не только в различных сроках рассмотрения таких заявлений, сроках фактического перехода к новому страховщику и сроках перевода средств пенсионных накоплений, но и в различном порядке расчета средств пенсионных накоплений, подлежащих передаче при таких переходах.Памятка застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2020 году

Что означает ВЭБ УК «Расширенный» в пенсионной выписке?

Пенсионные накопления 39 миллионов россиян («молчунов») формируются в Пенсионном фонде России. И большая часть этих средств инвестируется в рамках расширенного портфеля ВЭБ.РФ. Если в вашей выписке о состоянии счета вы видите ВЭБ УК «Расширенный», то на 99 % вы – «молчун». В этой статье мы подробно разберем, что это за портфель, во что вкладываются средства из него и многое другое.

Увидели в пенсионной выписке ВЭБ УК «Расширенный» – что это такое?

С 2002 года у граждан Российской Федерации помимо государственной (страховой) пенсии формируется еще и накопительная. Со страховой частью работает только Пенсионный фонд России (ПФР), а накопительная может формироваться или в ПФР, или в негосударственном пенсионном фонде (НПФ), если вы ее туда переведете.

Подробнее о разнице между фондами читайте в статье «ПФР или НПФ: в чем разница, плюсы и минусы».

В случае если вы никаких заявлений на перевод своих накоплений не подавали, вы – «молчун». Чтобы ваши накопления сохранились и приумножились, их нужно инвестировать. ПФР по договору доверительного управления поручает эту задачу государственной управляющей компании (ГУК) ВЭБ.РФ.

Более подробно о ВЭБ.РФ читайте в статье «О государственной управляющей компании ВЭБ.РФ».

У ВЭБ.РФ для этого есть два инвестиционных портфеля средств будущих пенсионеров – расширенный (в нем находятся средства подавляющего большинства клиентов) и государственных ценных бумаг.

Таким образом, пометка «ВЭБ УК «Расширенный»» в вашей пенсионной выписке говорит о том, что ваши средства инвестируются в составе самого большого на рынке портфеля накоплений.

КСТАТИ По итогам 2019 года ВЭБ.РФ увеличила накопления «молчунов» на 146,8 миллиарда рублей.

Разница между расширенным портфелем и портфелем государственных ценных бумаг

Расширенный портфель. В этом портфеле находятся средства большей части клиентов ВЭБ.РФ. Они инвестируются в российские государственные и ипотечные ценные бумаги, а также корпоративные облигации и облигации международных организаций, размещаются в депозиты и на счетах доверительного управления в рублях и валюте.

Портфель госбумаг. Эти средства инвестируются более консервативно. Они вкладываются только в государственные ценные бумаги, облигации российских эмитентов, обеспеченные государственными гарантиями, а также размещаются на счетах доверительного управления в кредитных организациях в рублях и валюте.

Как перевести средства в другой портфель?

Если вы решите перевести свою накопительную часть пенсионных сбережений из одного портфеля ВЭБ.РФ в другой, это можно сделать двумя способами. В первом случае вам нужно будет прийти в отделение ПФР и лично подать заявление о переводе, а во втором никуда ходить не надо, все можно сделать из дома. Для этого потребуется зайти в свой «Личный кабинет» на «Госуслугах» или на сайте ПФР и подать заявление онлайн.

Помимо ВЭБ.РФ у Пенсионного фонда России заключены доверительные договоры и с другими управляющими компаниями – частными. При желании вы можете выбрать один из портфелей таких компаний. В этом случае ПФР по-прежнему останется вашим страховщиком и будет выплачивать вам пенсию, когда придет время.

Иначе дело обстоит с негосударственными пенсионными фондами. Если вы переведете свои накопления в один из НПФ, то выбранный фонд станет вашим страховщиком и будет заниматься выплатой пенсии.

ВАЖНО Согласно закону, переводить накопления из одного фонда в другой без потери накопленных средств можно не чаще чем один раз в пять лет. Если подать заявление на перевод досрочно, вы можете лишиться довольно крупной суммы. Так, клиенты ВЭБ.РФ в 2018 году потеряли 11,4 миллиарда рублей из-за досрочного перехода в НПФ. Узнать, когда пятилетний срок наступает для вас, вы можете на сайтах «Госуслуг» или Пенсионного фонда России. Подробнее о том, как без потерь перевести средства из одного фонда в другой, читайте в статье.

Как узнать размер своих пенсионных накоплений в ВЭБ УК «Расширенный»

ГУК ВЭБ.РФ управляет накоплениями граждан, но не располагает информацией о конкретных клиентах. То есть ВЭБу неизвестно, сколько средств находится на счету того или иного гражданина, и предоставить эти данные ГУК не может. Чтобы узнать о своих пенсионных накоплениях, вам нужно или обратиться в ПФР, или запросить информацию на «Госуслугах».

Обращение в Пенсионный Фонд. Получить сведения о состоянии индивидуального лицевого счета (ИЛС) можно в отделении ПФР по месту жительства (потребуется паспорт и СНИЛС) или на официальном сайте. В последнем случае понадобится войти в свой «Личный кабинет» с помощью пароля от «Госуслуг» и заказать соответствующую выписку.

КСТАТИ Если нет возможности самостоятельно обратиться в отделение ПФР, за вас это может сделать доверенное лицо.

Обращение на портал «Госуслуг». Если вы зарегистрированы на «Госуслугах», можете бесплатно запросить информацию о состоянии своего ИЛС в несколько простых шагов. Сначала зайдите в свой «Личный кабинет», далее на страницу «Извещение о состоянии лицевого счета в ПФР» и затем – кнопка «Получить услугу». Результаты вы узнаете, как правило, в течение нескольких минут. Полученные данные можно сохранить на компьютере и в дальнейшем распечатать. Файл будет заверен Пенсионным фондом России.

Есть ли официальный сайт и «Личный кабинет» у ВЭБ УК «Расширенный»

Официального сайта и «Личного кабинета» у ВЭБ УК «Расширенный» нет. За информацией о своих накоплениях необходимо обращаться в ПФР или на «Госуслуги». Но у ГУК ВЭБ.РФ официальный сайт есть, и даже два. Первый, где вы сейчас находитесь, создан, чтобы дать людям как можно больше знаний о накоплениях, рассказать о важных вещах, которые помогут каждому разобраться в вопросах формирования пенсии. А второй сайт посвящен деятельности ВЭБ.РФ как госкорпорации: помимо функции государственной управляющей компании в сфере пенсионных накоплений ВЭБ.РФ решает множество задач по развитию экономики России. На этом общем сайте есть раздел ГУК ВЭБ.РФ, где регулярно публикуются отчеты о доходах и доходности от размещения средств пенсионных накоплений граждан.

Какая доходность у ВЭБ УК «Расширенный»?

Доходность сама по себе ни о чем не говорит, нужны понятные сравнения. Например, с уровнем инфляции за сопоставимый период. Так, в 2019 году она составила 3 %. А доходность расширенного портфеля в том же году – 8,63 %. Мы видим, что доходность на 5,63 % выше, чем инфляция, а это значит, что средства удалось не только сохранить, но и приумножить. Чем выше превышение инфляции, тем лучше. Однако не стоит судить об эффективности работы управляющей компании или пенсионного фонда по результатам одного года, лучше изучить сведения за более длительный период. Так, на нашем портале можно оценить доходность обоих портфелей ГУК ВЭБ.РФ за 10 лет в сравнении с инфляцией.

|

Показатель |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

Средняя2010-2019 |

Накопленная2010-2019 |

|

Доходность расширенного портфеля ГУК ВЭБ.РФ |

6,95% |

4,24% |

8,41% |

6,31% |

2,56% |

13,30% |

10,74% |

8,78% |

6,14% |

8,63% |

7,57% |

107,36% |

|

Доходность портфеля ценных бумаг ГУК ВЭБ.РФ |

4,73% |

4,11% |

6,94% |

5,66% |

-2,16% |

11,87% |

11,69% |

11,20% |

8,74% |

12,08% |

7,39% |

104,10% |

|

Инфляция в России |

8,80% |

6,10% |

6,60% |

6,50% |

11,40% |

12,90% |

5,40% |

2,50% |

4,30% |

3,00% |

6,70% |

91,30% |

Доходность зависит от множества факторов и меняется год от года. Важно помнить и то, что успехи в прошлом не гарантируют их в будущем. В любом случае решение, где формировать свои накопления – в одном из портфелей ВЭБ.РФ, в портфеле частной управляющей компании из перечня ПФР или в негосударственном пенсионном фонде – остается за вами.

Категория: Инвестиции Создано 08.11.2013

Добрый день, уважаемые читатели finstok.ru. В предыдущих статьях, когда мы рассказывали про систему пенсионных отчислений и проводимую в настоящее время пенсионную реформу, мы говорили о том, что управление накопительной частью пенсии можно доверить негосударственным пенсионным фондам (НПФ) либо управляющей компании (УК). При грамотном подходе к управлению Вашими пенсионными накоплениями эти структуры могут не только защитить Вашу накопительную часть от инфляции, но дополнительно приумножить ее.

Однако в предыдущих статьях мы обошли стороной достаточно важный вопрос – в чем отличие Управляющей компании и Негосударственного пенсионного фонда. Что ж, исправим!

Управляющая компания

Управляющая компания – это коммерческая организация в форме юридического лица, которая осуществляет деятельность по доверительному управлению переданному ей имуществу физических или юридических лиц. Доверительное управление осуществляется на основании договора.

Если из определения не совсем понятно, что означает этот термин, проведем следующий мысленный эксперимент, Вы – миллиардер, заработали ну нереально много денег, и решили в дальнейшем просто наслаждаться жизнью, путешествую по миру. Заработанный капитал можно разместить на банковские депозиты – но опять встает вопрос, какой банк выбрать, чтобы он был достаточно надежным, и в, то же время, приносил необходимую доходность. Можно, конечно же, выбрать несколько банков – диверсифицировать активы. С другой стороны, часть капитала можно вложить в недвижимость – и получать доход в виде ренты. Тоже неплохо. А можно купить драгоценных металлов, или предметы искусства – аж голова кружится от предоставленного выбора. Но мы помним, что денег у нас ну очень много, и постоянные мысли о том, куда вложить деньги, чтобы их не потерять могут отнять у нас все наше время. И в итоге помешают наслаждаться жизнью в полной мере.

Чтобы самому не думать о том, куда вложить капитал, с целью его приумножения, можно доверить этот процесс управляющей компании. Как правило, сотрудники УК являются профессионалами в области инвестиций, и основная цель работы компании – приумножение средств, переданной ей в управлении. Конечно же, за управление средствами компания получает определенную плату — комиссия, то есть деятельность компании является вовсе не альтруистической. Комиссия может быть как в виде фиксированного процента от активов, находящихся под управлением, так и в виде процента от прибыли. У разных управляющих компаний по-разному, чаще всего – комбинация: определенный процент от активов и часть заработанной прибыли.

Деятельность Управляющих компаний на территории Российской Федерации регламентируется законом N 156-ФЗ от 29 ноября 2001 г. «Об инвестиционных фондах». На основании этого закона УК может быть создана в виде общества с ограниченной ответственностью или акционерного общества. При этом УК может осуществлять свою деятельность только на основании специальной лицензии.

Сейчас очень часто можно услышать термин управляющая компания в отношении управляющих организаций, которые осуществляют управления многоквартирными домами и соответствующей инфраструктурой. Так вот, с точки зрения закона называть их управляющими компаниями не совсем верно – об это необходимо помнить, чтобы не было путаницы. Кроме того, управляющими компаниями называют головные организации в крупных холдингах. Они тоже не являются УК с точки зрения закона «Об инвестиционных фондах».

Именно организации, созданные в соответствие с ФЗ «Об инвестиционных фондах» имеют право управлять нашими пенсионными накоплениями.

С целью управления средствами УК формируют так называемые инвестиционные портфели, при этом одна управляющая компания может формировать несколько портфелей. Основной характеристикой, по которой обычно сравнивают между собой инвестиционные портфели, являются доходность. Очевидно, что чем больше потенциальная доходность, тем больше риск принимает на себя УК. Но при этом не стоит забывать об одном очень важном правиле: предыдущая доходность, то есть доходность за предыдущие годы, не гарантирует аналогичную доходность в будущем.

Пенсионный фонд и Управляющие компании.

У «молчунов» — лиц не подавших заявление на перевод накопительной части трудовой пенсии в УК и НПФ, управление накопительной частью осуществляет Государственная управляющая компания – Внешэкономбанк. Наряду с этим, Пенсионный фонд России предлагает возможность выбрать Управляющую компанию из числа тех, с которыми у ПФР заключены договоры доверительного управления средствами пенсионных накоплений. Соответствующий перечень УК, а также информация о структуре и составе акционеров УК, размещена на сайте ПФР.

Необходимо понимать, что управляющие компании не знают, чьими деньгами они управляют – персональная информация им не передается. То есть УК работают не с людьми, а с деньгами. После выхода на пенсию пенсионные накопления гражданина с полученным доходом обратно передаются в ПФР, и уже ПФР осуществляет выплату накопительной части пенсии.

Процесс выбора УК, а вместе с этим и соответствующий риск, полностью ложится на гражданина. То есть, если Вы выбрали УК, а по итогам она сработала неэффективно – то на дополнительный доход рассчитывать не придется.

Результаты управления пенсионными накоплениями ПФР рассылает один раз в год, и часто с задержкой. Получается, что инструмента для оперативного контроля процессом управления накопительной частью пенсии у нас фактически нет. Поменять управляющую компанию для управления пенсионными накоплениями можно один раз в год. УК, как мы уже упоминали, за процесс управления получают определенную плату.

Негосударственные пенсионные фонды

Наряду с выбором УК для управления накопительной частью пенсии граждане имеют право перевести накопительную часть пенсии в Негосударственные пенсионные фонды.

НПФ – это особая форма некоммерческих организаций, которые имеют право только на деятельность по негосударственному пенсионному обеспечению участников, деятельность в качестве страховщика в обязательном пенсионном обеспечении и деятельность в качестве страховщика в профессиональном пенсионном обеспечении (в настоящее время не осуществляется – нет законодательства). Работа НПФ аналогична деятельности Пенсионного фонда.

Важный момент: НПФ не сам занимается управлением пенсионными накоплениями, а передает средства в УК. При этом НПФ сами выбирают УК которые будут заниматься управлением, при этом они могут выбрать не один УК.

НПФ оперативно отслеживают эффективность управления денежными средствами УК, и имеют право оперативно отзывать из управления деньги из компаний с неэффективным управлением. При этом выбрав нескольких УК, НПФ диверсифицирует риски управления, но и итоговая доходность может быть ниже.

После выбора Вами НПФ, Пенсионный фонд передает ему всю персональную информацию. НПФ открывает и ведет персональный счет, при этом ежегодно уведомляет гражданина о результатах управления. Если у НПФ есть личный кабинет на сайте, то информацию о результатах управления можно получать более оперативно. После выхода гражданина на пенсию НПФ сам может выплачивать ему накопительную часть пенсии.

Следует отметить, что НПФ также получает определенную плату за управление накопительной частью пенсии, помимо УК, которые будут непосредственно управлять вашими денежными средствами. То есть в этом случае получается двойная оплата – управляющей компании, которая выбрала НПФ, и самой НПФ. В итоге полученная доходность может быть чуть ниже – это следует учитывать.

По закону, один раз в год каждый гражданин имеет право выбрать другой НПФ для управления накопительной частью пенсии. Кроме того, при желании, управление пенсионными накоплениями можно обратно перевести в ПРФ.

Резюме

По итогам нашей статьи сделаем для себя небольшую шпаргалку, чтобы всегда иметь под рукой и в случае необходимости оперативно вспомнить все, о чем мы сегодня говорили.

Конечно же, рассказ о пенсионной системе на этом не заканчивается. Кроме того, в настоящий момент идет процесс активного реформирования системы, и потому вполне возможно появление достаточно существенных изменений. О них мы обязательно расскажем. Чтобы ничего не пропустить, подпишитесь на наши новости. А также не забывает делиться с друзьями с помощью специальных кнопок социальных сетей. Всего хорошего!

В 2020 г. все отчисления в ПФР идут в счет страховой пенсии. Накопительная часть не пополняется; но уже сделанными сбережениями граждане вправе распорядиться: перевести в НПФ или УК, где, по их мнению, средства лучше сохранятся и приумножатся.

Один из вариантов размещения накоплений — государственная УК Внешэкономбанк. Она предлагает будущим пенсионерам 2 программы инвестирования: ГЦБ и портфель «Расширенный». Каковы особенности второго, и какую доходность ожидать от него?

Что это

Под портфелем понимают суммарный объем пенсионных накоплений, которые граждане доверили УК или НПФ. Также это финансовая программа инвестирования: направления вложений, меры, призванные смягчить возможные риски.

ГУК Внешэкономбанк (Банк Развития) предлагает своим клиентам 2 портфеля на выбор: государственных ценных бумаг и расширенный.

В соответствии с инвестиционной декларацией второго компания вкладывает средства:

- в российские ценные бумаги (федеральные и региональные);

- облигации российских хозяйственных обществ;

- ценные бумаги иностранных финансовых организаций;

- облигации с ипотечным покрытием;

- счета и депозиты в рублях и валюте (долларах США, евро, английских фунтах, японских йенах). Несколько раз в год ГУК проводит аукционы среди финансовых организаций для размещения пенсионных сбережений;

- с 2020 г. Банк Развития участвует в договорах репо как покупатель ценных бумаг РФ с их последующей продажей.

Максимальную прибыль по портфелю ВЭБ УК «Расширенный» приносят федеральные ценные бумаги, облигации российских компаний и проценты по депозитам и счетам. Наименьшую — акции международных фирм и ипотечные бумаги.

Для сохранности и безопасности накоплений граждан для каждого портфеля открываются свои депозиты и счета. Деньги будущих пенсионеров хранятся отдельно и от остальных активов Банка Развития.

Каждый объект инвестирования отбирается Комитетом по доверительному управлению, исходя из степени вероятного риска и доходности. Все сделки и операции проверяет Служба внутреннего контроля на соответствие законодательным требованиям.

Согласно инвестиционной декларации «Расширенного», ГУК вправе работать с ценными бумагами, которые либо обеспечены госгарантией, либо имеют высокий рейтинг надежности (от «A-(RU)») по мнению агентства АКРА.

Таким образом, инвестируя только в низкорисковые активы, Внешэкономбанк добивается максимальной прибыли, сохраняя при этом высокую степень безопасности средств будущих пенсионеров.

Где можно формировать накопительную пенсию

До 2020 г. в РФ действует мораторий на пополнение накопительного пенсионного счета. Взносы в полном объеме (22 % официального заработка) поступают на формирование страховой пенсии.

Однако граждане по-прежнему вправе распоряжаться сделанными ранее накоплениями (переводить из одного фонда или УК в другой), увеличивать их за счет добровольных взносов и материнского капитала.

Будущие пенсионеры могут доверить свои средства:

- ПФР и ГосУК;

- ПФР и одной из 32 частных управляющих компаний;

- негосударственному пенсионному фонду.

В отличие от НФП, Пенсионный фонд РФ инвестирует накопления граждан через профессиональных игроков рынка — управляющие компании. В 2020 г. в России действуют 33 УК. Одна из них — ГУК Внешэкономбанк.

Деятельность управляющих компаний подлежит обязательному лицензированию. Дважды в год они отсчитываются перед ЦБ РФ по всем финансовым операциям, доходам и потерям.

Деятельность

В составе группы Внешэкономбанк государственная управляющая компания открылась в 2003 г.

Изначально деятельность ГУК ВЭБ регулировали федеральные законы и иные нормативные акты, в том числе:

- ФЗ № 82 от 17.05.2007 (о Банке Развития);

- Постановление Правительства № 34 от 22.01.2003 (о назначении Внешэкономбанка государственной управляющей компанией);

- Постановление Правительства № 540 от 01.09.2003 (о расширенной инвестиционной программе) и др.

ГК Внешэкономбанк, в том числе ГУК — это на 100 % государственная организация. Контролирует ее деятельность Наблюдательный совет. Ежегодно ВЭБ подвергается полной проверке; независимого аудитора выбирают по конкурсу.

Руководство ГУК ВЭБ осуществляет Комитет по доверительному управлению. Это постоянно действующий коллегиальный орган, в состав которого входят представители Правительства РФ, Банка России и ПФР.

Комитет по доверительному управлению совместно с Дирекцией рисков и Службой внутреннего контроля отбирает направления инвестирования, оценивает их не только с точки зрения доходности, но и надежности, проводит анализ возможных потерь и др.

В 2020 г. в Банке Развития размещены накопления 52 млн будущих пенсионеров. На долю расширенного портфеля приходится 85 % их общего объема. Это в том числе средства «молчунов», не сделавших выбор в пользу какой-либо УК или НПФ.

Выбор инвестиционного портфеля

Если гражданин до 2015 г. не успел распорядиться своими накоплениями, его средства автоматически переведены в УК ВЭБ и инвестируются по расширенной финансовой программе.

В УК Внешэкономбанк действует также портфель ГЦБ. Согласно его декларации деньги граждан вкладываются только в федеральные ценные бумаги РФ и в облигации российских хозяйствующих субъектов, обеспеченные госгарантией.

Управление сбережениями по программе ГЦБ обладает высоким уровнем сохранности и защищенности. А в последние годы, в связи с экономической нестабильностью в мире и введением санкций, он показывает и большую доходность.

В 2017 г. банк приумножил сбережения граждан по расширенной инвестиционной программе на 8,59 %, а по ГЦБ — на 11,09 %. В 2016 г. доходность составила 10,53 и 12,2 %, в 2015 г. — 13,15 и 15,31 % соответственно.

Чтобы самостоятельно выбрать УК ВЭБ в качестве распорядителя своих пенсионных сбережений и программу инвестирования, нужно подать заявление в территориальное подразделение ПФР.

Потребуются следующие документы:

- паспорт (вид на жительство для иностранцев);

- СНИЛС;

- доверенность, если от имени будущего пенсионера действует его представитель, и его удостоверение личности.

В заявлении в поле «Наименование УК» нужно указать «ГК «Банк Развития и Внешнеэкономической деятельности». В графе «Инвестиционный портфель» — «Расширенный» или «ГЦБ».

Подать заявку можно также по почте, через МФЦ или Единый портал госуслуг при наличии подтвержденного аккаунта. Средства всех обратившихся до 31 декабря текущего года будут переведены в Банк Развития с марта следующего.

Договор доверительного управления

В 2003 г. ПФР заключил договор доверительного управления (ДДУ) с Внешэкономбанком № 22-03Г065. В соответствии с ним Фонд передает в ГосУК средства всех будущих пенсионеров, выразивших такое желание и «молчунов».

При переводе накоплений в НПФ каждый гражданин самостоятельно подписывает договор ДУ. Размещая деньги в Банке Развития, делать этого не нужно: Пенсионный фонд РФ заключил его от имени всех действующих и будущих клиентов.

Договор устанавливает порядок инвестирования по расширенной программе. Заключая сделки, покупая и продавая ценные бумаги и облигации, ГУК приумножает накопления граждан и взимает процент от прибыли в качестве комиссионных.

Согласно договору, ежегодно ПФР проверяет и «фиксирует» прибыль от инвестирования средств, переданных Банку Развития. Таким образом, переводя сбережения в другую УК в рамках государственного Пенсионного фонда, клиент не теряет полученный доход.

Видео: Суть дела

Доходность пенсионных накоплений

Результаты инвестирования и аудиторских проверок государственной УК ВЭБ, согласно Приказу Минфина № 107 от 22.08.2005, публикуются в открытом доступе.

Такую доходность компания показывала на протяжении последних лет:

| Период | Доходность, % годовых | Официальный уровень инфляции (ЦБ РФ), % |

| I кв. 2020 | 1,95 | 0,8 |

| 2017 | 8,59 | 2,5 |

| 2016 | 10,53 | 5,4 |

| 2015 | 13,15 | 12,9 |

| 2014 | 2,68 | 11,4 |

| 2013 | 6,71 | 6,5 |

| 2012 | 9,21 | 6,6 |

| 2011 | 5,47 | 6,1 |

| 2010 | 7,62 | 8,8 |

Из ежеквартальных отчетов можно узнать, какие проценты прибыли были получены за текущий год, последние 12 и 36 месяцев и за весь период действия договора доверительного управления между Банком развития и ПФР.

Благодаря консервативной инвестиционной политике ГУК доходность портфеля ежегодно перекрывает официальный уровень инфляции. Исключение составил кризисный 2014 г. Но и тогда Внешэкономбанк получил прибыль большую, чем другие частные УК.

Что лучше: государственная или частная

Частные управляющие компании также работают с ПФР; их деятельность подчиняется законодательству и контролируется Пенсионным фондом и Минфином. Они ежегодно отправляют финансовую отчетность в ЦБ РФ, подвергаются полному аудиту.

Однако частные организации, в отличие от ГУК, имеют больше возможностей для инвестирования. Так, они вправе работать с ценными бумагами более низкого рейтинга надежности, ипотечными сертификатами и др.

Такая свобода часто приносит большую прибыль. По статистике за I квартал 2020 г. ВЭБ находится на 29-й позиции по уровню доходности из 33 управляющих организаций (максимальный показала УК «Мономах» с 6,5 % годовых).

Однако инвестиции через частные УК более рискованные. ЦБ РФ регулярно «чистит» сектор от недобросовестных игроков. С 2003 г. были закрыты 20 управляющих компаний; в 2016 г. потеряли лицензии УК «Паллада» и «УНИВЕР Менеджмент».

Решение поменять распорядителя средств на более прибыльного должно быть взвешенным. Однако в любом случае ПФР страхует годовой доход от инвестирования, если клиент переводит свои сбережения в частную УК. А вот при переходе в негосударственный фонд потери могут составить до 20 % заработанной прибыли.

Используемые источники:

- https://npf.guru/rejting-doxodnosti-uk-pfr/

- http://www.pfrf.ru/knopki/zhizn~4407

- https://pensiya.veb.ru/kak-uvelichit-budushhuju-pensiju/chto-takoe-veb-uk-rasshirennyi/

- https://finstok.ru/investitcii/chem-otlichaiutsia-negosudarstvennye-pensionnye-fondy-i-upravliaiushchie-kompanii.html

- https://posobie03.ru/vjeb-uk-rasshirennyj/

Какой Пенсионный фонд выбрать: государственный или негосударственный

Какой Пенсионный фонд выбрать: государственный или негосударственный Стоит ли переводить накопительную часть пенсии из ПФР в НПФ?

Стоит ли переводить накопительную часть пенсии из ПФР в НПФ?

Как перевести накопительную часть пенсии из НПФ обратно в ПФР?

Как перевести накопительную часть пенсии из НПФ обратно в ПФР? Что такое страховая и накопительная части пенсии и чем они отличаются

Что такое страховая и накопительная части пенсии и чем они отличаются Переход из НПФ в ПФР

Переход из НПФ в ПФР Как перейти в Негосударственный Пенсионный Фонд через Госуслуги

Как перейти в Негосударственный Пенсионный Фонд через Госуслуги