Содержание

- 1 1. Реквизиты для перечисления налогов и взносов

- 2 Налоговая инспекция (ИФНС)

- 3 Пенсионный фонд Российской Федерации (ПФР)

- 4 Фонд социального страхования (ФСС)

- 5 Настройка получателей

- 6 2. Платежное поручение для перечисления в бюджет

- 7 Заполнение документа

- 8 Платежные поручения на оплату страховых взносов по Московской области

- 9 Платежные поручения на оплату страховых взносов по г.Москве

- 10 Заполнение налоговых деклараций 3-НДФЛ онлайн

- 11 Ошибка № 1. Страховые взносы за декабрь перечислены в 2017 году в фонды

- 12 КБК по страховым взносам, по которым нужно перечислить страховые взносы в 2017 году

- 13 Ошибка № 2. Страховые взносы перечислены в ИФНС, но не по тем КБК

- 14 Примеры заполнения платежных поручений на перечисление страховых взносов в 2017 году

1. Реквизиты для перечисления налогов и взносов

Где взять платежные реквизиты контролирующих органов для уплаты налогов и взносов?

Налоговая инспекция (ИФНС)

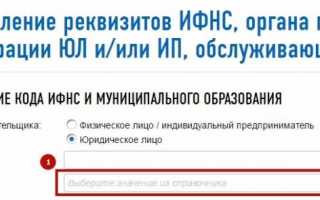

1. Переходим по ссылке на сайт ФНС: https://service.nalog.ru/addrno.do2. Мы знаем код ИФНС, поэтому щелкаем мышкой по полю «Код ИФНС (1).»

3. Выбираем ИФНС «7026» в списке.

4. Откроется детальная информация об инспекции. В ней есть подзаголовок «Платежные реквизиты». Эти данные можно использовать для создания контрагента ИФНС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Пенсионный фонд Российской Федерации (ПФР)

1. Заходим на сайт ПФР: https://www.pfrf.ru/eservices/pay_docs/2. Внизу нужно уточнить данные об организации, чтобы помочь сформировать платежные реквизиты. Заполняем данные. Организация является страхователем (платим взносы за работников) (1), выбираем субъект федерации — «Томскую область» (2), и платеж «Уплата страховых взносов» (3).

3. Ниже появляются типы плательщика. Выбираем подходящий нашей компании первый вариант.

4. Далее нужно уточнить тип платежа. Он будет влиять только на значение КБК, реквизиты для уплаты будут одинаковыми в обоих случаях. Нам желательно выбрать один из выделенных типов (платеж ОПС (1) или Платеж в ФФОМС (2)), так как мы будем платить только эти взносы.

5. После этого остается только выбрать вид платежа «взносы».

6. Ниже появляется таблица с реквизитами. Эти данные можно использовать для создания контрагента УПФР и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Фонд социального страхования (ФСС)

1. Заходим на сайт ФСС: http://fss.ru/ В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

Приблизим содержимое. Щелкаем по ссылке.

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Настройка получателей

В сервисе Небо есть возможность настройки получателей платежей — контрагентов для уплаты налогов и взносов.

Настраиваем получателей, чтобы при формировании платежных поручений их реквизиты подставлялись автоматически:

2. Платежное поручение для перечисления в бюджет

Платежное поручение (ПП) — это документ, при помощи которого организация дает банку распоряжение перечислить деньги со своего счета в какой-либо бюджет или контрагенту. При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения ПП закреплены приказом Минфина № 107н от 2013 года.

Платежное поручение формируется для уплаты налогов и сборов в бюджет по специальным реквизитам, включая КБК, ОКТМО и т.д.

Важно! Код ОКТМО – это специальное цифровое обозначение, которое представляет собой код муниципального образования, на территории которого ведет свою деятельность организация либо происходит уплата.Организации в платежных поручениях и декларациях указывают код ОКТМО местности, где ведется деятельность или расположено обособленное подразделение. В случае же с ИП необходимость вставать на учет по месту ведения деятельности зависит от налогового режима. Подробнее в статье «Деятельность ИП в другом регионе».Узнать свой или необходимый ОКТМО можно, используя специальный сервис на сайте ФНС России.

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

Формирование платежного поручения для оплаты налога (вручную):

Формирование платежного поручения для оплаты штрафа:

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Платежные поручения на оплату страховых взносов по Московской области

| Вид страховых взносов | КБК |

|

Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС |

39210202100081000160 |

|

Страховые взносы на ОМС, зачисляемые в бюджет ТФОМС |

39210202110091000160 |

|

Страховые взносы на выплату накопительной части трудовой пенсии |

39210202020061000160 |

| Страховые взносы исходя из стоимости страхового года на выплату накопительной части трудовой пенсии | 39210202110061000160 |

| Страховые взносы исходя из стоимости страхового года на выплату страховой части трудовой пенсии | 39210202100061000160 |

|

Страховые взносы на выплату страховой части трудовой пенсии |

39210202010061000160 |

Страхователи — организации и индивидуальные предприниматели.

Срок уплаты страховых взносов:

Для страхователей не имеющих наемных работников до 31 декабря.

Для страхователей имеющих наемных работников:

В течение расчетного периода страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей. Ежемесячный обязательный платеж подлежит уплате в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж.

Реквизиты для оплаты по г.Москве: ИНН 7703363868 КПП 770301001УФК по г. Москве (для ГУ — Отделения ПФР по г. Москве и Московской области)— Наименование банка – Отделение 1 Московского ГТУ Банка России г. Москва 705- Номер счета – 40101810800000010041- БИК банка – 044583001

|

Код ОКАТО |

Загрузить бланк квитанции | |

| Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС | 46000000000 | |

| Страховые взносы на ОМС, зачисляемые в бюджет ТФОМС | 46000000000 | |

| Страховые взносы на выплату накопительной части трудовой пенсии | 46000000000 | |

| Страховые взносы исходя из стоимости страхового года на выплату накопительной части трудовой пенсии | 46000000000 | |

| Страховые взносы исходя из стоимости страхового года на выплату страховой части трудовой пенсии | 46000000000 | |

| Страховые взносы на выплату страховой части трудовой пенсии | 46000000000 |

Платежные поручения на оплату страховых взносов по г.Москве

| Вид страховых взносов | КБК |

|

Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС |

39210202100081000160 |

|

Страховые взносы на ОМС, зачисляемые в бюджет ТФОМС |

39210202110091000160 |

|

Страховые взносы на выплату накопительной части трудовой пенсии |

39210202020061000160 |

| Страховые взносы исходя из стоимости страхового года на выплату накопительной части трудовой пенсии | 39210202110061000160 |

| Страховые взносы исходя из стоимости страхового года на выплату страховой части трудовой пенсии | 39210202100061000160 |

|

Страховые взносы на выплату страховой части трудовой пенсии |

39210202010061000160 |

Страхователи — организации и индивидуальные предприниматели.

Срок уплаты страховых взносов:

Для страхователей не имеющих наемных работников до 31 декабря.

Для страхователей имеющих наемных работников:

В течение расчетного периода страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей. Ежемесячный обязательный платеж подлежит уплате в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж.

Реквизиты для оплаты по г.Москве: ИНН 7703363868 КПП 770301001УФК по г. Москве (для ГУ — Отделения ПФР по г. Москве и Московской области)— Наименование банка – Отделение 1 Московского ГТУ Банка России г. Москва 705- Номер счета – 40101810800000010041- БИК банка – 044583001

|

Код ОКАТО |

Загрузить бланк квитанции | |

| Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС | 45000000000 | |

| Страховые взносы на ОМС, зачисляемые в бюджет ТФОМС | 45000000000 | |

| Страховые взносы на выплату накопительной части трудовой пенсии | 45000000000 | |

| Страховые взносы исходя из стоимости страхового года на выплату накопительной части трудовой пенсии | 45286575000 | |

| Страховые взносы исходя из стоимости страхового года на выплату страховой части трудовой пенсии | 45286575000 | |

| Страховые взносы на выплату страховой части трудовой пенсии | 45000000000 |

Заполнение налоговых деклараций 3-НДФЛ онлайн

04 сентября 2017

КБК ПФР 2017 года изменились по сравнению с предыдущим годом для всех видов платежей, а кроме того, к ним добавлены новые. В этой статье мы рассмотрим все актуальные коды.

Изменения-2017 в КБК для страховых взносов

Изменения в КБК для страховых взносов в Пенсионный фонд за сотрудников на 2017 год

Различаются ли КБК в ПФР в 2017 году для страховых взносов за сотрудников на выплату страховой и накопительной пенсии

Изменения в КБК Пенсионного фонда на 2017 год для страховых взносов за ИП

Итоги

Коды бюджетной классификации (КБК) предназначены для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода. КБК утверждены приказом «Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации» от 01.07.2013 № 65н.

С 2017 года коды, относящиеся к большинству страховых взносов (исключение – взносы на страхование от несчастных случаев, уплачиваемые в ФСС), изменены. Связано это с тем, что с начала 2017 года страховые взносы стали подчиняться требованиям НК РФ и теперь курируются налоговой службой. Перечисление взносов-2017 осуществляется в бюджет, а не в соответствующий фонд. Соответственно, и КБК платежей по взносам стал бюджетным, т. е. начинается на цифры 182. Суммы поступивших в бюджет платежей затем переводятся в Пенсионный фонд.

Однако этим нововведения не ограничились. Для взносов, которые начислены до наступления 2017 года, но оплачиваются позднее, введены дополнительные, переходные КБК. А это означает, что в период 2017–2019 годов для платежей по каждому из страховых взносов, переданных в ведение ИФНС, будут существовать 2 значения КБК.

Подробнее обо всех изменениях в КБК страховых взносов читайте в статье «Расшифровка КБК в 2017 году — 18210102010011000110 и др.».

КБК указывается при подготовке платежных поручений по перечислениям налоговых платежей в разделе 104. Важно внимательно указывать реквизиты платежки, чтобы избежать разбирательств с ИФНС в отношении неоплаты взноса, пени или штрафа.

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное пенсионное страхование, в 2017 году действуют следующие КБК:

|

Вид платежа |

КБК |

|

|

По платежам, начисленным после 2016 года |

По платежам, начисленным до 2017 года |

|

|

Взнос на обязательное пенсионное страхование |

18210202010061010160 |

18210202010061000160 |

|

Пени |

18210202010062110160 |

18210202010062100160 |

|

Штрафы |

18210202010063010160 |

18210202010063000160 |

Для организаций и ИП, которые являются работодателями для физических лиц и платят взносы на обязательное медицинское страхование, в 2017 году действительны следующие КБК:

|

Вид платежа |

КБК |

|

|

По платежам, начисленным после 2016 года |

По платежам, начисленным до 2017 года |

|

|

Взнос на обязательное медицинское страхование |

18210202101081013160 |

18210202101081011160 |

|

Пени |

18210202101082013160 |

18210202101082011160 |

|

Штрафы |

18210202101083013160 |

18210202101083011160 |

С 2014 года государство заморозило накопительную часть пенсии. Вся индивидуальная часть страхового взноса (будь то 16% на страховую пенсию или 10% на страховую плюс 6% на накопительную) идет на финансирование страховой пенсии (изменения в закон «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ внесены законом «О внесении изменений» от 14.12.2015 № 373-ФЗ).

Поэтому с 01.01.2014 работодатели платят полный тариф страхового взноса одним платежным документом по действующему КБК. При необходимости в соответствии с п. 2 ст. 13 закона № 167-ФЗ Пенсионный фонд самостоятельно распределяет суммы платежей между страховой и накопительной пенсиями исходя из данных персонифицированного учета.

Подробнее о персонифицированном учете читайте в материале «Что такое индивидуальный персонифицированный учет?».

Аналогичные изменения в КБК страховых взносов с 2017 года произошли и для фиксированных платежей, перечислявшихся в Пенсионный фонд ИП. Теперь ИП платят взносы тоже в ИФНС, ориентируясь на требования НК РФ.

Напомним, что для ИП действует фиксированная ставка страхового взноса на обязательное пенсионное страхование, равная 26% от 12 МРОТ, если годовой доход составил менее 300 000 руб. Дополнительно оплачивается 1% от суммы, превышающей 300 000 руб., но не более 8-кратного размера фиксированной ставки (8 × МРОТ × 26% × 12). Отчетность по страховым взносам ИП не делают.

КБК ПФР 2017 года для фиксированной суммы взноса на обязательное пенсионное страхование и 1% суммы превышения по платежам, осуществляемым за периоды до 2017 года, установлены разные. А вот перечисление взносов, начисленных после 2016 года, делается на 1 общий КБК (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

КБК для платежей в Пенсионный фонд в 2017 году ИП нужно использовать такие:

|

Вид платежа |

КБК |

|

|

Для платежей, начисленных после 2016 года |

Для платежей, начисленных до 2017 года |

|

|

Взнос на обязательное пенсионное страхование с дохода, не превышающего его предельной величины |

18210202140061110160 |

18210202140061100160 |

|

Взнос на обязательное пенсионное страхование с дохода сверх его предельной величины дохода (1%) |

— |

18210202140061200160 |

|

Пени |

18210202140062110160 |

18210202140062100160 |

|

Штрафы |

18210202140063010160 |

18210202140063000160 |

С 01.01.2017 действуют новые КБК и для фиксированных платежей ИП на ОМС (МРОТ × 5,1% × 12). Значения их таковы:

|

Вид платежа |

КБК |

|

|

По платежам, начисленным после 2016 года |

По платежам, начисленным до 2017 года |

|

|

Взнос на обязательное медицинское страхование |

18210202103081013160 |

18210202103081011160 |

|

Пени |

18210202103082013160 |

18210202103082011160 |

|

Штрафы |

18210202103083013160 |

18210202103083011160 |

О том, к чему приведет ошибка в КБК, читайте в материалах:

- «Уточнить платеж по взносам нельзя, если ПФР уже зачислил его на лицевой счет застрахованного»;

- «ИП, который ошибся в КБК по фиксированному платежу 2016 года, должен заплатить его еще раз».

Корректное использование КБК важно в работе с платежами по страховым взносам для правильного и своевременного зачисления этого платежа. Ошибки в КБК исправить путем уточнения можно не всегда.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня. 10 февраля 2017 г. 13:59Об авторе статьиАрхив

Александр Елин, генеральный директор компании «АКАДЕМИЯ АУДИТА»

Источник: Журнал «Актуальная бухгалтерия»

В связи с тем, что страховые взносы администрирует ФНС России, для уплаты обязательных платежей установлены специальные коды бюджетной классификации. Рассмотрим особенности перечисления страховых взносов в 2017 году.

С 1 января 2017 года страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование работодатели перечисляют в ИФНС. Исключение сделано лишь для взносов на травматизм, которые по-прежнему уплачивают в ФСС России.

Фонды по окончании отчетного периода (это 25.01.2017 по взносам в ФСС России и 20.02.2017 по взносам в ПФР и ФФОМС) передадут в ИФНС информацию о долгах работодателя. Задолженность по уплате страховых взносов, например взносы за декабрь 2016 года, работодатель должен заплатить уже в ИФНС.

В связи с тем, что страховые взносы администрирует налоговая служба, для уплаты обязательных платежей установлены специальные коды бюджетной классификации. При этом КБК разделены по обязательствам работодателей на периоды:

-

обязательства по страховым взносам, возникшим до 1 января 2017 года, когда уплату страховых взносов администрировали ПФР и ФСС России;

-

обязательства по обязательным платежам на страховые взносы с 1 января 2017 года.

На КБК по обязательствам, возникшим до 1 января 2017 года, необходимо будет перечислять страховые взносы, доначисленные как по уточненным расчетам работодателем самостоятельно, так и по результатам проверок фондов за периоды 2016 года и ранее.

Обратите внимание, что работодатели, уплачивающие дополнительные пенсионные взносы за периоды 2016 года и ранее, перечисляют страховые взносы на КБК, по которым будут уплачиваться взносы за 2017 год. Специальные КБК по таким платежам за предыдущие периоды не предусмотрены.

Ошибка № 1. Страховые взносы за декабрь перечислены в 2017 году в фонды

В этом случае задолженность по уплате страховых взносов не будет считаться исполненной. Поэтому работодатель должен оплатить страховые взносы в ИФНС на соответствующие КБК и пени, если дата уплаты приходится на момент после срока уплаты взносов (16.01.2017).

При этом ошибочно перечисленные взносы в ПФР или ФСС России можно вернуть. Для этого необходимо обратиться в Фонд с заявлением на возврат ошибочно перечисленных страховых взносов. Это заявление может быть составлено в произвольной форме, ведь установленные формы заявлений на возврат (пост. Правления ПФР от 22.12.2015 № 511п, 512п; приказ ФСС России от 17.02.2015 № 49) не предусмотрены для возврата ошибочно перечисленных средств.

В заявлении необходимо указать данные Фонда и организации, в том числе ее регистрационный номер и банковские реквизиты, на которые надо перечислить ошибочно отправленные средства. Также в заявлении необходимо указать сведения о платежных поручениях, по которым средства были ошибочно направлены, а также отметить, какую сумму взносов, пеней или штрафов необходимо вернуть.

Фонд примет решение о возврате средств и передаст его в налоговый орган, а тот уже непосредственно осуществит возврат. Обратите внимание, что такой возврат может производиться в течение месяца.

КБК по страховым взносам, по которым нужно перечислить страховые взносы в 2017 году

Ошибка № 2. Страховые взносы перечислены в ИФНС, но не по тем КБК

Если средства попали на счет Федерального казначейства вашей налоговой инспекции, повторно уплачивать страховые взносы, а также пени не нужно. Для этого достаточно будет уточнить платежные реквизиты, воспользовавшись правом на уточнение платежа (п. 7 ст. 45 НК РФ) по ошибкам в платежных документах, которые не препятствуют перечислению страховых взносов в бюджет на соответствующий счет Федерального казначейства.

Заявление об уточнении КБК подают в налоговый орган по месту учета плательщика страховых взносов в произвольной форме. Также в нем должны быть реквизиты организации (ИНН, название, местонахождение) и подпись ее руководителя. В заявлении необходимо объяснить, какая именно ошибка была допущена, и попросить налоговый орган уточнить платеж. К такому заявлению следует приложить документы, подтверждающие уплату налога и его перечисление на соответствующий счет УФК.

Примеры заполнения платежных поручений на перечисление страховых взносов в 2017 году

Используемые источники:

- https://help.nebopro.ru/buhgalteriya/rekvizity-ifns-pfr-fss/

- https://nalog7.ru/3ndfl/44-pfr/pfr1

- https://nalog-nalog.ru/uplata_nalogov/rekvizity_dlya_uplaty_nalogov_vznosov/kbk_dlya_uplaty_strahovyh_vznosov_v_pfr/

- https://www.audit-it.ru/articles/account/tax/a39/897061.html

КБК для уплаты страховых взносов за работников

КБК для уплаты страховых взносов за работников КБК по страховым взносам на 2019 - 2020 годы — таблица

КБК по страховым взносам на 2019 - 2020 годы — таблица КБК-2018

КБК-2018

Как заполнять платежки по страховым взносам в 2020 году

Как заполнять платежки по страховым взносам в 2020 году Зачет или возврат сумм переплаты по страховым взносам

Зачет или возврат сумм переплаты по страховым взносам На какие КБК платить взносы ИП «за себя» в 2020 году?

На какие КБК платить взносы ИП «за себя» в 2020 году?