Содержание

Система пенсионного обеспечения в России находится в государственном ведении. Ведущей организацией, которая ответственна за осуществление соответствующих выплат, является Пенсионный фонд России.

Государственные услуги в рамках компетенции ПФР оказываются во всех регионах России. Кроме этого, по линии этой организации пенсию получают граждане иностранных государств, которые, в соответствии с действующим законодательством, имеют право на получение выплат.

Пенсионный фонд назначает денежное содержание не только гражданам преклонного возраста, как это принято думать. Несмотря на то, что на выплату страховых пенсий по старости расходуется большая часть средств фонда, в задачу ПФР входит обеспечение других социально уязвимых категорий граждан – инвалидов и несовершеннолетних, потерявших кормильца.

Как один из крупнейших социальных институтов государства, ПФР имеет разветвленную и сложную структуру, разобраться в которой мы постараемся в рамках этой статьи.

История Пенсионного фонда

1956 год в отечественной истории отмечен знаменитым XX съездом КПСС, где официально был развенчан культ личности Иосифа Сталина, в результате чего были инициированы кардинальные изменения в общественной жизни советского общества. Однако эта дата знаменательна и тем, что с выходом закона «О государственных пенсиях» рабочие и служащие могли рассчитывать на получение ежемесячного денежного пособия по нетрудоспособности в старости.

В то время экономика страны была полностью под контролем государства. Управление организациями и предприятиями на местах осуществлялось в рамках советской плановой доктрины. В этой связи государство, по сути, и было единственным работодателем, поэтому и пенсия выплачивалась за счет бюджета страны.

В конце советской эпохи экономика и система государственного управления оказалась в глубоком кризисе. В этой связи государство дистанцировалось от исполнения своих обязательств в новых условиях. На этом фоне в 1990 году был создан Пенсионный фонд России, который хоть и оставался государственной организацией, однако обладал определенной степенью самостоятельности, а денежные средства, находящиеся в распоряжении ПФР, не входили в состав бюджета какого-либо уровня.

На протяжении последнего десятилетия XX века ПФР испытывал значительные трудности с наполняемостью, однако, по мере улучшения экономической обстановки в стране, пенсионная система стабилизировалась, хотя и активно реформируется, в том числе и в современный период.

Функции пенсионного фонда сегодня

Основной целью ПФР, ради чего и было принято решение о создании фонда, является управление денежными средствами, за счет которых происходит обеспечение пенсионной системы в стране. Это выражается в аккумулировании денежной массы, поступающей в фонд за счет, преимущественно, страховых взносов, и в выплате пенсий гражданам, имеющим на нее право. С этой задачей ПФР справляется и сегодня.

Кроме этого, к функциям этой организации следует отнести:

- администрирование системы персонифицированного учета;

- софинасирование отдельных социальных программ;

- осуществление контроля поступления страховых взносов и надзор за исполнением страхователями их обязанностей по ОПС;

- выдача сертификатов маткапитала и контроль расходования его средств.

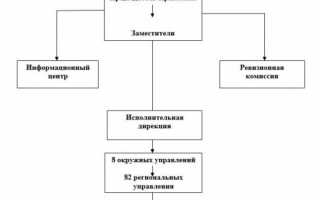

Схема структуры ПФР

Большой объем задач, возложенный на эту организацию, и внушительный штат сотрудников обуславливает сложную организационную структуру.

Проще всего ее представить в виде следующей схемы:

Главным распорядительным органом фонда выступает правление. Руководителем с 2008 года занимает Дроздов А. В. Именно председатель утверждает бюджет фонда, а также принимает ключевые решения по вопросам, связанным с функционированием пенсионной системы.

В состав правления также входят заместители председателя. Каждый из них специализируется на отдельных направлениях деятельности ПФР.

Неотъемлемой частью структуры пенсионного фонда является ревизионная комиссия. К ее задаче относится внутренний аудит, в том числе проверка обоснованности расходования бюджета организации.

Информационный центр появился в структуре ПФР совсем недавно – в 2015 году. Его деятельность направлена на сопровождение электронных систем в организации.

Об исполнительной дирекции

Возглавляет исполнительную дирекцию один из заместителей председателя правления ПФР. Это основная структура, которая определяет характер текущей деятельности фонда.

Функциями исполнительной дирекции являются:

- определение бюджета ПФР, анализ его доходной и расходной частей;

- распределение денежных средств по регионам;

- осуществление учета и отчетности, предоставляемой правлению;

- составление прогнозов относительно положения пенсионной системы в целом.

Исполнительная дирекция осуществляет надзорную функцию за деятельностью территориальных органов на местах.

Территориальный аппарат

Территориальные органы Пенсионного фонда имеют иерархическую структуру. В их число входят.

Окружные управления

Всего существует 8 окружных управлений. Их число равняется количеству федеральных округов в стране.Основными их задачами являются:

- надзор за деятельностью региональных отделений

- планирование работы органов ПФР;

- координация деятельности управления на местах;

- осуществление статистического учета на подведомственной территории;

- участие в формировании и подготовке бюджета фонда.

Территориальные отделения

Территориальные отделения осуществляют свою деятельность в конкретном регионе, где они ответственны за:

- администрирование страховых взносов;

- контроль собираемости взносов;

- ведение персонифицированного учета;

- осуществление координации отделов на местах.

Руководства и отделы в города и районах (муниципалитетах)

Именно эти низовые структуры территориального аппарата и осуществляют непосредственную работу с гражданами. В обязанности их сотрудников входит:

- назначение пенсионных выплат, в т. ч. прием соответствующих документов;

- прием заявлений на маткапитал, выдача сертификатов;

- доставка пенсий;

- ведение персонифицированного учета;

- администрирование страховых взносов;

- консультирование по вопросам пенсионного обеспечения;

- обеспечение софинансирования региональных социальных программ.

Пенсионный фонд Российской Федерации является крайне важной и значимой структурой, деятельность которой затрагивает практически каждого гражданина нашей страны. Для успешной и эффективной работы была разработана эффективная структура, которая, с небольшими изменениями, существует уже практически 30 лет.

Интересное видео

Дополнительную информацию о системе Пенсионного фонда смотрите в видео:

Перейти к поиску

Перейти к поиску

| Пенсионный фонд Российской Федерации | |

|---|---|

| ПФР | |

| Тип организации | Пенсионный фонд |

| Руководители | |

| Председатель Правления | Дроздов Антон Викторович |

| Основание | |

| Дата основания | 22 декабря 1990 |

| Число сотрудников | 114 300 (в 2016 году)[1] |

| pfrf.ru | |

| Пенсионный фонд Российской Федерации на Викискладе |

Пенсионный фонд Российской Федерации (ПФР) — крупнейшая организация России по оказанию социально значимых государственных услуг гражданам. Основан 22 декабря 1990 года постановлением Верховного Совета РСФСР № 442-1 «Об организации Пенсионного фонда РСФСР»[2].

Как государственный внебюджетный фонд Российской Федерации, ПФР создан для государственного управления средствами пенсионной системы и обеспечения прав граждан РФ на пенсионное обеспечение. Бюджет ПФР утверждается Государственной Думой Федерального Собрания РФ отдельным законом вместе с принятием Федерального бюджета РФ. Доля бюджета ПФР в ВВП России составляет 10,8 % — по доходам, и 10,2 % — по расходам. ПФР выплачивает пенсии свыше 40 млн пенсионеров[3] и социальные выплаты для 20 млн. льготников, ведёт персонифицированный учёт пенсионных прав застрахованных лиц[4] — для свыше 128 млн граждан России.

С 2005 года наблюдается дефицит пенсионной системы, который покрывается перечислениями из бюджета. Впрочем, дефицит пенсионной системы в разы меньше, чем дефицит пенсионного фонда, из-за передачи ПФ несвязанных с выплатой пенсий социальных обязательств[5]. По данным Никиты Кричевского, до 2005 года в пенсионном фонде России был профицит бюджета: в 2003 г. — 100 млрд, в 2004 г. — более 66 млрд рублей[6].

Структура ПФР

В структуре Пенсионного фонда — 8 Управлений в Федеральных округах Российской Федерации, 83 Отделения Пенсионного фонда в субъектах РФ, отделение в г. Байконуре (Казахстан), а также около 2 500 территориальных управлений во всех регионах страны. В системе ПФР трудится более 100 000 работников[7]. Высшим органом является Правление ПФР, за его исполнительные функции отвечает Исполнительная дирекция ПФР.

Во взаимоотношениях со страхователями, застрахованными лицами и пенсионерами территориальные управления Пенсионного фонда РФ являются отдельными юридическими лицами[8].

Социально значимые функции ПФР

Среди социально значимых функций Пенсионного фонда России[7]:

- назначение и выплата пенсий;

- учёт страховых средств, поступающих по обязательному пенсионному страхованию;

- назначение и реализация социальных выплат отдельным категориям граждан: ветеранам, инвалидам, инвалидам вследствие военной травмы, Героям Советского Союза, Героям Российской Федерации и т. д.;

- персонифицированный учёт участников системы обязательного пенсионного страхования;

- взаимодействие со страхователями (работодателями — плательщиками страховых пенсионных взносов), взыскание недоимки;

- выдача сертификатов на получение материнского (семейного) капитала;

- выплата средств материнского капитала;

- управление средствами пенсионной системы;

- реализация Программы государственного софинансирования добровольных пенсионных накоплений (56-ФЗ от 30.04.2008 года, она же программа «тысяча на тысячу»);

- с 2010 года — администрирование страховых средств, поступающих по обязательному пенсионному страхованию и обязательному медицинскому страхованию;

- с 2010 года — установление федеральной социальной доплаты к социальным пенсиям в целях доведения совокупного дохода пенсионера до величины прожиточного минимума пенсионера.

- Персонифицированный учёт в системе обязательного пенсионного страхования

Данные об уплате страхователями (работодателями) обязательных страховых взносов за работника, сведения о страховом (трудовом) стаже отражаются на индивидуальном лицевом счете застрахованного лица, который ведёт Пенсионный фонд РФ для каждого официально работающего гражданина России. Порядок ведения этого лицевого счета регламентируется Федеральным законом от 01.04.1996 N 27-ФЗ (ред. от 29.12.2015) «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»[4]. Любой гражданин РФ, имеющий СНИЛС, может проверить сведения об уплате обязательных страховых взносов своим работодателем на своем индивидуальном лицевом счёте в ПФР с помощью интернет-портала «Госуслуг»[9].

Взносы — доходы Пенсионного фонда

- См. также Обязательное социальное страхование в России.

Стандартная ставка взносов в Пенсионный фонд составляет 22 % от фонда оплаты труда организации, при этом взносы не включаются в состав зарплаты отдельных сотрудников, но учитываются пенсионным фондом при ведении их счетов[10]. Эти отчисления разделяются на страховую часть и накопительную часть пенсии.

До 2010 года взносы в ПФ учитывались как составная часть единого социального налога.

С 1 января 2010 года ЕСН отменен, вместо него установлены прямые страховые взносы работодателей (страхователей) в три внебюджетных фонда: ПФР, ФФОМС и ФСС. В 2010 году совокупный объём страховых взносов сохранится на уровне ставки ЕСН — 26 %, из которых 20 % будут направляться в Пенсионный фонд РФ (на обязательное пенсионное страхование). При этом взносы будут уплачиваться с годового заработка до 415 тысяч рублей. В случае, если годовой заработок превышает 415 тысяч рублей, взносы сверх 415 тысяч рублей не взимаются, но и пенсионные права сверх этой суммы не формируются. С 2011 года размер совокупных взносов возрастет до 34 %, из которых 26 % составят отчисления по обязательному пенсионному страхованию. Эта система позволяет существенно увеличить уровень пенсий в стране. Для лиц, полностью попадающих под действие страховой системы, коэффициент замещения пенсией зарплаты, с которой уплачивались страховые взносы, составит не менее 40 % после 30 лет уплаты этих взносов при наступлении страхового случая (то есть старости, определяемой путём достижения гражданином установленного законодательством возраста — 55 лет для женщин и 60 лет для мужчин).

Также с 2009 года у граждан появилась возможность делать добровольные взносы на накопительную часть пенсии. Законом[11] предусмотрены две стороны софинансирования взносов гражданина — государство (которое удваивает сумму не менее 2 тыс., но не выше 12 тыс. рублей) и работодатель (который на софинансирование взносов работника до 12 тысяч рублей получает налоговый вычет).

Частью механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу является Фонд национального благосостояния России[12]. На апрель 2017 года, по данным Минфина России, совокупный объем средств фонда составил 4 134,27 млрд рублей (73,33 млрд долларов США)[13].

До передачи средств в управляющие компании и НПФ Пенсионный фонд временно размещает их в коммерческих банках. Так, по результатам 2016 года, он получил от такого инвестирования доход в размере 2,97 млрд рублей, что в составляет 10,58 % годовых[14].

Показатели деятельности

| Показатель | 2010[15] | 2011[16] | 2012[17] | 2013[18] | 2014[19] | 2015[20] | 2016[1] | 2017[21] |

|---|---|---|---|---|---|---|---|---|

| Количество пенсионеров, млн человек | 39,7 | 40,2 | 40,6 | 41,1 | 41,46 | 42,7 | 42,9 | 43,5 |

| Доходы бюджета ПФР, млрд руб | 4 600 | 5 256 | 5 890 | 6 388 | 6 159 | 7 127 | 7 626 | 8 260 |

| Поступление взносов на обязательное пенсионное страхование, млрд руб | 1 900 | 2 815 | 3 026 | 3 459 | 3 694 | 3 864 | 4 132 | 4 482 |

| Поступление из федерального бюджета, млрд руб | 2 640 | 2 400 | 2 800 | 2 840 | 2 410 | 3 100 | 3 355 | 3 677 |

| Расходы бюджета ПФР, млрд руб | 4 200 | 4 922 | 5 451 | 6 379 | 6 190 | 7 670 | 7 830 | 8 319 |

| Расходы ПФР на пенсионное обеспечение, млрд руб | 3 700 | 4 081 | 4 524 | 5 250 | 5 406 | 6 201 | 6 430 | 7 167 |

| Расходы ПФР на материнский капитал, млрд руб | 97,1 | 171,3 | 212,4 | 270,7 | 365 | 312 |

Председатели правления Фонда

«О Пенсионном Фонде Российской Федерации (России) »

(в ред. Указа Президента РФ от 24.12.1993 N 2288; Федерального закона от 05.05.1997 N 77-ФЗ) )

- ПФР и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства ПФР не входят в состав бюджетов, других фондов и изъятию не подлежат.

- ПФР обеспечивает:

- целевой сбор и аккумуляцию страховых взносов, а также финансирование расходов, предусмотренных пунктом 6 настоящего Положения;

- организацию работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

- капитализацию средств ПФР, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

- контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также контроль за правильным и рациональным расходованием его средств;

- организацию и ведение индивидуального (персонифицированного) учета застрахованных лиц в соответствии с Федеральным законом «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования», а также организацию и ведение государственного банка данных по всем категориям плательщиков страховых взносов в Пенсионный фонд Российской Федерации (России); (в ред. Федерального закона от 05.05.1997 N 77-ФЗ)

- межгосударственное и международное сотрудничество Российской Федерации по вопросам, относящимся к компетенции ПФР; участие в разработке и реализации в установленном порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий;

- изучение и обобщение практики применения нормативных актов по вопросам уплаты в ПФР страховых взносов и внесение в Верховный Совет Российской Федерации предложений по ее совершенствованию;

- проведение научно — исследовательской работы в области государственного пенсионного страхования;

- Средства ПФР формируются за счет:

- страховых взносов работодателей;

- страховых взносов граждан, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров и адвокатов;

- страховых взносов иных категорий работающих граждан;

- ассигнований из республиканского бюджета Российской Федерации на выплату государственных пенсий и пособий военнослужащим и приравненным к ним по пенсионному обеспечению гражданам, их семьям социальных пенсий, пособий на детей в возрасте старше полутора лет, на индексацию указанных пенсий и пособий, а также на предоставление льгот в части пенсий, пособий и компенсаций гражданам, пострадавшим от чернобыльской катастрофы, на расходы по доставке и пересылке пенсий и пособий;

- средств, возмещаемых ПФР Государственным фондом занятости населения Российской Федерации в связи с назначением досрочных пенсий безработным;

- средств, взыскиваемых с работодателей и граждан в результате предъявления регрессных требований;

- добровольных взносов (в том числе валютных ценностей) физических и юридических лиц, а также доходов от капитализации средств ПФР и других поступлений.

- Утратил силу. — Указ Президента РФ от 24.12.1993 N 2288.

- Средства ПФР направляются на:

- выплату в соответствии с действующим на территории Российской Федерации законодательством, межгосударственными и международными договорами государственных пенсий, в том числе гражданам, выезжающим за пределы Российской Федерации;

- выплату пособий по уходу за ребенком в возрасте старше полутора лет;

- оказание органами социальной защиты населения материальной помощи престарелым и нетрудоспособным гражданам;

- финансовое и материально — техническое обеспечение текущей деятельности ПФР и его органов;

- другие мероприятия, связанные с деятельностью ПФР.

- Руководство ПФР осуществляется правлением ПФР и его постоянно действующим исполнительным органом — исполнительной дирекцией.

- Правление ПФР:

- несет ответственность за выполнение функций, относящихся к компетенции ПФР;

- определяет перспективные и текущие задачи ПФР;

- утверждает бюджет, сметы расходов (включая фонд оплаты труда) ПФР и его органов, отчеты об их исполнении, а также его структуру и штаты;

- назначает и освобождает от должности исполнительного директора и его заместителей, председателя ревизионной комиссии ПФР и руководителей его отделений;

- утверждает положения об исполнительной дирекции, ревизионной комиссии и региональных органах ПФР;

- издает в пределах своей компетенции нормативные акты по вопросам, относящимся к деятельности ПФР;

- решает другие вопросы, отнесенные к компетенции ПФР.

- Правление ПФР возглавляет председатель, который назначается и освобождается от должности Верховным Советом Российской Федерации (пункт 10 утратил силу в части назначения и освобождения от должности Верховным Советом Российской Федерации. — Указ Президента РФ от 24.12.1993 N 2288.).

- Для осуществления контроля деятельности исполнительной дирекции ПФР и его региональных органов образуется ревизионная комиссия ПФР.

- Предприятия, организации, учреждения, в том числе банки, обязаны представлять уполномоченным ПФР в районах и городах, ревизионной комиссии ПФР необходимые документы и сведения, относящиеся к деятельности ПФР, за исключением сведений, составляющих коммерческую тайну, перечень которых устанавливается законодательством.

- Работники системы ПФР приравниваются по условиям медицинского и бытового обслуживания к работникам аппарата соответствующих органов исполнительной власти.

- Уполномоченные ПФР в районах и городах подлежат обязательному государственному личному страхованию и имеют право на возмещение причиненного им ущерба в порядке и на условиях, установленных для сотрудников Государственной налоговой службы Российской Федерации.

- ПФР является юридическим лицом, имеет печать с изображением Государственного герба Российской Федерации и своим наименованием.

- Местонахождение ПФР — город Москва.

ВЕРХОВНЫЙ СОВЕТ РОССИЙСКОЙ ФЕДЕРАЦИИ

ВОПРОСЫ ПЕНСИОННОГО ФОНДА РОССИЙСКОЙ ФЕДЕРАЦИИ (РОССИИ)

Верховный Совет Российской Федерации постановляет:

1. Утвердить и ввести в действие с 1 января 1992 года прилагаемое Положение о Пенсионном фонде Российской Федерации (России) (1).

2. Установить, что проекты нормативных актов по вопросам, связанным с финансированием выплат за счет средств ПФР, представляются Фонду на предварительную экспертизу для подготовки заключения.

3. Пенсионному фонду Российской Федерации (России):

4. Банку России предоставить ПФР кредит на 1992 год для обеспечения своевременного финансирования выплаты государственных пенсий с условием его погашения в конце года за счет средств ПФР с учетом выплаты 5 процентов годовых.

5. Финансирование выплаты государственных пенсий и иных выплат, осуществляемое в соответствии с пунктом 4 Положения о Пенсионном фонде Российской федерации (России), производится за счет ассигнований из республиканского бюджета Российской Федерации, поступающих в ПФР не позднее чем за 20 дней до начала выплатного периода.

6. Банки осуществляют операции по зачислению во вклады граждан сумм государственных пенсий и иных выплат, перечисляемых на их счета органами, осуществляющими выплату пенсий и пособий, а также прием страховых взносов от лиц, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров, без истребования комиссионного вознаграждения за эти операции.

7. Правительству Российской Федерации:

8. Признать утратившими силу с 1 января 1992 года Временное положение о Пенсионном фонде РСФСР и Порядок уплаты страховых взносов предприятиями, организациями и гражданами в Пенсионный фонд РСФСР, утвержденные Постановлением Верховного Совета РСФСР от 30 января 1991 г. № 556-1.

1. Пенсионный фонд Российской Федерации (России) (далее — ПФР) образован Постановлением Верховного Совета РСФСР от 22 декабря 1990 года в целях государственного управления финансами пенсионного обеспечения в Российской Федерации. ПФР является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации и настоящим Положением. ПФР выполняет отдельные банковские операции в порядке, установленном действующим на территории Российской Федерации законодательством о банках и банковской деятельности.

2. ПФР и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства ПФР не входят в состав бюджетов, других фондов и изъятию не подлежат.

3. ПФР обеспечивает:

4. Средства ПФР формируются за счет:

5. (Утратил силу. — Указ Президента РФ от 24.12.1993 № 2288.)

6. Средства ПФР направляются на:

7. Руководство ПФР осуществляется правлением ПФР и его постоянно действующим исполнительным органом — исполнительной дирекцией.

9. Правление ПФР:

10. Правление ПФР возглавляет председатель.

11. Для осуществления контроля деятельности исполнительной дирекции ПФР и его региональных органов образуется ревизионная комиссия ПФР.

12. Предприятия, организации, учреждения, в том числе банки, обязаны представлять уполномоченным ПФР в районах и городах, ревизионной комиссии ПФР необходимые документы и сведения, относящиеся к деятельности ПФР, за исключением сведений, составляющих коммерческую тайну, перечень которых устанавливается законодательством.

13. Работники системы ПФР приравниваются по условиям медицинского и бытового обслуживания к работникам аппарата соответствующих органов исполнительной власти.

14. Уполномоченные ПФР в районах и городах подлежат обязательному государственному личному страхованию и имеют право на возмещение причиненного им ущерба в порядке и на условиях, установленных для сотрудников Государственной налоговой службы Российской Федерации.

15. ПФР является юридическим лицом, имеет печать с изображением Государственного герба Российской Федерации и своим наименованием.

16. Местонахождение ПФР — город Москва.

(1) Пенсионный фонд Российской Федерации (России) — ПФР.

17.2. Пенсионные взносы

В соответствии с пенсионным законодательством плательщиками страховых взносов являются все работодатели – юридические лица без исключения, а также индивидуальные предприниматели и лица, самостоятельно обеспечивающие себя работой, – адвокаты, нотариусы, занимающиеся частной практикой, которые обязаны уплачивать страховые взносы за себя (ранее назывались фиксированные платежи).

Данная обязанность возникает после внесения в государственный реестр сведений о приобретении физическим лицом статуса индивидуального предпринимателя и прекращается с момента регистрации прекращения им деятельности в качестве индивидуального предпринимателя.

С 2010 г. единый социальный налог заменен новым понятием «страховые взносы» в бюджеты пенсионного, медицинского и социального страхования. Страховые взносы в отличие от ЕСН, будут теперь взиматься не по регрессивной, а по единой «плоской» ставке и лишь с предельной суммы годового дохода до 415 тыс. руб. на одного работника. Величина страховых взносов составляет 26 % от фонда оплаты труда (20 % из которых будут направляться в систему обязательного пенсионного страхования, остальные распределятся между Фондом социального страхования и Фондом обязательного медицинского страхования). Постепенное повышение уровня ставок страховых взносов произойдет с 2011 г.

Повышение страхового взноса с 20 до 26 % связано с упразднением ЕСН и базовой части трудовой пенсии, которая ранее финансировалась из федерального бюджета. С 2010 г. составная часть страхового обеспечения будет финансироваться за счет страховых взносов.

Теперь средства, предназначенные для реализации права граждан на пенсионное обеспечение, будут формироваться за счет поступивших страховых взносов.

Объектом обложения страховыми взносами признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Налоговая база – сумма доходов, полученных налогоплательщиком за налоговый период как в денежной, так и натуральной форме от предпринимательской или иной профессиональной деятельности за вычетом расходов, связанных с их извлечением. Состав расходов, принимаемых к вычету, определяется в порядке, аналогичном порядку определения состава затрат, установленных для плательщиков налога на прибыль соответствующими статьями НК РФ.

Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, налоговая база определяется как произведение валовой выручки и коэффициента 0,1. При определении налоговой базы учитываются суммы, не подлежащие налогообложению, и налоговые льготы, предусмотренные налоговым законодательством.

От уплаты страховых взносов освобождены суммы государственных пособий: по беременности и родам, пособие по безработице, а также компенсационные выплаты, предусмотренные Законом «О страховых взносах».

Индивидуальный предприниматель как страхователь обязан не только в полном объеме уплачивать страховые взносы в бюджет ПФ, но и своевременно представлять отчетность по уплаченным страховым взносам на каждого сотрудника каждые полгода, а с 2011 г. – ежеквартально.

В настоящее время основным источником финансирования пенсионного обеспечения являются страховые взносы – это персонифицированные платежи, которые уплачиваются в бюджет ПФ и сразу же отражаются на индивидуальных лицевых счетах застрахованных лиц. Эти платежи являются условием обеспечения права граждан на получение пенсии в размере, эквивалентном сумме страховых взносов, учтенной на их индивидуальных лицевых счетах.

Индивидуальные предприниматели, адвокаты, нотариусы уплачивают за себя страховые взносы в ПФ исходя из стоимости страхового года, ежегодно утверждаемой Правительством РФ.

Стоимость страхового года на 2010 г. составляет 10 392 руб., и рассчитана исходя из тарифа страховых взносов на обязательное пенсионное страхование и минимального размера оплаты труда, установленных на начало года. Из этой величины определяется сумма ежемесячного пенсионного взноса, осуществляемого ИП в качестве страхового взноса на обязательное пенсионное страхование.

СТОИМОСТЬ СТРАХОВОГО ГОДА = МРОТ ? ТАРИФ пенсионных взносов (20 %) ? 12

Произведем расчеты платежей во внебюджетные фонды. Минимальный размер оплаты труда составляет 4330 руб.

На 2010 г. размеры тарифов страховых взносов составляют:

• в ПФ – 20 %;

• в Федеральный ФОМС – 1,1 %;

• в территориальный ФОМС – 2 %.

Рассчитаем размеры страховых взносов ИП на 2010 г.:

• ПФ – 10 392 руб. (4330 руб. х 20 % х 12 мес);

• Федеральный ФОМС – 571,56 руб. (4330 руб. ? 1,1 % х 12 мес);

• территориальный ФОМС – 1039,20 руб. (4330 руб. ? 2 % ? 12 мес).

Общий размер страховых взносов ИП на 2010 г. составит 12 002,76 руб.

Если МРОТ останется прежним, то с 2011 г. тарифы страховых взносов увеличатся и составят:

• в ПФ – 26 %;

• в Федеральный ФОМС – 3,1 %;

• в территориальный ФОМС – 2 %.

Рассчитаем размеры страховых взносов ИП на 2011 г.:

• ПФ – 13 509,60 руб. (4330 руб. ? 26 % ? 12 мес);

• Федеральный ФОМС – 1610,76 руб. (4330 руб. ? 3,1 % ? 12 мес);

• территориальный ФОМС – 1039,20 руб.(4330 руб. ? 2 % ? 12 мес).

Общий размер страховых взносов ИП на 2011 г. составит 16 159,56 руб.

Из расчетов усматривается, что величина страховых взносов для индивидуальных предпринимателей значительно увеличилась по сравнению с 2009 г. (7274,40 руб.).

Особенно чувствительным возросший пенсионный взнос будет для тех предпринимателей, которые ведут незначительную, эпизодическую деятельность либо сохраняют статус предпринимателя на всякий случай, сдавая нулевую отчетность, поскольку обязанность уплаты страховых взносов для ИП не связана с фактическим осуществлением деятельности.

Страховые взносы уплачиваются страхователями в виде отдельных платежных поручений на финансирование каждой части трудовой пенсии. При этом 2/3 суммы взносов направляются на финансирование страховой части пенсии и 1/3 – на финансирование накопительной части пенсии.

Страхователи 1966 г. р. и старше для приобретения права на пенсионное обеспечение вносят пенсионные взносы только на финансирование страховой части пенсии, поскольку трудовая пенсия у этой категории граждан состоит только из одной – страховой части.

Физические лица, уплачивающие пенсионные взносы на финансирование страховой и накопительной частей трудовой пенсии, вправе также добровольно вступить в правоотношения по обязательному пенсионному страхованию и осуществлять дополнительно уплату страховых взносов в ПФ в части, превышающей суммы установленного пенсионного взноса.

Размер накопленных средств и размер будущей пенсии предпринимателя будут зависеть именно от продолжительности предпринимательской деятельности.

Гражданин, зарегистрированный в качестве индивидуального предпринимателя, при любых обстоятельствах обязан уплачивать за себя страховые взносы в ПФ. Уплата пенсионного взноса производится независимо от факта ведения деятельности и факта получения дохода, т. е. уже само наличие предпринимательского свидетельства обязывает его владельца уплачивать страховые взносы.

Страховые взносы не уплачиваются бывшими военными и пенсионерами силовых ведомств, а вот предприниматели, получающие трудовую пенсию по старости, платить взносы обязаны, поскольку действующим законодательством не предусмотрено освобождение индивидуального предпринимателя от уплаты страховых взносов в ПФ после достижения им пенсионного возраста.

Не должны перечислять взносы также граждане, которые находятся в отпуске по уходу за ребенком до достижения возраста полутора лет и не ведут бизнес. За другие периоды «простоя» предприниматель обязан перечислять страховые взносы. Это касается и женщин-предпринимателей, которые находятся в декретном отпуске.

Если предприниматель не использует труд наемных работников, то страховые взносы за себя необходимо внести не позднее 31 декабря текущего календарного года.

В случае неуплаты пенсионных взносов до 31 декабря за каждый день просрочки производится начисление пени, а взыскание неуплаченных сумм осуществляется в принудительном порядке через Службу судебных приставов либо в судебном порядке.

Если предприниматель использует труд наемных работников и находится, к примеру, на «упрощенке» ЕНВД, то за своих работников он уплачивает страховые взносы по пониженным тарифам:

Если предприниматель начал свой бизнес или, наоборот, прекратил им заниматься в середине года, пенсионные взносы необходимо начислить и уплатить лишь за тот период, когда велась индивидуальная деятельность.

Началом предпринимательской деятельности или днем ее прекращения считается дата внесения соответствующей записи в Единый государственный реестр индивидуальных предпринимателей. Именно на нее необходимо ориентироваться при расчете пенсионного взноса за неполный год.

При исчислении размера страховых взносов за неполный месяц необходимо сумму, подлежащую уплате за целый месяц, разделить на количество календарных дней в данном месяце и умножить на число дней, за которые производится уплата страховых взносов.

Пример 1

Индивидуальный предприниматель начал осуществлять деятельность 5 декабря 2009 г. Стоимость страхового года в 2009 г. составляла 7274,40 руб. Сумма пенсионных взносов в виде фиксированного платежа за 2009 г. составила:

(7274,40 руб./12 мес/31 дней) ? 27 дней = 527,98 руб.

Уплата пенсионного взноса осуществляется страхователями в виде отдельных платежных поручений на финансирование каждой части трудовой пенсии. При этом 2/3 от суммы пенсионного взноса направляются на финансирование страховой части трудовой пенсии и 1/3 – на финансирование накопительной части трудовой пенсии.

Уплата страховых взносов производится по реквизитам тех управлений ПФ, где зарегистрирован предприниматель. В случае уплаты взносов на неверные коды бюджетной классификации (КБК) необходимо обращаться в территориальные органы фонда с заявлением о проведении зачетов до истечения финансового года. Иначе суммы взносов по истечении сроков исковой давности будут изъяты в федеральный бюджет и использованы для выплаты фиксированного базового размера страховой части пенсии нынешним пенсионерам.

Учет и контроль по уплате страховых взносов на обязательное пенсионное страхование, а также взыскание недоимки по страховым взносам и пеней осуществляются территориальными органами ПФ.

Пример 2

Индивидуальный предприниматель перечислил фиксированный взнос в Пенсионный фонд РФ за 2009 г. – 7274,40 руб. 12 января 2009 г. За просрочку уплаты страховых взносов в соответствии с Федеральным законом «Об обязательном пенсионном страховании в РФ» предусмотрено исчисление пени, которое начисляется в процентах от неуплаченной суммы страховых взносов за каждый календарный день просрочки начиная со дня, следующего за установленным днем уплаты страховых взносов.

В этом случае индивидуальный предприниматель обязан оплатить пени за 12 дней (с 1 по 12 января включительно). Предположим, что в тот период ставка рефинансирования Центрального банка РФ составляла 16 %. Сумма пеней составит:

7274,40 руб. ? 16 %/300 ? 12 дней = 46,56 руб.

ПФ может взыскать пени без согласия предпринимателя только в судебном порядке. Решение об этом принимает районный или мировой судья на основании протокола, составленного сотрудниками фонда.Данный текст является ознакомительным фрагментом. Поделитесь на страничке

Следующая глава

Используемые источники:

- https://pfrp.ru/faq/struktura-pfr.html

- https://wikipedia.tel/пенсионный_фонд_российской_федерации

- https://rosmintrud.ru/docs/pfrf/10

- http://www.pfrf.ru/info/order/pfr_status~1263

- https://econ.wikireading.ru/15132

Зачет или возврат сумм переплаты по страховым взносам

Зачет или возврат сумм переплаты по страховым взносам Фиксированные взносы в ПФР для ИП в 2014 году: получил письмо из Пенсионного…

Фиксированные взносы в ПФР для ИП в 2014 году: получил письмо из Пенсионного… Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

Наглядные примеры для расчета страховых взносов в 2013 году

Наглядные примеры для расчета страховых взносов в 2013 году Страховые взносы на обязательное пенсионное страхование

Страховые взносы на обязательное пенсионное страхование Страховые взносы за сотрудников в 2020 году

Страховые взносы за сотрудников в 2020 году Ставки и тарифы ИП по страховым взносам в ПФР и ФФОМС в 2015 году

Ставки и тарифы ИП по страховым взносам в ПФР и ФФОМС в 2015 году