Содержание

- 1 Уведомляем налоговую

- 2 Постановка на учет в налоговой

- 3 Работа самозанятого с чеками. Уплата налогов

- 4 Итоги

- 5 Как стать самозанятым

- 6 Регистрация в 2019 году

- 7 Кто может стать самозанятыми по виду деятельности

- 8 Вопросы

- 9 Кто такие самозанятые

- 10 Кто вправе стать самозанятым

- 11 Отличия от ИП и ООО

- 12 Где вправе работать самозанятые

- 13 Особенности участия в закупках

- 14 Что нужно, чтобы стать самозанятым

- 15 Как зарегистрироваться в качестве самозанятого

- 16 Как зарегистрироваться через Сбербанк Онлайн

- 17 Кто может получить статус самозанятого

- 18 Что нужно для оформления

- 19 Где можно оформить статус

- 20 Порядок регистрации в приложениях

- 21 Недостатки регистрации в приложениях

- 22 Альтернативные способы регистрации

- 23 Работа с приложением

- 24 Нюансы налогового учета самозанятых

- 25 Штрафные санкции

- 26 Можно ли стать самозанятым в своем регионе?

- 27 Регистрация самозанятых через Сбербанк Онлайн.

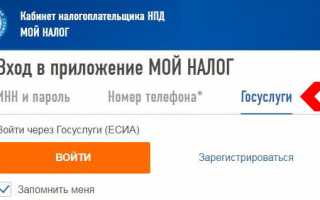

- 28 Как стать самозанятым через Госуслуги?

- 29 Как стать самозанятым через приложение Мой Налог?

- 30 Становиться ли самозанятым?

- 31 Видео на тему: Как стать самозанятым.

23 января 2020 Как стать самозанятым в 2020 году и законно ли осуществлять деятельность без регистрации в качестве ИП, уплачивая налог на профессиональный доход? Эти вопросы приобрели актуальность в связи с недавними изменениями законодательства. Смотрите пошаговую инструкцию регистрации в качестве самозанятого в нашей статье.

Уведомляем налоговую

Постановка на учет в налоговой

Работа самозанятого с чеками. Уплата налогов

Итоги

Уведомляем налоговую

Процедура регистрации самозанятых граждан без ИП в 2020 году прописана Налоговым кодексом РФ, в частности п. 7.3 ст. 83.

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, не зарегистрированных в качестве ИП и осуществляющих деятельность по оказанию услуг при отсутствии наемных работников.

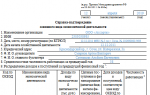

Итак, как стать самозанятым лицом в России в 2020 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Бланк уведомления можно скачать по ссылке ниже

Скачать бланк уведомления

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ. С 2020 года список субъектов значительно расширен. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2020 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

Как стать самозанятым в 2020 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Постановка на учет в налоговой

Процедуру регистрации разъяснила сама ФНС в информации «О постановке на учет самозанятых граждан», которая была опубликована на официальном сайте ведомства 11.05.2017. Постановка на учет осуществляется на основании уведомления, которое может быть подано в любой налоговый орган, осуществляющий работу с физическими лицами. Постановка осуществляется по месту жительства физического лица.

В подтверждение постановки на учет (равно как и снятия с него) налоговый орган не вручает и не направляет заявителю никаких уведомлений. В связи с чем для подтверждения своего статуса заявитель может попросить поставить на копии уведомления отметку о его принятии налоговым органом. Приложение «Мой налог» позволяет сформировать справку о регистрации в налоговом органе в качестве самозанятого.

Работа самозанятого с чеками. Уплата налогов

Налог на доходы физических лиц, в соответствии с п. 70 ст. 217 НК, не начисляется в отношении доходов, которые получены от профессиональной деятельности нянь, репетиторов, сиделок, лиц, осуществляющих ведение домашнего хозяйства, уборку помещений физическим лицам. Соответственно, в этих случаях самозанятые не выдают чеков и не уплачивают налогов.

Возможность выписывать чеки предоставлена самозанятым лицам, зарегистрированным в качестве таковых в регионах проведения эксперимента. Приложение «Мой налог» позволяет формировать и направлять клиентам чеки установленной формы без приобретения дополнительного оборудования.

Указанное приложение также упрощает процедуру уплаты налога на профессиональный доход (4%), поскольку самостоятельно исчисляет сумму, подлежащую уплате на основании полученных доходов. Гражданину остается лишь выбрать способ оплаты: с банковской карты или же по квитанции в кредитной организации. В последнем случае приложение поможет сформировать квитанцию и сохранить ее на устройстве.

Для того, чтобы узнать, с каких доходов вам нужно заплатить налог, с каких — нет, а также, что будет, если ошибиться в расчетах, получите бесплатный пробный доступ к системе КонсультантПлюс

Итоги

В заключение отметим, что регистрация самозанятым гражданином носит уведомительный характер. Сделать это можно посредством направления уведомления в ФНС. Также реализована возможность регистрации через приложение «Мой налог» или кредитные организации. Приложение упрощает процедуры выдачи чеков клиентам, ведения учета и уплаты налога на профессиональный доход.

Те граждане, которые привыкли работать «на себя», теперь могут выйти из тени, и стать легальными налогоплательщиками. С 2019 года появляется новый налоговый режим – самозанятые люди. Налог с самозанятых граждан будет составлять 4% или 6% от получаемых ими доходов.

Как стать самозанятым

Согласно закону о самозанятых гражданах России на 2019 года, таковым может стать физическое лицо или ИП. Не нужно закрывать уже имеющееся ИП, но необходимо выполнение следующих условий:

- Деятельность должна осуществляться именно в том регионе, в котором проходит данный пилотный проект. На начало 2019 года таковых всего 4 субъекта федерации: Москва и область, Калужская область и республика Татарстан. Место жительства не играет никакой роли;

- Гражданин официально не трудоустроен и сам не имеет наёмных работников;

- Общегодовой доход не должен превышать 1 млн. в год.

Кто такие самозанятые граждане? Это те, которые работают «на себя», не платят подоходный налог государству, не состоят в официальных трудовых отношениях и сами не являются работодателями.

Но не могут получить такой статус:

- адвокаты;

- нотариусы;

- арбитражные управляющие, которые занимаются делами о банкротствах юрлиц;

- профессиональные оценщики;

- медиаторы.

Деятельность этих профессий регулируется другими законами. Также не могут стать самозанятыми государственные и муниципальные служащие. То есть, самостоятельно платить налог для самозанятых граждан в РФ могут няни, сиделки, специалисты по маникюру/педикюру, репетиторы, и прочие. Но необходимо пройти процедуру регистрации.

Регистрация в 2019 году

Куда идти, чтобы получить статус? Необходимо встать на учёт и зарегистрироваться в качестве налогоплательщика. Для этого необходимо обратиться в ФНС в том регионе, в котором будет осуществляться деятельность. Порядок регистрации может быть следующим:

- лично посетить налоговую службу, написать заявление и передать его инспектору вместе с необходимыми документами;

- скачать бланк заявления с официального сайта ФНС, заполнить его дома от руки и направить заказным письмом в ФНС;

- заполнить заявление на официальном сайте ФНС в режиме онлайн, и отправить его в электронном виде вместе со сканами документов;

- через своего представителя, который должен иметь нотариальную доверенность.

Бланк заявления на регистрацию в качестве самозанятого

Если человек решил зарегистрироваться через интернет, он может воспользоваться приложением «Мой налог», которое было создано специально для этого эксперимента. Все документы «уйдут» в налоговую в электронном виде, но нужно будет прикрепить скан своего паспорта с фотографией. Статус заявления можно отслеживать в личном кабинете.

Итогом регистрации является получение патента на ведение конкретного вида деятельности в конкретном регионе. Срок действия патента может быть разным, но максимальный – 1 год. Потом его нужно будет продлевать. Можно выбрать иной вид деятельности, можно оставить тот же.

Регистрация самозанятых граждан без ИП

Ни один нормативно-правовой акт не обязывает самозанятого регистрировать ИП, и вести деятельность в качестве такого налогоплательщика. Необходимо стать именно «самозанятым», получить в ФНС такой статус. Тогда налоги будут уплачиваться по-другому.

Если ИП уже зарегистрировано, закрывать его не нужно.

В соответствии с Письмом Федеральной Налоговой Службы № СД-4-3/25577@ от 26.12.2018 в таком случае необходимо подать в ФНС отдельное заявление о смене налогового режима. Совмещать два режима нельзя.

Регистрация арендодателя жилья как самозанятого

Сдача в аренду собственной квартиры – это ещё один способ получения дохода вне работы. Собственник помещения, желая выйти «из теневой экономики» и стать послушным налогоплательщиком, регистрирует себя в качестве самозанятых. Теперь им нужно платить не 13% от получаемых с арендаторов доходов, а лишь 4%. Но нужно предоставить договор на аренду.

Это намного выгоднее, чем было до 2019 года. До введения эксперимента, собственники – арендодатели платили ежегодно по 13% от той суммы дохода, которую они получали со своих жильцов.

Оформление через Госуслуги

Подать документы в ФНС через Госуслуги можно лишь в тех регионах, в которых работает данный эксперимент. Для этого необходимо иметь учётную и подтверждённую запись на портале.

Зарегистрироваться на Госуслугах не сложно, потом нужно через МФЦ подтвердить свою учётную запись. После этого можно пользоваться всеми услугам портала, в том числе и зарегистрироваться в качестве самозанятого.

Необходимо подать заявление, а к нему приложить сканы документов. Статус заявления можно будет отследить посредством электронной почты или в личном кабинете на портале.

МФЦ

Можно воспользоваться услугами многофункционального центра, и подать заявление на регистрацию. Работник МФЦ выдаст бланк, который нужно будет заполнить. Пока заявитель будет это делать, работник МФЦ снимет копию с паспорта, загрузит его в электронном виде, и направить документы в ФНС.

Получить ответ можно будет также через МФЦ или другим способом. Это нужно будет указать при оформлении заявления.

Кто может стать самозанятыми по виду деятельности

Деятельность самозанятых не регулируется трудовым законодательством или «узкими» законами, например, «Об оценочной деятельности». Это новый специальный режим налогообложения, специфика применения которого регулируется НК РФ.

Зарегистрироваться самозанятым в 2019 году могут:

- репетиторы;

- женщины / мужчины, которые осуществляют фактический уход за больными людьми;

- няни;

- водители такси (например, самозанятый водитель Яндекс такси);

- портные;

- мастера красоты;

- уборщики.

Это наиболее популярные профессии, которые регистрируют люди в качестве самозанятости. Вопреки общему мнению, домашние кондитеры не могут получить такой статус, так как для открытия собственного производства им необходимо получить разрешения от других государственных органов.

То есть государство не обязывает граждан этих профессий оформлять ИП. Но есть несколько различий. Самозанятый не имеет права:

- набирать наемный штат по трудовому договору;

- совмещать патент и иной специальный режим;

- вести иной вид деятельности, кроме указанного в патенте;

- вести такую же деятельность в другом регионе по этому же патенту.

Но есть и несколько преимуществ. В частности, не нужно отчитываться перед ФНС. Также можно не вести приходные и расходные документы, вести журналы их регистрации, так как налоговик не будут проводить проверки этих субъектов экономической деятельности.

Патентом предусмотрено 2 вида налогов. Это:

- 4% от полученного дохода должны платить те самозанятые, контрагентами которых являются физические лица;

- 6% от получаемой прибыли должны уплачивать те, кто оказывает услуги индивидуальным предпринимателям и юридическим лицам.

Если человек будет вести деятельность, но при этом будет незарегистрированным должным образом, ему грозит наказание в виде штрафа. Если же он будет однократно поймам, ему может грозить и уголовная ответственность.

Оплата за оказанные услуги может производиться на дебетовую карту Сбербанка.

Вопросы

Можно ли стать самозанятым, если официально трудоустроен?

Нет! Перейти на специальный режим и оформить статус могут только лица, которые официально нигде не трудоустроены. То есть, они не являются плательщиками подоходного налога в размере 13% от заработной платы.

Можно ли закрыть ИП и стать самозанятым?

Можно! Для того чтобы перейти на патентную систему налогообложения, достаточно написать соответствующее заявление в ФНС. Сделать это можно в любой момент, но выбрать можно только вид деятельности, который органичен списком. Также нужно будет оплатить либо всю сумма патента, либо только некоторую его часть.

Как оформить самозанятых на работу?

Никак! Человек, имеющий статус самозанятого гражданина не может быть официально работающим гражданином. То есть, он не может состоять с организацией в отношениях, которые попадают под действие трудового законодательства.

Кроме того, некоторые работодатели начали оформлять сотрудников как самозанятых. То есть начальство предлагает человеку уволиться и стать самозанятым, а затем продолжить с ним сотрудничество. Мотивация такого предложения – экономия у обеих сторон. Работник, уволившись, перестаёт быть налогоплательщиком подоходного налога, а работодатель перестаёт платить за него взносы в ПФР и другие фонды.

Но это противозаконно! В Законе сказано, что самозанятый человек не имеет права оказывать какие-либо услуги или выполнять какие-либо работы в пользу заказчика, который ранее был его работодателем. Этот запрет ограничен сроком – 2 года. Если в течение 2-ух лет после увольнения, самозанятый вступит в деловые отношения с бывшим работодателем, то результат их сотрудничества будет облагаться налогом по ставке 13%.

Поэтому не стоит идти на поводу у недобросовестного работодателя!

Как стать самозанятым, если из другого региона

Стать самозанятым лицом в России можно пока только в 4 регионах:

- Москва и область;

- Калужская область;

- Республика Татарстан.

То есть, зарегистрироваться в качестве самозанятого можно только в этих регионах, и вести деятельность также нужно только в пределах этих регионов. Место жительства не имеет значения.

Поэтому если будущий самозанятый решил стать таковым, и пройти регистрацию самозанятых граждан в Москве, например, то свою деятельность он должен вести только в пределах этого города. Где он будет при этом жить, налоговиков не касается.

Данный налоговый режим введён для тех лиц, которые работают на дому. Весь доход остаётся в семье, в казну государства ничего не уходит. Государство решило легализовать таких граждан, предложив им выйти «из тени» на льготных условиях.

Поделиться «Как оформить самозанятость»

Расчетный счет для самозанятыхСамозанятые гражданеСамозанятый и ИП: в чем разница Как зарегистрировать самозанятого:

- Скачайте и установите специальное мобильное приложение «Мой налог» или его веб-версию для ПК.

- Пройдите верификацию и все этапы регистрации на платформе.

- Вы были ИП и платили УСН, ЕНВД, ЕСХН? Уведомите в течение месяца ИФНС о снятии с учета в качестве плательщика по специальной для каждого режима форме (письмо ФНС №СД-4-3/[email protected]).

| Скачать письмо ФНС № ЕД-4-20/18515 от 13.09.2019 о налогах для самозанятых |

| Скачать письмо ФНС № СД-4-3/10848 от 05.06.2019 о справках о налогу для самозанятых |

Кто такие самозанятые

Налог на профессиональный доход (НПД) регулируется Федеральным законом № 422-ФЗ от 27.11.2018, а не Налоговым кодексом. В нем НПД присвоен статус экспериментального. Срок — 10 лет. Проводится с 01.01.2019 по 31.12.2028 в четырех регионах — Москва, Московская и Калужская области, республика Татарстан. Самозанятые граждане — это физические лица, участвующие в экспериментальном использовании НПД на их территории.

ВАЖНО!В ноябре 2020 года Минфин сообщил о планах расширить эксперимент с самозанятыми и ввести НПД на всей территории РФ с июля 2020.

Самозанятый платит не 13%, а пониженный налог с доходов:

- 4% — когда товары и услуги реализуются физическим лицам;

- 6% — юридическим.

Применение разных налоговых ставок потребует раздельного формирования налоговой базы. НПД применяется, пока доход в календарном году не превысит 2 400 000 рублей.

Кто вправе стать самозанятым

Кто получит статус самозанятого:

- физические лица, не имеющие по этому виду профессиональной деятельности ни работодателя, ни подчиненных;

- индивидуальные предприниматели.

В качестве самозанятого, использующего НДП, регистрируются и граждане ЕАЭС. Для этого необходимо:

- получить ИНН в российской ФНС;

- открыть кабинет налогоплательщика.

Закон 422-ФЗ не дает полный список видов деятельности самозанятых граждан. В качестве объекта налогообложения он определяет поступления от реализации товаров (работ, услуг, имущественных прав) — ч. 1, ст. 6 ФЗ-422. Действует перечень исключений (ч. 2 ст. 6 ФЗ-422). К ним относятся доходы:

- от трудовых отношений;

- от продажи имущества и передачи имущественных прав (кроме аренды (найма) жилых помещений);

- от реализации транспорта;

- государственных и муниципальных служащих (кроме доходов от сдачи в найм жилых помещений);

- от продажи имущества, используемого в личных целях;

- от продажи долей в уставном капитале, паев, ценных бумаг и прочих финансовых инструментов;

- от доходов деятельности простого товарищества или по договорам доверительного управления;

- от доходов по ГПД с работодателем, с которым налогоплательщик состоял в трудовых отношениях менее двух лет назад;

- от деятельности, регулируемой п. 70 ст. 217 НК, по которой гражданин уплачивает налог на самозанятого в соответствии с п. 7.3 ст. 83 НК (репетиторы, няни, помощники по хозяйству);

- в натуральной форме;

- от уступки и переуступки прав требований;

- от арбитражного управления, медиаторской, оценочной, нотариальной, адвокатской деятельности.

НПД применять не вправе:

- продавцы подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации;

- перепродавцы товаров и имущественных прав, кроме имущества, использовавшегося для личных или домашних нужд;

- лица, занимающиеся добычей и реализацией полезных ископаемых;

- посредники, кроме тех, кто доставляет товары или принимает платежи в интересах других лиц;

- применяющие иные спецрежимы налогообложения.

Отличия от ИП и ООО

Перечислим отличия НПД от ИП и ООО:

- простота и отсутствие оплаты при регистрации;

- низкая ставка налогообложения и ее дифференциация;

- заработная плата по основному месту работы не учитывается при расчете налога;

- заявительная регистрация;

- отсутствуют затраты на отчетность в ФНС, и осуществление всех платежей через приложение «Мой налог»;

- не начисляется НДФЛ и НДС;

- налог оплачивается помесячно;

- чек для клиентов формируется без использования онлайн-касс;

- трудовой стаж по основному месту не прерывается;

- нет обязательных платежей в бюджет и фонды при отсутствии доходов;

- применяется налоговый вычет в размере 10 000 рублей.

Главное преимущество — самозанятые на «профессиональном» налоге платят меньше. Покажем это на примере.

| Вид налогоплательщика | Доход, рублей | Уплачиваемый налог от дохода | Сумма в месяц, рублей |

|---|---|---|---|

| Физическое лицо по ГПД | 30 000 | НДФЛ, 13% | 3900 |

| ИП | 30 000 | УСН, 6% | 2749 |

| Самозанятый | 30 000 | НДП, 4% | 900 |

Особенностью использования НПД является отсутствие платежей в ПФР и ОМС. Если самозанятость является основным видом деятельности, следует подумать о самостоятельных перечислениях для формирования пенсионного капитала и получения социальной поддержки.

Где вправе работать самозанятые

В законе о проведении эксперимента уточняется, можно ли зарегистрировать самозанятость в другом регионе. Да, это разрешено, если вы ведете деятельность в регионе действия налога. На это прямо указано в п. 1-5 ст. 2 ФЗ 422. Основное место жительства не имеет значения, если клиенты находятся, например, в Московской области или нескольких регионах. Пройдите регистрацию в регионе проведения эксперимента. Место работы (экспериментальный регион) для использования НПД разрешено менять только один раз в год.

Особенности участия в закупках

В 2020 году правительство поддержало идею изменить 223-ФЗ и приравнять самозанятых граждан к субъектам малого и среднего предпринимательства (МСП) в закупках госкомпаний и госкорпораций. Когда это произойдет, они получат преимущества:

- обязательные квоты в плане закупок;

- сокращенные сроки оплаты товаров, работ и услуг;

- партнерские программы с заказчиками.

ВАЖНО!Все изменения в правилах государственных закупок планируются только с 2020 года. Подробнее об этом читайте в статье «Самозанятым разрешили участвовать в закупках как СМП — судный день для ИП и ООО».

Что нужно, чтобы стать самозанятым

Проверьте, соответствуете ли вы профилю плательщика налога на профессиональный доход. Перечислим условия, как стать самозанятым:

- поступления от самозанятости, с которой вы планируете платить налог, не превысят 200 000 рублей в месяц;

- по этой работе нет работодателя и работников, потенциальный заказчик (покупатель) не являлся вашим нанимателем в последние два года;

- виды работ (товаров, услуг) не попадают в список исключений по 422-ФЗ;

- есть компьютер, смартфон и выход в интернет.

Как зарегистрироваться в качестве самозанятого

ФНС подготовила раздел с информацией о том, как зарегистрировать самозанятость онлайн. Называется он «Налог на профессиональный доход». Предусмотрены четыре способа регистрации без визита в ведомство:

- в мобильном приложении;

- на сайте ФНС РФ;

- через портал госуслуг;

- через банк.

ВАЖНО!Ваш банк, Госуслуги и кабинет ФНС будут иметь одно преимущество — не нужен паспорт. Сервисы переведут вас в «Мой налог» и поделятся с ним сведениями.

Приведем пошаговую инструкцию, как выполняется регистрация самозанятых граждан без ИП через специальный мобильный сервис.

Шаг 1. Скачайте приложение «Мой налог» на телефон или войдите в него с компьютера. Сейчас доступны веб-версия и мобильные в App Store и Google Play.

Шаг 2. Пройдите авторизацию.

Варианты веб-версии выглядят вот так:

При входе с телефона приложение предложит три варианта:

- регистрация по паспорту;

- через личный кабинет физлица;

- через портал госуслуг.

Если во всех версиях вы заходите через госсервисы, нужен ИНН и пароль личного кабинета ФНС или пароль и логин госуслуг. Для регистрации плательщика НПД не понадобятся паспорт и фотография. Ими поделятся сервисы. Достаточно выбрать регион.

Шаг 3. Если нет доступа в госсервисы, пройдите регистрацию по паспорту. Отсканируйте паспорт.

Не ищите заявление для заполнения. Во всех случаях система формирует его сама, используя данные из базы или скана паспорта. Скан паспорта сделайте четким, без бликов. Следите за подсказками на экране телефона. Проверьте данные. Если что-то пошло не так, повторите сканирование.

Сделайте селфи на камеру телефона. Система сверит ее с фото на паспорте.

Подтвердите регистрацию. Заявление отправлено в налоговую. Как правило, регистрация проходит мгновенно, максимальный срок — 6 дней.

Как зарегистрироваться через Сбербанк Онлайн

Если вы пользуетесь услугами Сбербанка, посмотрите, как зарегистрировать самозанятость через Сбербанк Онлайн:

- через мобильное приложение;

- без документов;

- без визита в банк и налоговую.

Шаг 1. Откройте Сбербанк Онлайн на телефоне.

Шаг 2. Найдите вкладку «Платежи».

Шаг 3. Найдите «Госуслуги».

Найдите сервис «Свое дело».

Шаг 4. Пройдите простую регистрацию.

Теперь опишем пошаговую инструкцию, как зарегистрировать самозанятость в 2020 году, если вы уже работаете в качестве индивидуального предпринимателя. Переход на новый режим добровольный. При переходе на НПД статус ИП не теряется, и сниматься с учета в этом качестве не нужно.

Просто ИП переходят на другой, новый спецрежим. Что требуется для перехода:

- соответствовать требованиям самозанятости ФЗ 422;

- пройти регистрацию в системе «Мой налог»;

- соблюсти сроки подачи уведомлений для снятия с учета в качестве налогоплательщиков по иным спецрежимам.

В зависимости от режима налогообложения, использованного ранее, следует направить в ИФНС уведомление:

- УСН — форма № 26.2-8 (утверждена приказом ФНС № ММВ-7-3/[email protected] от 02.11.2012);

- ЕНВД — форма № ЕНВД-4 (приказ № ММВ-7-6/[email protected]) от 01.12.2012);

- ЕСХН — бланк № 26.1-7 о снятии с учета плательщика сельхозналога (приказ ФНС № ММВ-7-3/41 от 28.01.2013).

ВАЖНО!Уведомление подается в месячный срок после регистрации ИП на НПД. Если последнее условие не выполнено, решение о присвоении статуса самозанятого предпринимателя аннулируется (письмо ФНС № СД-4-3/[email protected]). ИП на ОСНО переходит на самозанятость с учетом особенностей переходного периода по вопросам налогообложения НДС.Не нашли ответ или статья не актуальна? Инструкции в КонсультантПлюс обновляются ежедневно. Получить доступ на 2 дня

С начала 2019 года в России запущен особый налоговый режим для самозанятых граждан. Пока новый порядок введен в тестовом режиме и только для четырех регионов: российской столицы и Московской области, а также Татарстана и Калужской области. Эксперимент рассчитан на 10 лет – до завершения 2028 года. Желающие воспользоваться спецрежимом должны знать, как оформить самозанятость в соответствии с законодательством.

Содержание

Кто может получить статус самозанятого

Перед тем как оформиться самозанятым, следует изучить список требований к таким лицам. Для них предусмотрено три основных критерия:

- Ведение деятельности в одном из перечисленных регионов. При этом место проживания не учитывается. Самозанятые, работающие в нескольких из этих регионов, могут на свое усмотрение выбрать место применения налогового режима. Поменять регион деятельности возможно один раз за год.

- Отсутствие работодателя и наемных сотрудников. Это означает, что на самозанятого не могут работать другие люди по трудовым соглашениям.

- Доход от выбранного вида деятельности не превышает 2,4 млн рублей за год или 200 тыс. руб. за месяц. Это касается дохода, с которого будет уплачиваться налог на профессиональный доход.

Важно! Самозанятым запрещается оказывать услуги заказчику, который был его работодателем меньше 2 лет назад.

Оформление самозанятости в 2020 году возможно при осуществлении определенных видов деятельности: оказания услуг репетитора, уборщика, помощника по хозяйству, по уходу за больными или пожилыми людьми, инвалидами, маленькими детьми.

Региональным властям предоставляется право дополнять этот перечень определенными видами работ. В их число входят:

- ремонт помещений, бытовой техники, электроники, садового или домашнего инвентаря, одежды;

- выпас домашнего скота;

- работы по строительству сооружений и отделке помещений;

- услуги парикмахеров и фотографов.

Получить сведения о разрешенной в рамках самозанятости деятельности можно в подразделении ФНС.

Есть и категория лиц, которые не смогут стать самозанятыми. Это касается нотариусов и арбитражных управляющих, оценщиков и адвокатов, медиаторов. Нельзя вести такую деятельность гражданам, состоящим на муниципальной или госслужбе. Им запрещено заниматься предпринимательством и покупать ценные бумаги для получения прибыли.

Важно! Единственным исключением для госслужащих стала сдача жилплощади в аренду.

Не производится регистрация самозанятых, если их деятельность связана с:

- продажей бензина, табака, алкоголя – подакцизной продукции;

- реализацией товаров, для которых введена обязательная маркировка;

- перепродажей имущественных прав и товаров;

- добычей и продажей полезных ископаемых;

- предпринимательской деятельностью в интересах другого человека по соглашениям комиссии, агентской деятельности, поручения.

Доверительное управление имуществом тоже не входит в реестр видов деятельности, которыми разрешено заниматься самозанятым. То же относится к курьерам, принимающим деньги у покупателей и передающим продавцу. Но если курьер располагает кассой, выдает потребителям чеки и отправляет их на электронный адрес – это рассматривается как самозанятость.

О том, как стать самозанятым в 2020 году, стоит узнать и некоторым иностранным гражданам. Все вышеперечисленное относится к лицам, имеющим гражданство РФ, но такие же возможности предусмотрены и для граждан государств – членов Евразийского экономического союза. А вот иностранцам из других государств такой статус не предоставляется.

Что нужно для оформления

Для оформления самозанятости обязательно нужно встать на учет в качестве плательщика налогов. Для этого не придется лично идти к налоговикам, собирать пакет документации и подавать письменное заявление. Постановка на учет осуществляется через специальное приложение «Мой налог», запущенное ФНС.

Зарегистрированным ИП тоже разрешается становиться самозанятыми. Но им нужно на протяжении месяца обратиться к налоговикам с заявлением о смене режима уплаты налогов. Сочетать две системы запрещается.

Где можно оформить статус

Есть два способа, как оформить самозанятость в 2020 году: в персональном кабинете на сайте ФНС либо через указанное приложение. Есть возможность зарегистрировать самозанятость и через уполномоченные банковские структуры. Это можно сделать, например, посредством приложения Сбербанка.

Порядок регистрации в приложениях

Перед тем как зарегистрироваться, как самозанятый, нужно скачать соответствующее приложение. Проще всего воспользоваться специально созданным продуктом «Мой налог», доступным в Google Play и App Store. Программа работает на планшетах, компьютерах, смартфонах при условии подключения к интернету.

Далее необходимо:

- Пройти верификацию – подтвердить личные данные через кабинет налогоплательщика или вручную прописать паспортные реквизиты.

- Получить доступ к кабинету через учетную запись на сайте ФНС или Госуслуг.

- Указать пароль и ИНН.

- При прохождении регистрации по паспортным данным указать номер телефона.

- Получить по указанному номеру код безопасности и указать его в форме.

- Выбрать регион работы.

- Отсканировать паспорт с фото при помощи приложения.

- Сверить результаты распознавания с реальными данными, при наличии ошибок повторить процедуру.

- Нажать кнопку подтверждения, если сведения отображаются корректно.

После этого надо сфотографироваться так, чтобы лицо было хорошо видно. Следующим шагом станет подтверждение постановки на учет или отказ продолжения процесса.

По инструкции ФНС, необходимо выбрать вид деятельности из 105 предложенных вариантов. Выбирать разрешается лишь один из них. На этом процедура регистрации завершается, и приложением можно пользоваться для фиксирования оплат и передачи сведений налоговикам. Возможно настроить доступ по идентификации лица или отпечатку пальца, это зависит от функционала телефона и никак не влияет на работу программы.

Важно! Через сутки после получения заявки налоговики отправляют через то же приложение уведомление, подтверждающее постановку на учет. Отказ в регистрации возможен при выявлении недостоверных сведений или отсутствия у гражданина прав на применение спецрежима.

После регистрации может прийти уведомление, что самозанятому предоставлен тестовый доступ. Он будет действовать в период проверки поступивших данных налоговиками, но не более шести дней. При этом предприниматель может формировать чеки, отправлять их покупателям.

Недостатки регистрации в приложениях

Регистрироваться через приложения достаточно просто, но пользователи отмечают некоторые недостатки. Чаще всего они связаны с ошибками регистрации. В доступе к приложению будет отказано, если сделанное фото несущественно отличается от фотографии в паспорте. Решить эту проблему помогает прохождение процедуры через персональный кабинет на портале ФНС. Для этого придется указывать ИНН.

Другими минусами регистрации посредством приложений считаются:

- Внушительный вес ПО: 224 мб на iOS и 96,39 мб на Android.

- Отсутствие ясности по поводу хранения сведений о пользователях и гарантии их безопасности.

- Отсутствие альтернативы – все финансовые операции самозанятый должен производить именно через это приложение.

- Отсутствие синхронизации с системами оплаты (Робокассой или другими), из-за чего приходится выписывать виртуальные счета вручную.

- Проблемы с установкой десктопной версии приложения на компьютер.

В целом работа приложений особых нареканий не вызывает. Многие самозанятые считают этот вариант весьма удобным и функциональным.

Альтернативные способы регистрации

Оформлять самозанятость через приложение Сбербанка еще проще. Достаточно открыть на телефоне Сбербанк Онлайн, выбрать вкладку госуслуг, категорию платежей и раздел «Свое дело». Для простого перехода к регистрации на сайте есть QR-код.

Важно! Сбербанк предлагает несколько полезных сервисов всем, кто регистрирует самозанятость через данное приложение.

ФНС предлагает банковским структурам подключиться к приложению «Мой налог» посредством открытого API и предоставлять клиентам возможность регистрации. Это предложение заинтересовало Совкомбанк, Тинькофф Банк, Альфа-Банк, «Восточный». Соответственно, у самозанятых появляется альтернатива в плане регистрации и использования программного обеспечения. При этом налоговики предъявляют определенные требования: бесперебойность обработки данных и круглосуточная работа службы поддержки.

Работа с приложением

Если предпринимателю понятно, как зарегистрироваться самозанятым в 2020 году через «Мой налог», далее следует изучить пошаговую инструкцию к программе. При оказании услуги или продаже товара необходимо:

- Открыть приложение на том устройстве, где оно установлено.

- Кликнуть пункт «Новая продажа».

- Обозначить стоимость услуги (товара) и название.

- Указать статус, дату.

- Выбрать статус клиента – физическое или юрлицо.

- Ввести телефонный номер и электронный адрес, на который будет отправлена копия чекового документа.

Если клиент возвращает товар, чек корректируется непосредственно в приложении, а сумма налога автоматически сокращается. Аннулированный чек невозможно восстановить, в такой ситуации лучше повторно сформировать чековый документ, указав те же данные.

Формировать чек нужно при любой оплате, вне зависимости от того, сколько денег поступило и каким путем (наличными, с банковской карты, на счет). Важно полностью прописывать наименование услуги (название товара), а также следующие данные:

- название документа;

- дата, время проведения расчета;

- ФИО продавца-налогоплательщика;

- идентификационный номер;

- указание о применении режима НПД;

- наименование работ и услуг;

- сумма оплаты и сдачи.

Здесь же размещается QR-код для считывания и уникальный номер чека. На сумму, обозначенную в чеке, автоматически начисляется налог. Формировать отчетность, сдавать какие-то бумаги налоговикам не требуется.

Если покупатель оплачивает услугу либо товар наличными деньгами или переводом с карты, чек должен выдаваться сразу же. При безналичных переводах между счетами чековый документ предоставляется потребителю не позже 9 числа последующего месяца. Передавать чеки разрешается на бумажном носителе, по электронной почте, путем сканирования QR-кода.

Приложение позволяет отслеживать чековую документацию за любой выбранный период. Здесь отображаются предварительные суммы налога, которые можно отслеживать весь месяц. Программа сама напомнит о сроках налоговых выплат, когда будет начислена окончательная сумма.

Уплачивать налоги следует до 25 числа ежемесячно. Если пропустить этот срок, налог будет считаться задолженностью, на него будут начислять пеню. Вся эта информация отображается в приложении.

Чтобы упростить процесс выплаты налогов, предусмотрена возможность внесения платежей по частям, но вся сумма должна поступить налоговикам до 25 числа. К приложению реально привязать банковскую карточку и производить платежи с нее. Другой вариант – формирование платежной квитанции прямо в программе. Если приложение не функционирует из-за проведения технических работ, чек возможно сформировать на следующий день, когда такие работы завершатся. Получить сведения об их проведении возможно на портале ФНС.

Важно! Если за месяц насчитано менее 100 рублей налога, сумма переносится на предстоящий месяц.

Функционал «Моего налога» позволяет создавать справки, подтверждающие доходы для получения пособий или банковских займов. Такую справку можно отправить в организацию электронным письмом либо распечатать.

Перестать пользоваться особым режимом налогообложения так же просто, как стать самозанятым. Сообщить об этом посредством приложения возможно в любой момент, и налоговые начисления больше производиться не будут. Если у налоговиков появятся сведения о нарушении правил самозанятости (превышении дохода или найме сотрудников), ФНС вправе самостоятельно снять самозанятого с учета.

Важно! При отказе от статуса самозанятого нужно погасить все задолженности и оплатить налоги, начисленные за время работы. Зарегистрироваться вновь можно без ограничений, процедура будет той же, что и в первый раз.

Нюансы налогового учета самозанятых

Самозанятым предстоит платить налог в размере 4% при продаже товаров или реализации услуг гражданам и 6% – организациям. В обоих случаях предусмотрен бонус в виде налогового вычета. На практике это выглядит как сокращение ежемесячной суммы налога на 1% при работе с физическими и на 2% – с юридическими лицами. Налоговая скидка действует до тех пор, пока ее размер не достигнет 10 тыс. руб.

Важно! За период, когда самозанятый не ведет трудовую деятельность, налоги не взимаются. На это время не нужно сниматься с учета.

Штрафные санкции

Для самозанятых, нарушивших правила работы по данному режиму, предусмотрено наказание в виде штрафа. Санкции действуют только для предпринимателей, работающих в четырех указанных регионах на основании официальной регистрации.

Штраф возможно получить, если не выдать клиенту чек или предоставить документ с нарушением сроков. Размер штрафа установлен на уровне 20% от суммы расчета, но не может составлять меньше 1 000 рублей. Если те же правила нарушаются повторно в течение одного года, придется заплатить штраф в размере всей суммы расчета, на которую не выдана фискальная документация. Минимальный размер таких санкций – 5 000 рублей.

Новый налоговый спецрежим для самозанятых реализован через мобильные приложения. Такие программы используются и для прохождения регистрации, и для выдачи чеков, и для уплаты налогов. Пройти регистрационную процедуру достаточно просто, но пользователи все же обнаружили некоторые недостатки в разработанном налоговиками ПО. Важно также выполнить все требования, предъявляемые к самозанятым в части видов деятельности, размеров дохода и региона работы.

К числу налоговых режимов в России добавился еще один, ориентированный на физических лиц. Первыми смогли протестировать НПД в действии жители Москвы. А с 2020 года он стал доступен в Санкт-Петербурге и других регионах РФ. Те, кто ранее оформил самозанятость, положительно отзываются о новом статусе. А вот лица, впервые столкнувшиеся с данным понятием, могут не знать, как стать самозанятым и официально пройти регистрацию в налоговых органах, можно ли это сделать через Сбербанк Онлайн или Госуслуги? Остановимся подробнее на этих вопросах.

Можно ли стать самозанятым в своем регионе?

Хотя, терминология «самозанятый» законодательно не закреплена, она повсеместно встречается в разговорах и средствах массовой информации. К данной категории принято относить налогоплательщиков, перешедших на специальный режим, именуемый налог на профессиональный доход.

В свою очередь, регистрация самозанятых доступна физлицам-гражданам РФ, которыми могут выступать как обычные граждане без ИП, так и имеющие статус ИП. Для этого достаточно лишь встать на учет в ФНС по налоговой системе НПД. Сделать это может, фактически, любой желающий, но с определенными оговорками:

- Обязательно наличие российского гражданства , а также ИНН;

- Применять другие спец режимы не получится. Если они есть, от них придется отказаться, направив соответствующее заявление в налоговый орган;

- Нельзя заниматься некоторыми направлениями бизнеса;

Читайте:Самозанятые в Санкт-Петербурге: виды деятельности и как оформить?

- У желающего стать самозанятым не должно быть руководителей по выбранному виду деятельности, а также наемного персонала;

- Суммарный полученный доход в год не должен быть выше 2,4 миллионов;

- На НПД разрешается только самостоятельно оказывать услуги, работы и продавать продукцию своего производства.

Ну и главным критерием для регистрации самозанятого является введенный налог на проф доход, именно, в регионе ведения им своей деятельности. Нюанс заключается в том, что данный режим начал работать с 2019 года, но только в 4 субъектах. А с начала 2020 года их стало 23 из 85. Конечно, постепенно в число участников войдут все территориальные образования страны, но на это потребуется время. Поэтому перед тем, как стать самозанятым, лучше уточнить актуальные данные о том, начал ли действовать НПД в нужном населенном пункте.

Читайте:Как заработать дома на компьютере и без него?

Стоит отметить, что разрешается совмещать деятельность по НПД и трудовому договору, поэтому может и работающий стать самозанятым.

Регистрация самозанятых через Сбербанк Онлайн.

Крупнейший российский банк в поддержку законодательных изменений адаптировал свое приложение «Сбербанк Онлайн» для самозанятых. Для них доступна регистрация непосредственно из личного кабинета благодаря сервису «Свое дело». Чтобы воспользоваться данным функционалом, необходимо быть пользователем приложения.

Весь процесс выглядит так:

- Необходимо авторизоваться в Сбербанк Онлайн на мобильном;

- Зайти в раздел «Платежи»;

- Далее выбрать «Свое дело»;

- Ознакомившись с подробностями работы сервиса, нажать «Подключить сейчас»;

- Оформить цифровую карту для самозанятого с бесплатным обслуживанием;

- После получения СМС о ее готовности снова перейти в «Свое дело»;

- Выбрать готовую карту;

- Указать номер своего телефона;

- Из списка регионов выбрать тот, где будет вестись деятельность. Он может не совпадать с местом проживания;

- Отметить вид желаемой деятельности. Она может быть одна или несколько (до пяти);

- Сохранить результат и продолжить;

- Изучить условия договора со Сбербанком;

- Отправить онлайн заявку в налоговую;

Как правило, заявка рассматривается в течение нескольких минут, но в редких случаях это занимает до шести дней. В результате гражданин получит от Сбербанка и ФНС уведомление по СМС о завершении процедуры. Если необходимо, то самозанятый может подключить бесплатные сервисы в приложении для расширения его функционала.

Как стать самозанятым через Госуслуги?

Хотя, Госуслуги предоставляют возможность проводить многие операции с социальными сервисами дистанционно, полноценно зарегистрироваться самозанятым на портале нельзя. Тем не менее, для данного процесса можно воспользоваться учетной записью Госуслуг (ЕСИА). И с помощью нее пройти процедуру через ЛК на сайте налоговой или в «Мой налог» на мобильном устройстве.

Как стать самозанятым через приложение Мой Налог?

Пожалуй, самый удобный способ официально стать самозанятым – это воспользоваться приложением Мой Налог. На все понадобится лишь несколько минут. Для этого потребуется:

- Установить приложение на свой девайс;

- Запустить и ввести номер мобильного;

- Получить СМС с кодом, а затем набрать его в приложении;

- Выбрать свой регион;

- Отсканировать средствами приложения разворот с фотографией паспорт;

- Автоматически формируется заполненное заявление;

- Затем сфотографироваться, сняв головной убор и очки, если они есть;

- Задать пароль для авторизации в приложении;

- Дождаться подтверждения о регистрации в качестве самозанятого (налогоплательщика по НПД).

Становиться ли самозанятым?

Чтобы определить для себя целесообразность перехода в самозанятые, необходимо точно понимать текущее положение дел в каждом конкретном случае и итоговой цели, которую хочет достичь гражданин. Рассмотрим несколько примеров.

Пример №1.

Девушка трудоустроена по ТК и получает от этого основной свой заработок. Плюс к этому она присматривает няней в качестве подработки за детьми своих знакомых за символическое вознаграждение, в то время как они в отъезде. Текущее положение дел ее полностью устраивает и свою дополнительную деятельность она не планирует расширять и предоставлять свои услуги нескольким семьям.

Читайте: Самозанятые в Челябинской области: список деятельности и оформление.

С позиции законодательства любой полученный доход физическим лицом должен облагаться НДФЛ. Так, работодатель сам удерживает 13% с зарплаты сотрудницы. А вот, с доходов от подработки няней она самостоятельно должна перечислять в бюджет соответствующий налог. Но, вероятно, этого не делает. Если имеет факт уклонение от уплаты налогов, то это нарушение закона. Однако, в текущий момент в таких малых масштабах нарушения не преследуются. Как следствие, перевод своей нечастой деятельности 2-4 раза в месяц в официальную самозанятость имеет мало смысла. Хотя, в последующем это может уже оказаться вынужденной мерой.

Пример №2.

Молодой человек работает фрилансером по разработке и поддержке сайтов. Все началось с разового заказа от знакомого. Однако, уже через несколько лет «сарафанное радио» создало клиентскую базу из десятка заказчиков, которая продолжает увеличиваться. В число партнеров входят уже не только физические лица, но и компании. Последние, в свою очередь, не горят желанием проводить оплаты услуг «по-черному».

Виду этой нестыковки часть потенциальных клиентов-фирм попросту «отваливаются». А вот фрилансер теряет на этой почве наибольшую часть прибыли. Поэтому выходом и сложившихся обстоятельств будет ничто иное, как стать самозанятым. Конечно, регистрация в качестве ИП также возможна, но, отталкиваясь от размера доходов, большинство специальных налоговых режимов менее выгодны, чем НПД.

Читайте:Что лучше самозанятый или ИП?

Пример №3.

Гражданин работает в такси и ранее был зарегистрирован как ИП на УСН. С текущего года в его регионе стал доступен новый режим НПД. На который, в свою очередь, он имеет право перейти, даже оставаясь предпринимателем. Перед тем, как стать самозанятым он детально просчитал и сравнил налоги по УСН и НПД от получаемых им доходов. Расчеты показали, что второй вариант наиболее выгодный в его случае.

Читайте:Самозанятый в такси: как стать, плюсы и минусы.

Однако, отказаться от статуса ИП он не может, так как в таком случае потеряет лицензию на такси. Поэтому он может отказаться от УСН, и оставаясь индивидуальным предпринимателем перейти на НПД. Тогда он одновременно сохранит и свое разрешение и сможет пользоваться всеми преимуществами самозанятого гражданина.

Видео на тему: Как стать самозанятым.

Читайте также:

Профессиональные вычеты по НДФЛ для ИП.

Где взять деньги срочно в долг на карту или наличными?

Банковская ячейка — что это, цена аренды.

Уральский банк (УБРиР) справка по форме банка о доходах.

Используемые источники:

- https://nalog-nalog.ru/samozanyatye/kak-stat-samozanyatym-poshagovaya-instrukciya/

- https://business-mama.ru/zakon/kak-oformit-samozanyatost/

- https://goskontract.ru/podgotovka-k-tenderu/registratsiya-samozanyatogo-poshagovaya-instruktsiya

- https://onlinekassa.guru/samozanyatye/kak-zaregistrirovatsya-samozanyatym.html

- https://mytopfinance.ru/kak-stat-samozanyatym/

Как стать самозанятым в 2020 году - пошаговая инструкция

Как стать самозанятым в 2020 году - пошаговая инструкция Как зарегистрироваться самозанятым — способы регистрации

Как зарегистрироваться самозанятым — способы регистрации Теперь самозанятым можно регистрироваться через портал “Госуслуги”

Теперь самозанятым можно регистрироваться через портал “Госуслуги”

Как зарегистрироваться в приложении «Мой налог» для самозанятых

Как зарегистрироваться в приложении «Мой налог» для самозанятых Как добавить ОКВЭД для ИП в 2020 году — простая пошаговая инструкция

Как добавить ОКВЭД для ИП в 2020 году — простая пошаговая инструкция Как оплатить налоги через Госуслуги: порядок действий налогоплательщика

Как оплатить налоги через Госуслуги: порядок действий налогоплательщика Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги

Подтверждение основного вида деятельности в ФСС электронно, через портал Госуслуги