Содержание

- 1 Новое для ИП: взносы в ПРФ 2015 за себя

- 2 Взносы в ПФР 2015 ИП, имеющих сотрудников

- 3 Бесплатный онлайн калькулятор взносов ИП за себя в 2015 году

- 4 С помощью данного калькулятора Вы можете быстро рассчитать суммы взносов в ФФОМС и ПФР в соответствии с требованиями 2015 года.

- 5 Фиксированные взносы на 2015 год

- 6 Расчет взносов при неполном отчетном периоде

- 7 Расчет взносов при доходах свыше 300 тыс. рублей

- 8 Расчет доходов

- 9 Отчетность по страховым взносам и штрафные санкции индивидуальных предпринимателей

28.03.15

Ставки страховых взносов в фонды в 2015 году

1. Для всех страхователей (за исключением указанных ниже)

2. Пониженные тарифы страховых взносов для следующих категорий страхователей:

- хозяйственных обществ и хозяйственных партнерств, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для электронных вычислительных машин, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау), исключительные права на которые принадлежат учредителям, участникам (в том числе совместно с другими лицами) таких хозяйственных обществ, участникам таких хозяйственных партнерств — бюджетным научным учреждениям и автономным научным учреждениям либо образовательным организациям высшего образования, являющимся бюджетными учреждениями, автономными учреждениями;

- организаций и индивидуальных предпринимателей, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне, для организаций и индивидуальных предпринимателей, заключивших соглашения об осуществлении туристско-рекреационной деятельности и производящих выплаты физическим лицам, работающим в туристско-рекреационных особых экономических зонах, объединенных решением Правительства Российской Федерации в кластер;

- для организаций, осуществляющих деятельность в области информационных технологий (за исключением организаций, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне), которыми признаются российские организации, осуществляющие разработку и реализацию разработанных ими программ для ЭВМ, баз данных на материальном носителе или в электронном виде по каналам связи независимо от вида договора и (или) оказывающие услуги (выполняющие работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), установке, тестированию и сопровождению программ для ЭВМ, баз данных

(в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов) — 1,8%)</td>2,0 процента</td>Федеральный фонд обязательного медицинского страхования</td>4,0 процента</td></table>3. Производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна, — в отношении указанных выплат и вознаграждений4. Организации и индивидуальные предприниматели, применяющие УСН, основным видом экономической деятельности (классифицируемым в соответствии с ОКВЭД) которых являются:

а) производство пищевых продуктов;

б) производство минеральных вод и других безалкогольных напитков;

в) текстильное и швейное производство;

г) производство кожи, изделий из кожи и производство обуви;

д) обработка древесины и производство изделий из дерева;

е) химическое производство;

ж) производство резиновых и пластмассовых изделий;

з) производство прочих неметаллических минеральных продуктов;

и) производство готовых металлических изделий;

к) производство машин и оборудования;

л) производство электрооборудования, электронного и оптического оборудования;

м) производство транспортных средств и оборудования;

н) производство мебели;

о) производство спортивных товаров;

п) производство игр и игрушек;

р) научные исследования и разработки;

с) образование;

т) здравоохранение и предоставление социальных услуг;

у) деятельность спортивных объектов;

ф) прочая деятельность в области спорта;

х) обработка вторичного сырья;

ц) строительство;

ч) техническое обслуживание и ремонт автотранспортных средств;

ш) удаление сточных вод, отходов и аналогичная деятельность;

щ) транспорт и связь;

ы) предоставление персональных услуг;

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

ю) производство музыкальных инструментов;

я) производство различной продукции, не включенной в другие группировки;

я.1) ремонт бытовых изделий и предметов личного пользования;

я.2) управление недвижимым имуществом;

я.3) деятельность, связанная с производством, прокатом и показом фильмов;

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

я.5) деятельность музеев и охрана исторических мест и зданий;

я.6) деятельность ботанических садов, зоопарков и заповедников;

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 части 1 статьи 58 Федерального закона от 24 июля 2009 года N 212-ФЗ;

я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями;

я.9) производство гнутых стальных профилей;

я.10) производство стальной проволоки

5. Пониженные тарифы страховых взносов для следующих категорий страхователей:

- уплачивающе ЕНВД, — аптечные организации и индивидуальные предприниматели, имеющие лицензию на фармацевтическую деятельность, — в отношении выплат и вознаграждений, производимых физическим лицам, которые в соответствии с Федеральным законом от 21 ноября 2011 года N 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» имеют право на занятие фармацевтической деятельностью или допущены к ее осуществлению;

- некоммерческие организации (за исключением государственных (муниципальных) учреждений), зарегистрированные в установленном законодательством РФ порядке, применяющие УСН и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального);

- благотворительные организации, зарегистрированные в установленном законодательством РФ порядке и применяющие УСН;

- индивидуальные предприниматели, применяющие ПСН, — в отношении выплат и вознаграждений, начисленных в пользу физических лиц, занятых в виде экономической деятельности, указанном в патенте за исключением индивидуальных предпринимателей, осуществляющих виды предпринимательской деятельности, указанные в подпунктах 19, 45 — 47 пункта 2 статьиВ 346.43 НК РФ.

6. Организации, получившие статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28 сентября 2010 года N 244-ФЗ В«Об инновационном центре В«СколковоВ»7. Получившие статус участника свободной экономической зоны в соответствии с Федеральным законом В«О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения СевастополяВ»8. Получившие статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом В«О территориях опережающего социально-экономического развития в Российской ФедерацииВ»Тарифы страховых взносов для страхователей, не производящих выплаты физическим лицам

Для самозанятого населения, не производящего выплаты физическим лицам

Для Вас установлен фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование.

|

|

На обязательное пенсионное страхование |

На обязательное медицинское страхование |

|

|

|

Доход до 300 000 рублей в год |

Доход свыше 300 000 рублей в год |

|

|

|

МРОТ х 26% х12 |

МРОТ х 26% х12 + 1% от суммы >300 тыс. рублей Максимально: 8 МРОТ х 26% х 12 |

МРОТ х 5,1% х12 |

|

Размер МРОТ в 2015 году |

5 965 рублей |

||

|

Размер страхового взноса в фиксированном размере |

18 610,80 рублей |

18 610,80 + 1% от суммы, превышающей 300 000 рублей, но не более 148 886,40 рублей |

3 650,58 рублей |

|

Срок уплаты страховых взносов |

до 31.12. 2015 г. |

Срок уплаты 18 610,80 рубля – до 31.12.2015 г. плюс 1% от суммы дохода, превышающего 300 000 рублей – не позднее 01.04.2016 г. |

не позднее 31.12.2015 г. |

Как определяется доход, из которого исчисляется 1% для расчета взносов? У применяющих НДФЛ, УСН и ЕСХН учитываются их налогооблагаемые доходы. У «вмененщиков» базой для исчисления 1% от суммы доходов, превышающей 300 000 рублей, будет вмененный доход, у «патентщиков» – потенциально возможный к получению доход. У использующих несколько режимов налогообложения доходы по разным режимам суммируются.

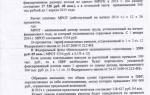

Порядок определения размера страховых взносов на ОПС исходя из величины дохода плательщиков страховых взносов, не производящих выплаты и иные вознаграждения физическим лицам при доходе свыше 300 тысяч рублей

Если величина дохода плательщика страховых взносов, превышает 300 тыс. руб., то размер страховых взносов определяется в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 Федерального закона № 212-ФЗ (26 %), увеличенное в 12 раз, плюс 1,0 процент от суммы дохода плательщика, превышающего 300 тыс. руб. за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 Федерального закона № 212-ФЗ увеличенное в 12 раз (148 886,40 рублей в 2015 году).

Нормативная правовая база

Частью 8 статьи 14 Федерального закона № 212-ФЗ установлено, что в целях применения положений части 1.1 статьи 14 Федерального закона № 212-ФЗ величина дохода плательщика определяется следующим образом:

1) для плательщиков, уплачивающих налог на доходы физических лиц (далее – НДФЛ), — в соответствии со статьей 227 Налогового кодекса Российской Федерации (далее – НК РФ);

2) для плательщиков, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (далее – ЕСХН), — в соответствии с пунктом 1 статьи 346.5 НК РФ;

3) для плательщиков, применяющих упрощенную систему налогообложения (далее – УСН), — в соответствии со статьей 346.15 НК РФ;

4) для плательщиков, уплачивающих единый налог на вмененный доход для отдельных видов деятельности (далее – ЕНВД), — в соответствии со статьей 346.29 НК РФ;

5) для плательщиков, применяющих патентную систему налогообложения (далее – ПСН), — в соответствии со статьями 346.47 и 346.51 НК РФ;

6) для плательщиков, применяющих более одного режима налогообложения, облагаемые доходы от деятельности суммируются.

При этом под величиной дохода плательщика следует понимать:

1) для ЕНВД – сумму вмененного дохода, рассчитанную с учетом совокупности условий, непосредственно влияющих на получение указанного дохода (статьи 346.27, 346.29 НК РФ);

2) для ПСН – сумму потенциально возможного к получению дохода в течение срока действия патента (статья 346.47 и 346.51 НК РФ);

3) для НДФЛ, ЕСХН, УСН – сумму полученного им дохода от осуществления предпринимательской деятельности или от занятия частной практикой (соответственно статьи 227, 346.5, 346.15 НК РФ).

Таким образом, плательщики, применяющие ЕНВД или ПСН, руководствуются соответственно размером вмененного или потенциально возможного к получению дохода, порядок определения которого установлен НК РФ. При этом размер фактически полученного плательщиками дохода от осуществления предпринимательской деятельности значения не имеет.

Что касается таких режимов налогообложения как НДФЛ, ЕСХН и УСН, то исходя из положений статьи 227 НК РФ при определении дохода плательщиков, уплачивающих НДФЛ, следует учитывать сумму фактически полученного ими дохода от осуществления предпринимательской деятельности или от занятия частной практикой, а исходя из положений статей 346.5, 346.15 НК РФ при определении дохода плательщиков, применяющих соответственно ЕСХН или УСН, следует принимать во внимание доходы от реализации, определяемые в соответствии со статьей 249 НК РФ, а также внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ.

Размер дохода будет определяться на основании данных, представленных налоговым органом по месту учета плательщика страховых взносов. Если применяется несколько режимов налогообложения, то доходы от деятельности следует суммировать. Данные правила установлены частью 8 статьи 14 Федерального закона от 24.07.2009 Федерального закона № 212-ФЗ.

На основании полученных от территориальных органов ФНС России данных, территориальные органы ПФР формируют обязательства плательщиков по размеру фиксированного страхового взноса, который подлежит уплате в соответствии с пунктом 2 части 1.1 статьи 14 Федерального закона № 212-ФЗ.

ВАЖНО! В рамках Федерального закона № 212-ФЗ все плательщики, применяющие УСН, наделяются равными правами и обязанностями и не рассматриваются в зависимости от выбранного ими объекта налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». В связи с чем исчисление фиксированного размера страховых взносов на обязательное пенсионное страхование исходя из величины дохода плательщика не зависит от объекта налогообложения при УСН.

Взносы, исчисленные с дохода, превышающего 300 000 руб., уплачиваются не позднее 1 апреля года, следующего за истекшим расчетным периодом.

Сформировать квитанцию, просмотреть информацию о сумме начисленных и уплаченных страховых взносах, а также состоянии задолженности можно с помощью электронного сервиса «Кабинет плательщика».

Самозанятые лица должны перечислять взносы в бюджет ПФР одним платежным поручением без распределения на накопительную и страховую пенсии. Это связано с тем, что распределение страховых взносов на накопительную и страховую пенсии осуществляет ПФР на основании сведений индивидуального персонифицированного учета и выбранного застрахованным лицом варианта пенсионного обеспечения.

Сумма страховых взносов не может быть более величины определяемой как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов, увеличенное в 12 раз (за исключением глав крестьянских (фермерских) хозяйств).

КБК по уплате страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии:

|

1 |

392 1 02 02140 06 1000 160 |

— для перечисления страхового взноса |

|

2 |

392 1 02 02140 06 2000 160 |

— для перечисления пени |

|

3 |

392 1 02 02140 06 3000 160 |

— для перечисления штрафа |

КБК по уплате страховых взносов, пени, штрафов на обязательное медицинское страхование в бюджет ФОМС:

|

1 |

392 102 021 0108 1011 160 |

— страховые взносы в ФОМС |

|

2 |

392 102 021 0108 2011 160 |

— пени по страховым взносам в ФОМС |

|

3 |

392 102 021 0108 3011 160 |

— штрафы по страховым взносам в ФОМС |

Для самозанятого населения, производящего выплаты физическим лицам

Если плательщик страховых взносов относится одновременно к двум категориям самозанятого населения — индивидуального предпринимателя, который уплачивает страховые взносы за себя, и работодателя, то он исчисляет и уплачивает страховые взносы по каждому основанию.

Тарифы на обязательное пенсионное страхование

|

Категории плательщиков |

2015 год |

|

| ФОМС | ||

|

Основной тариф страховых взносов |

22%+10% |

5,1% |

|

ИП, применяющих патентную систему налогообложения |

20% |

0% |

|

Аптечные организации, благотворительные фонды, некоммерческие организации |

20% |

0% |

|

Организации СМИ |

22%+10% |

5,1% |

|

Хозяйственные общества, созданные научными учреждениями |

8% |

4% |

|

Организации, осуществляющие деятельность в области IT-технологий |

8% |

4% |

|

Организации и ИП, имеющие статус резидента технико-внедренческой особой экономической зоны |

8% |

4% |

|

Организации и ИП, применяющие УСН и осуществляющие определенный вид деятельности |

20% |

0% |

Уплата страховых взносов должна производиться ежемесячно не позднее 15-го числа месяца (т. е. последний день уплаты – это 15 число), следующего за расчетным месяцем. Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день. Начисленные, но неуплаченные в срок страховые взносы признаются недоимкой и подлежат взысканию.

КБК по уплате страховых взносов на ОПС, зачисляемые на выплату страховой пенсии:

|

1 |

392 102 02 01 00 61000 160 |

-страховые взносы, зачисляемые в ПФР на выплату страховой пенсии |

|

2 |

392 102 02 01 00 62000 160 |

-пени, зачисляемые в ПФР на выплату страховой пенсии |

|

3 |

392 102 02 01 00 63000 160 |

-штрафы, зачисляемые в ПФР на выплату страховой пенсии |

ВАЖНО! Граждане из числа самозанятого населения, производящие выплаты физическим лицам, предоставляют в ПФР отчетность по страховым взносам на обязательное пенсионное и обязательное медицинское страхование, а также сведения индивидуального персонифицированного учета по каждому застрахованному сотруднику по единой форме отчетности РСВ-1. Отчетность представляется ежеквартально, до 15-го числа второго календарного месяца, следующего за отчетным периодом:

- до 15 мая 2015 года за 1 квартал 2015 года;

- до 17 августа 2015 года за полугодие 2015 года;

- до 16 ноября 2015 года за 9 месяцев 2015 года;

- до 15 февраля 2016 года за 2015 год.

С 2015 года вступают в силу ряд изменений, которые коснутся ИП. Взносы в ПФР 2015 года также будут иметь нововведения. Для предпринимателей, которые являются работодателями есть и положительные, и отрицательные моменты. ИП без сотрудников – основным изменением по взносам в ПФР в 2015 году является увеличение фиксированной части, которую они должны уплачивать за себя. Это не должно удивлять бизнес, отчетность за год ИП меняется каждый год, строится она на основании учета, а если он меняется, то меняется и отчетность за год ИП. Сама отчетность ИП также подвержена изменениям, поэтому получается, что в не может быть такого года, чтобы отчетность за год ИП не изменилась. Попробуем разобраться с ближайшими новшествами.

Новое для ИП: взносы в ПРФ 2015 за себя

С 1 января МРОТ равен 5965 рублей. Следовательно, ИП взносы ИП 2015 года увеличатся, т.к. рассчитываются они исходя из одного минимального размера оплаты труда. На страховую часть в новом отчетном периоде нужно будет перечислить 18610,80 рублей, а в ФФОМС – 3650,58 руб. Но это в том случае, если выручка не превысит 300000 руб. С суммы превышения взносы будут взыматься в размере 1%. В этом плане по сравнению с предыдущим годом ничего не изменилось. Сроки перечисления денежных средств – до 31 декабря. Сверхлимитные взносы – до 1 апреля следующего года.

Еще одно новшество для ИП без сотрудников: законодательно установлено, что если в отчетном году есть периоды, когда предприниматель не ведет деятельность и освобождается от уплаты взносов, суммы к уплате пересчитываются. Фиксированный размер рассчитывается исходя из фактически отработанного времени. К таким периодам относятся:

- Прохождение военной службы.

- Отпуск по уходу за ребенком до 1,5 лет.

- Уход за инвалидом первой группы, лицом, достигшим 80-го возраста или за ребенком-инвалидом.

- Период проживания за границей, если кто-то из супругов выполняет дипломатические функции.

- Прохождение одним из супругов военной службы по контракту, в местности, где нет возможности трудоустройства. Но не более 5 лет.

Взносы в ПФР 2015 ИП, имеющих сотрудников

Основная масса нововведений касается сроков и способов сдачи отчетности, сумм доходов, с которых начисляются взносы и способов их уплаты. Наряду с организациями, положительные и отрицательные изменения должны учесть ИП. Взносы в ПФР 2015 года предприниматели, имеющие сотрудников, должны начислять по основной тарифной ставке 22%, до тех пор, пока совокупный доход работника не превысит 711 000 руб. А вот для ФФОМС ограничений теперь нет. Страховыми взносами на медицинское страхование теперь будут облагаться все доходы. Отчитываться в Пенсионный Фонд только по электронке обязаны предприниматели, у которых средняя численность работников превысит 25 человек. Положительным моментом в данной ситуации является сдвиг сроков отчетности. Отправить форму РСВ-1 через ТКС можно будет до 20 числа второго месяца после окончания квартала. Ранее крайняя дата была 15 число. Она останется актуальной для отчетности в бумажном виде.

Еще одним важным нововведением является возможность отсрочки по уплате денежных средств для ИП. Взносы в ПФР 2015 можно перечислить позже установленных сроков в следующих случаях:

- Если фирма предпринимателя пострадала в результате стихийного бедствия или по причинам, не зависящим от него.

- Если предпринимательская деятельность имеет сезонный характер.

Последняя новость: ИП взносы в ПФР 2015 или в ФФОМС, по которым есть или будут переплаты можно взаимозачесть между друг другом. Основанием для подобного заявления послужило письмо Минтруда от 24.09.2014г. № 17–3/В-451. И незначительное, но все-таки установленное законодательством нововведение – оплата страховых взносов в ПФР должна производиться в рублях и копейках.

Добрый день, уважаемые предприниматели.

Еще летом писал про то, что схема взносов в ПФР и ФОМС не изменится, по сравнению с 2014 годом. Схема действительно не изменилась, но изменился размер МРОТ (минимальный размер оплаты труда).

В связи с этим обновлю информацию на сайте.

Итак, сумма обязательных взносов для ИП составит:

При доходе менее, чем 300 тысяч рублей в год

— На страховую часть: 18610 рублей 80 копеек

— В ФФОМС: 3650 рублей 58 копеек

Итого получается: 22261 рублей 38 копеек

Обращаю внимание, что обязательная сумма для всех ИП на 2015 год. Очень часто задают вопрос о том, в каких случаях можно получить льготу по взносам в ПФР. Да, такая возможность есть, но для очень небольшой группы предпринимателей.

Подробнее по льготам по взносам в ПФР читайте вот здесь: https://dmitry-robionek.ru/nalogi/ne-platit-vznos-pfr.html

При доходе более, чем 300 тысяч рублей в год

— На страховую часть: 18610 рублей 80 копеек

— В ФФОМС: 3650 рублей 58 копеек

Итого получается: 22261 рублей 38 копеек

И еще нужно будет заплатить 1% от разницы между доходом за вычетом 300 000 рублей. Например, Ваше ИП заработал 4 миллиона за год.

4 000 000 – 300 000 = 3 700 000 рублей.

1% от этой суммы = 37 000

В этом случае получим: 22 261, 38 + 37 000 = 59 261, 38 руб.

Кстати, вопрос с 1% довольно непростой и очень рекомендую прочесть вот эту статью, где есть вопросы и ответы про этот самый процент, с которым маятся ИП-шники

https://dmitry-robionek.ru/fiksirovannye-vznosy/1procent.html

Каков верхний предел платежей в ПФР?

Максимальный платеж в ПФР в 15 году составит 148 886 рублей 40 копеек.

Вот такие новости на сегодня, уважаемые предприниматели

Советую прочитать:

Электронная отчетность

Электронная отчетность Программа БухCофт</li>

Программа БухCофт</li> Дополнительные программы</li>

Дополнительные программы</li>

Страховые взносы индивидуальных предпринимателей в 2014 годуВниманию предпринимателей! С 2015 года изменился размер фиксированной части страховых взносов в ПФР и ФФОМС.

Бесплатный онлайн калькулятор взносов ИП за себя в 2015 году

|

С помощью данного калькулятора Вы можете быстро рассчитать суммы взносов в ФФОМС и ПФР в соответствии с требованиями 2015 года. |

|

Порядок расчета взносов в ПФР в 2015 году:

В ФФОМС в 2015 г. уплачиваются только фиксированные платежи. Взносы в ФФОМС с доходов свыше 300 тыс. рублей не рассчитываются и не уплачиваются. Фиксированные взносы в ФФОМ рассчитываются по формуле (МРОТ на начало года х Тариф страховых взносов (5,1%) х 12). МРОТ в 2015 году составляет 5965 руб. (утвержден Федеральным законом № 408-ФЗ от 01.12.2014 г.). |

Фиксированные взносы на 2015 год

|

Расчет взносов при неполном отчетном периоде

|

Если ИП работал не полный отчетный период, размер страховых взносов рассчитывается как сумма:

Т.е. если предприниматель был зарегистрирован 12.02.2015 года сумма страховых взносов за год в ПФР составит 16450,62 руб. (5965 х 26% х 10 мес. + (5965 : 28 х 17) х 26%); в ФФОМС – 3226,85 руб. (5965 х 5,1% х 10 мес. + (5965 : 28 х 17) х 5,1%). Срок уплаты фиксированных платежей – до 31 декабря года, за который уплачиваются взносы, но ПФР на своем сайте размещает информацию о необходимости уплатить платежи до 27.12, в связи с тем, что в последние дни года банки могут не успеть перечислить платежи. |

Расчет взносов при доходах свыше 300 тыс. рублей

|

Если доходы ИП за расчетный период превысят 300 тыс. рублей, помимо фиксированных платежей в размере 22261,38 руб. (ПФР + ФФОМС), он должен перечислить в Пенсионный фонд РФ расчетную часть страховых взносов, составляющую 1% от суммы превышения. Основание: п. 1.1. ст. 14. Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 N 237-ФЗ. Законодательно предусмотрено ограничение суммы страховых взносов в ПФР. Они не могут превышать произведение восьмикратного МРОТ на начало года и тарифа ПФР, увеличенное в 12 раз. Т.е. на 2015 год максимальный размер взносов в ПФР составляет 148886,40 руб. (5965 х 8 х 26% х 12) Важно! Ни для плательщиков страховых взносов, уплачивающих налог на доходы физических лиц (ОСНО); ни для предпринимателей, применяющих УСН 15 % (доходы минус расходы) при расчете доходов для целей страховых взносов расходы не учитываются. |

Расчет доходов

|

*п.8 ст.14 Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 N 237-ФЗ

Если ИП применяет более одного режима налогообложения, облагаемые доходы от деятельности суммируются. Срок уплаты: страховые взносы в размере 1 % от суммы дохода свыше 300 тыс. рублей должны быть перечислены в бюджет не позднее 1 апреля года, следующего за истекшим расчетным периодом. Пример: Доход индивидуального предпринимателя 1970 года рождения составил за 2014 год 2 400 000 руб. Сумма страховых взносов в ПФР составит:

Итого: 39610,80 руб. В ФФОМС не зависимо от размера доходов уплачиваем фиксированный платеж 3650,58 руб. |

Отчетность по страховым взносам и штрафные санкции индивидуальных предпринимателей

|

С 2012 года индивидуальные предприниматели, нотариусы и адвокаты отчетность в ПФР не сдают. По итогам года в налоговую инспекцию должна быть сдана декларация о доходах в соответствии с выбранным режимом налогообложения. Если информация о доходах предпринимателя у ФНС будет отсутствовать в связи с непредставлением им отчетности, ПФР обязана взыскать взносы по максимальному тарифу исходя из 8 МРОТ в размере 148 886,40 руб. |

В раздел: Подготовка индивидуальных сведений и сводной отчетности в ПФР по взносам >>

</tr></tr></tr></table>

—> Подключение

Подключение —> Новое в 2020 годуБухгалтерские и налоговые изменения 2020Календарь бухгалтера на январь 2020 годаНовые сроки уплаты налогов в 2020 годуНовая декларация по налогу на прибыль в 2020 годуНовая декларация по налогу на имущество в 2020 годуНовая форма СЗВ-ТД: образец и сроки сдачиНовая форма СЗИ-ТД: новый бланк и образец его заполненияНовые КБК на 2020 годOn-Line обслуживание программИспользуемые источники:

—> Новое в 2020 годуБухгалтерские и налоговые изменения 2020Календарь бухгалтера на январь 2020 годаНовые сроки уплаты налогов в 2020 годуНовая декларация по налогу на прибыль в 2020 годуНовая декларация по налогу на имущество в 2020 годуНовая форма СЗВ-ТД: образец и сроки сдачиНовая форма СЗИ-ТД: новый бланк и образец его заполненияНовые КБК на 2020 годOn-Line обслуживание программИспользуемые источники:

- https://mvf.klerk.ru/spr/spr39_7.htm

- http://pfrf.rstm.pw/strahovatelyam/samozaniatoe/porjadok_upl_ip/~371

- https://www.elba-buhgalter.ru/otchetnost-elba/vznosyi-v/novosti-dlya-ip-vznosyi-v-pfr-2015.html

- https://dmitry-robionek.ru/fiksirovannye-vznosy/new-schema-2015.html

- https://www.buhsoft.ru/strahovye-vznosy-ip-2015

Страховые взносы ИП в 2017, 2018, 2019 и 2020 году

Страховые взносы ИП в 2017, 2018, 2019 и 2020 году Фиксированные взносы в ПФР для ИП в 2014 году: получил письмо из Пенсионного…

Фиксированные взносы в ПФР для ИП в 2014 году: получил письмо из Пенсионного… Порядок уплаты взносов в Пенсионный фонд РФ для ИП. Что изменилось в 2016 году

Порядок уплаты взносов в Пенсионный фонд РФ для ИП. Что изменилось в 2016 году

Фиксированные взносы ИП-2018: новый расчет, КБК, сроки

Фиксированные взносы ИП-2018: новый расчет, КБК, сроки Обращаемся за возвратом излишне уплаченных страховых взносов

Обращаемся за возвратом излишне уплаченных страховых взносов Страховые взносы за сотрудников в 2020 году

Страховые взносы за сотрудников в 2020 году Страховые взносы на обязательное пенсионное страхование

Страховые взносы на обязательное пенсионное страхование