По темеЧитайте все материалы (200) по теме«Страховые взносы в ПФ и на ОМС индивидуального предпринимателя»подписаться. Есть обновление (+192), в том числе:19 января 2012 г. 11:03Об авторе статьиАрхив

Тыщенко Вячеслав

FundInfo.ru

Начался новый 2012 год и многие индивидуальные предприниматели, адвокаты и нотариусы (самозанятые лица) начали интересоваться суммами страховых взносов, которые они должны будут заплатить в 2012 году в Пенсионный фонд (ПФР), Фонд обязательного медицинского страхования (ФОМС) и Фонд социального страхования (ФСС). Страховые взносы и все что с ними связанно для индивидуальных предпринимателей с 2012 года претерпели некоторые изменения, поэтому стоит разобраться более подробно с этими изменениями.

Страховые взносы для индивидуального предпринимателя в 2012 году

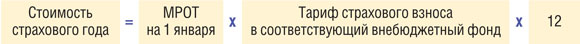

Взносы уплачиваемые предпринимателем рассчитываются по следующей формуле:

Страховые взносы = МРОТ х ТАРИФ х 12

,где — МРОТ = 4611 рублей (Федеральный закон от 19.06.2000 № 82-ФЗ);

Тариф на 2012 год для индивидуальных предпринимателей составляет ПФР — 22 процента ФОМС —5,1 процента, ФСС — 2,9 процента.

Таким образом, страховые взносы индивидуального предпринимателя в фонды за 2012 год составят:

Страховые взносы ИП в ПФР = 4611 х 22% х 12 = 12137, 04 рубля

Страховые взносы ИП в ФОМС = 4611 х 5,1 х 12 = 2821,93 рубля

Страховые взносы ИП в ФСС = 4611 х 2,9 х 12 = 1604,62 рубля (уплачиваются добровольно).

Также отмечаем, что если в течении 2012 года МРОТ увеличиться, то суммы страховых взносов подлежащих уплате индивидуальным предпринимателем за 2012 год не изменится, так как стоимость страхового года определяется на начало финансового года, за который уплачиваются страховые взносы.

Какую отчетность индивидуальные предприниматели должны предоставить в фонды в 2012 году?

— Произошедшие изменения в законодательстве предусматривают, что индивидуальные предприниматели уплачивающие страховые взносы за себя (без найма) отчетность по форме РСВ-2 с 2012 года в Пенсионный фонд не представляют. Также стоит отметить, что в Пенсионный фонд не требуется сдача отчетности по страховым взносам, индивидуальными предпринимателями за 2011 год.

Если отменена отчетность для индивидуальных предпринимателей, предъявит Пенсионный фонд санкции за не сданный расчет 2010 года?

—В данной ситуации полагаем, что в силу части 3 статьи 62 Федерального закона № 212-ФЗ, указанный закон применяется в части прав и обязанностей, которые возникнут после дня вступления его в силу. Таким образом, применительно к действию Федерального закона № 212-ФЗ воспроизведен общепринятый правовой принцип, согласно которому акты законодательства не имеют обратной силы и применяются к отношениям, возникшим после введения этих актов в действие. Соответственно, акты не применяются к отношениям, действовавшим до введения этих актов в действие.

Другими словами нормы, которые предусматривали обязанность ИП представлять расчеты РСВ-2, утратили силу с 01.01.2012 года и теперь у территориальных органов Пенсионного фонда отсутствует возможность предъявить санкции к индивидуальным предпринимателям не сдавших расчет за 2011 год.

Вместе с этим хочется заметить, судебно арбитражной практики по данному вопросу еще нет и мнение Пенсионного фонда может быть иным.

Отчетность для индивидуальных предпринимателей отменена с 2012 года, а существует при этом необходимость сдавать РСВ-2 за 2010 год, если до настоящего времени отчет не сдан?

— Так как отсутствуют разъяснения официальных органов, то однозначно рекомендуем сдать отчетность формы РСВ-2 за 2010 год, ведь страховые взносы индивидуального предпринимателя уплачиваемые в Пенсионный фонд — это его будущая пенсия и потому к ней должен быть ответственный подход.

Все вышеизложенное, также относиться к адвокатам и нотариусам (самозанятым лицам).

FundInfo.ru — Консалтинговый центр исследования государственных внебюджетных фондов, страхования и актуальных вопросов законодательства.

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 10 февраля 2012 г.

Содержание журнала № 4 за 2012 г.<lead>

В январе к нам в редакцию пришло несколько писем от предпринимателей с вопросом, по каким тарифам им платить взносы в Пенсионный фонд — 26% или 22%? Естественно, всем хочется платить по более низким ставкам.

Чтобы разобраться с этим вопросом, начнем издалека. В Законе <nobr>№ 212-ФЗ</nobr> (о страховых взносах), как и в Законе <nobr>№ 167-ФЗ</nobr> (о пенсионном страховании), указано, что, «если страхователь одновременно относится к нескольким категориям страхователей… исчисление и уплата страховых взносов производятся им по каждому основанию<nobr>»подп. 2 п. 1 ст. 6 Закона от 15.12.2001 № 167-ФЗ (далее — Закон № 167-ФЗ);п. 3 ст. 5 Закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ).</nobr> Поэтому предприниматель может быть плательщиком взносов по двум разным основаниям.

</lead>

Страховые тарифы по выплатам работникам

Если у предпринимателя есть работники, то он, так же как и организации, должен платить взносы с выплат работникам. В данном случае он выступает как работодатель (в качестве «лица, производящего выплаты физическим лицам<nobr>»п. 1 ч. 1 ст. 5 Закона № 212-ФЗ; подп. 1 п. 1 ст. 6 Закона № 167-ФЗ).</nobr>

Временные базовые (нельготные) тарифы, предусмотренные для работодателей, в 2012 году при выплатах, не превышающих 512 000 руб. на каждого работника, составляют в общей сумме 30%: в ПФР — 22%, в ФСС — 2,9%, в ФФОМС — <nobr>5,1%ст. 58.2 Закона № 212-ФЗ.</nobr>

Работодатели-упрощенцы, ведущие льготные виды деятельности, на выплаты работникам начисляют только взносы в ПФР по тарифу <nobr>20%п. 8 ч. 1 ст. 58 Закона № 212-ФЗ.</nobr> Есть и другие пониженные тарифы, которые зависят от особенностей деятельности (определенного статуса). Их предприниматель может использовать, считая взносы с выплат своим работника<nobr>мстатьи 58, 58.1 Закона № 212-ФЗ.</nobr>

Однако обратите внимание: и так называемые переходные (временные) тарифы, действующие в 2012 г., и пониженные тарифы, установленные статьями <nobr>58—</nobr>58.2 Закона <nobr>№ 212-ФЗ,</nobr> могут применять только плательщики, указанные в п. 1 ч. 1 ст. 5 Закона <nobr>№ 212-ФЗ.</nobr> То есть такие тарифы касаются предпринимателей лишь тогда, когда они выступают в качестве работодателей.

Страховые тарифы для взносов «за себя»

Одновременно предприниматель — еще и лицо самозанятое. Ведь он сам организует свой бизнес. И получает за это не зарплату, а прибыль (оставшуюся после оплаты всех расходов и уплаты налогов). С целью упрощения для него (как и для других самозанятых лиц, к примеру нотариусов, адвокатов и частных детективов) придуманы фиксированные страховые взносы. Размер этих взносов равен стоимости страхового года, которая определяется по такой формул<nobr>еч. 2 ст. 13, ч. 1 ст. 14 Закона № 212-ФЗ:</nobr>

Вот мы и подошли к самому интересному: одинаковы ли тарифы взносов, которые предприниматель платит в качестве работодателя, и фиксированных взносов, которые предприниматель платит «за себя»? Оказывается, что нет: они разные. Пониженные тарифы страховых взносов, а также «переходные» тарифы предприниматель может применять только в качестве работодател<nobr>ястатьи 58, 58.2 Закона № 212-ФЗ; ст. 33.1 Закона № 167-ФЗ.</nobr> А при расчете стоимости страхового года Закон <nobr>№ 212-ФЗ</nobr> и Закон <nobr>№ 167-ФЗ</nobr> четко отсылают нас к постоянным базовым тарифам страховых взносов: в ПФР — 26%, в ФФОМС — 5,1% (напомним, что обязательные взносы в ФСС «за себя» предприниматели не платят<nobr>)п. 2.1 ст. 22 Закона № 167-ФЗ; ч. 2 ст. 12 Закона № 212-ФЗ.</nobr>

И на эти тарифы никак не влияет ни вид деятельности, которым занимается предприниматель, ни его доходы, ни то, по каким тарифам он должен облагать выплаты своим наемным работникам.

Поэтому суммарный тариф страховых взносов, предусмотренных для предпринимателей при расчете взносов «за себя», остался в 2012 г. таким же, каким был и в 2011 г.: <nobr>31,1%ст. 12 Закона № 212-ФЗ.</nobr> Разница лишь в том, что в 2011 г. взносы на обязательное медицинское страхование надо было платить в два разных фонда (в Федеральный ФОМС — 3,1%, в территориальный ФОМС — 2%), а в 2012 г. все 5,1% взносов на медицинское страхование надо перечислять в Федеральный ФОМС.

С учетом того что МРОТ на 01.01.2012 равен 4611 руб. (а МРОТ на 01.01.2011 был 4330 руб.), сумма фиксированных страховых взносов предпринимателей «за себя» выросла в 2012 г. на 1048,69 руб. ((4611 руб. – 4330 руб.) х 12 мес. х 31,1%). Напомним, что заплатить фиксированные страховые взносы за этот год надо не позднее <nobr>31.12.2012ч. 2 ст. 16 Закона № 212-ФЗ.</nobr>

***

Итак, предприниматели могут начислять по «переходным» и пониженным тарифам лишь взносы с выплат своим работникам или исполнителям по гражданско-правовым договорам. То есть когда они выступают в качестве работодателей.

Получается, что уменьшение общего тарифа страховых взносов в 2012 г. в ПФР до 22% не касается расчета фиксированных взносов предпринимателей «за себя». Однако цена вопроса не такая уж и большая. Разница между суммой фиксированных взносов в ПФР, рассчитанных по ставкам 26% и 22%, равна 2213,28 руб. за целый год (4611 руб. х 12 мес. х 26% – 4611 руб. х 12 мес. х 22%). Что в пересчете на месяц составляет всего 184,44 руб.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Предприниматели»:

2020 г.

- Как ИП платят дополнительный взнос на ОПС за 2019 год, № 6

- ИП и дополнительный 1%-й взнос на ОПС, № 13

- Применение предпринимателями ПСН ограничили, № 1

2019 г.

- Продажа имущества ИП-упрощенцем и поправки по НДФЛ, № 9

- Где полученный патент работать не будет, № 5

- Утрата статуса ИП от уплаты налогов не избавит, № 3«Патентные» трудности предпринимателей, № 3

- «Лишние» показатели ПСН-бизнеса: новый подход, № 21

- Можно ли отказаться от полученного патента, № 20

- ИП совмещает ПСН и УСН: как определить стоимость ОС в УСН-целях, № 17

- О вопросах хранения предпринимателем своей документации, № 16

- Когда гражданина могут признать предпринимателем по факту, № 13

- Как предприниматели платят дополнительный взнос в ПФР, № 12

- Только предприниматель без работников учтет взносы полностью, № 11

2018 г.

- ИП на УСН и сдача в аренду коммерческой недвижимости супруги, № 9

- Перевод денег ИП себе как физлицу — это обналичка?, № 8ИП ушел в физлица и вернулся: как считать взносы на ОПС, № 8

- Взносы ИП за себя за 2017 год на «расходной» УСН, № 6

- Начало года на патенте: актуальные вопросы, № 5

- Смена места жительства ИП: о чем стоит помнить, № 24

- Налоговые каникулы распространяются не только на впервые зарегистрированных ИП, № 22

- Бывший предприниматель продает бизнес-недвижимость: что с НДФЛ, № 2

- Если региональный закон о ПСН изменен после выдачи патента, № 19

- «Старые» взносы можно вернуть с процентами, № 18

- Считаем объекты для целей ПСН, № 17

- Снова об 1%-х взносах ИП на «расходной» УСН, № 16

- Решения ВС по «патентным» спорам, № 15ИП на спецрежиме продает имущество, № 15Как ИП учитывает взносы «за себя» при совмещении «доходной» УСН и ПСН, № 15

- ИП временно снимался с учета: считаем взносы, № 14

- Численность работников: как определить в целях применения ПСН, № 13

- Страховые взносы глав крестьянских фермерских хозяйств за себя, № 12

- Как ИП на ПСН подтвердить, что он не ведет деятельность и может не платить взносы, № 11

| Скидки в Москве!Цены на услуги

В соответствии с пунктом 1 статьи 14 Федерального закона от 24.07.2009 N 212-ФЗ индивидуальные предприниматели уплачивают фиксированные платежи, то есть суммы страховых взносов (за себя) в:

в размере, зависящем от стоимости страхового года.

В свою очередь стоимость страхового года, для целей исчисления фиксированных платежей, устанавливается в пункте 2 статьи 13 Федерального закона от 24.07.2009 N 212-ФЗ, как произведение:

Минимальный размер оплаты труда установлен (и не будучи изменен на по состоянию на январь 2012 года останется таковым на весь 2012 год, для целей нашего расчета) в размере 4 611 рублей Федеральным законом от 19.06.2000 N 82-ФЗ (в редакции Закона № 106-ФЗ от 01.06.11).

На 2012 год тарифы страховых взносов (в том числе для расчета фиксированных платежей ИП), установлены пунктом 2 статьи 12 и составляют:

При этих условиях:

А именно: подробный расчет фиксированных платежей ИП на2012 год:

Напомним, что за 2011 год фиксированные платежи ИП были установлены в размере 16В 159,56 рублей. То есть рост фиксированных платежей в 2012 году составил 6,49% по отношению к 2011 году. Особенно чувствительны фиксированные платежи ИП бывают для тех предпринимателей, которые ведут незначительную, эпизодическую деятельность, либо сохраняют статус предпринимателя на всякий случай, сдавая нулевую отчетность, поскольку обязанность уплаты фиксированных взносов для ИП не связана с фактическим осуществлением деятельности. На основании пунктов 3 и 4 статьи 14 Закона № 212-ФЗ, индивидуальные предприниматели обязаны уплачивать страховые взносы за себя (то есть фиксированные платежи), начиная с месяца в котором осуществлена государственная регистрация в качестве ИП. В этом случае стоимость страхового года рассчитывается как произведение МРОТ на тариф и на количество месяцев деятельности относящихся к данному страховому году.

Также имеется особенность расчета фиксированных платежей для ИП при неполном месяце начала и окончания деятельности (то есть в месяцы регистрации в качестве ИП и прекращения таковой регистрации):

Размер и особенности уплаты фиксированных платежей (то есть страховых взносов уплачиваемых за себя) для адвокатов и нотариусов, полностью аналогичны изложенному порядку и размерам фиксированных платежей для индивидуальных предпринимателей. Несколько иной порядок предусмотрен для фиксированных платежей, установленных для глав крестьянских (фермерских) хозяйств. В таком случае — размер фиксированных платежей определяется исходя из стоимости страхового года, главы хозяйства за себя, и за каждого члена крестьянского хозяйства. Общий же размер фиксированных платежей (страховых взносов) определяется как произведение стоимости страхового года и количества всех членов хозяйства, включая его главу. К материалам на данной странице применяются правила изложенные в разделе «Уведомление о рисках при применении консультаций и разъяснений» расположенные на этом сайте по адресу https://nalog2000.ru/uvedomlenie.php </ul></ul></ul> |

Используемые источники:

- https://www.audit-it.ru/articles/account/tax/a39/393014.html

- https://glavkniga.ru/elver/2012/4/494-tarifi_strakhovikh_vznosov_predprinimatelej_2012_godu.html

- https://www.nalog2000.ru/spravochnye_svedenija/fixed-payments-2012g.php

Изменения в расчете и уплате страховых взносов в 2012 году

Изменения в расчете и уплате страховых взносов в 2012 году Форма СЗВ-СТАЖ: как заполнить и сдать новую форму для годовой отчетности в ПФР

Форма СЗВ-СТАЖ: как заполнить и сдать новую форму для годовой отчетности в ПФР СЗВ-СТАЖ в 2020 году — инструкция от ПФР

СЗВ-СТАЖ в 2020 году — инструкция от ПФР

Возражения на акт выездной проверки органа контроля за уплатой страховых взносов (Пенсионный фонд)

Возражения на акт выездной проверки органа контроля за уплатой страховых взносов (Пенсионный фонд) Выдача ПФР-отчетности работникам

Выдача ПФР-отчетности работникам Как получить справку 182 н для сотрудника через пфр

Как получить справку 182 н для сотрудника через пфр Ответ на запрос в пфр образец

Ответ на запрос в пфр образец